Deducción de gastos realizados en el extranjero -Tratamiento contable/fiscal-

Gastos realizados en el extranjero (I)

Autor: C.P.C. y M.I. Carlos Kim

Es una queja generalizada la imposibilidad de deducir gastos que son necesarios para el negocio y que son realizados en extranjero. Desafortunadamente el motivo suele ser la falta de conocimiento del área contable o específicamente del responsable de clasificar los comprobantes en los registros.

A continuación analizaremos de una manera práctica y objetiva las disposiciones fiscales que son aplicables a los gastos realizados en el extranjero. Estamos seguros que podrá servir de guía para revisar y establecer los procedimientos necesarios en su empresa para optimizar la deducción de estas erogaciones.

1. Estricta indispensabilidad.

Es el principal requisito fiscal que debe ser cumplido, debemos entender el gasto como estrictamente indispensable cuando es primordial y necesario realizarlo como parte de la actividad normal del negocio. Pongamos el siguiente ejemplo:

a) El equipo de vendedores de la compañía sale a los Estados Unidos para recibir una capacitación directa en las oficinas de su principal proveedor, se realizan gastos de avión en línea aérea norteamericana, de alimentación y hospedaje, de renta de automóviles, así mismo se compran libros los cuales no son importados. Ante esta circunstancia, todos los conceptos antes indicados son deducibles con los requisitos particulares, excepto el caso de compra de libros por corresponder a bienes tangibles que no fueron legalmente importados a México.

b) Se aprovecha el tiempo y los vendedores toman un curso de ¨Relaciones Públicas¨ en USA. La empresa capacitadora hace un cargo de honorarios por la cantidad de $3,000 dólares. Dicho honorario es deducible por corresponder a un concepto estrictamente indispensable.

c) El chofer de la empresa acude al aeropuerto de Los Ángeles para recoger al equipo de vendedores que asistió al curso y los trae de regreso a la ciudad de Tijuana. Realiza gastos de gasolina en USA y de alimentación, así mismo paga estacionamiento. Sin duda que todos estos conceptos son deducibles por ser estrictamente indispensables pues corresponden a una labor propia de la empresa.

2. Comprobante fiscal.

Como todas las deducciones, los gastos realizados en el extranjero requieren documentación comprobatoria que cumpla con los requisitos fiscales. No obstante debemos entender que un comprobante extranjero no podrá reunir ciertos requisitos que aplican de acuerdo con nuestra legislación mexicana, tales como contener la clave del el RFC del emisor o que sean electrónicos.

Por ejemplo en disposiciones reglamentarias se establece específicamente que los comprobantes relativos a honorarios y servicios personales independientes, deben reunir los requisitos fiscales generales, a excepción de la inclusión de la clave del RFC y de ser pre-impresos en talleres autorizados.

En dichas reglas también se establece que estos comprobantes podrán formularse en idioma distinto del español, debiendo proporcionarse traducción autorizada a las autoridades fiscales cuando éstas así lo requieran.

3. Retención y entero del impuesto.

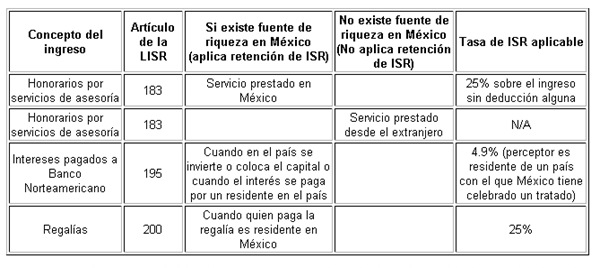

Cuando se realizan pagos a residentes en el extranjero por un servicio u otros conceptos, existe la obligación de realizar retención y entero del impuesto sobre la renta cuando por el ingreso recibido por el residente en el extranjero existe fuente de riqueza en territorio nacional.

Es por ello que antes de cerrar un trato o acuerdo deben revisarse los supuestos de ¨Fuente de Riqueza en Territorio Nacional¨ que establece la Ley del Impuesto sobre la Renta y dejar muy en claro con el proveedor extranjero el momento de retención y la tasa aplicable según del ingreso de que se trate.

A manera de ejemplo a continuación presentamos algunos ingresos tipo en los que se evalúa la existencia de la fuente de riqueza en México, y su impacto en la obligación de retención y entero del ISR :

4. Otros aspectos a considerar

Existe una serie de consideraciones que el departamento contable y fiscal de su empresa deben tomar en cuenta cuando se realiza un pago al extranjero para tener la seguridad de que se cumplen con los requisitos y las obligaciones fiscales que le son relativas. Haremos un breve comentario de cada una de ellas sin dejar de recomendar que en cada caso se profundice el análisis para corroborar los efectos aplicables.

4.1 Aplicación de tratados para evitar la doble imposición.

Cuando el pago se realiza a una persona residente en un país con el que México ha celebrado un ¨Tratado para Evitar la doble Imposición¨ como en los casos de Estados Unidos y Canadá, existe la posibilidad de invocar sus beneficios, pudiendo resultar en la aplicación de tasas de retención de ISR menores o incluso la no retención, siempre que se cumplan los requisitos que para el caso sean aplicables.

Por ejemplo, en el caso de pago de regalías a residente fiscal de los Estados Unidos, de acuerdo con la Ley del ISR se tendría que retener y enterar la tasa del 25%, con la aplicación de la tasa preferencial del tratado le aplicará la del 10%.

4.2 Declaración informativa

Uno de los aspectos más importantes a considerar cuando se realizan pagos al extranjero es la obligación de presentar la declaración anual informativa de los pagos y retenciones realizados, pues se convierte en un requisito fundamental para estar en posibilidades de realizar la deducción fiscal de dichos pagos.

No observar esta obligación puede traer serias consecuencias para la empresa.

4.3 Cuando la transacción es con partes relacionadas

En el caso de que la empresa realice pagos a residentes en el extranjero que sean considerados partes relacionadas, se deberá obtener y conservar la documentación comprobatoria, con la que demuestren que el monto de sus ingresos y deducciones se efectuaron de acuerdo a los precios o montos de contraprestaciones que hubieran utilizado partes independientes en operaciones comparables, usualmente conocida como ¨Estudio de Precios de Transferencia¨.

Las empresas cuyos ingresos en el ejercicio inmediato anterior no hayan excedido de $13’000,000.00 de pesos, no estarán obligadas a cumplir con esta obligación.

4.4 Cuando el pago se realiza a paraísos fiscales

No serán deducibles los pagos que se realicen a personas, entidades, fideicomisos, asociaciones en participación, fondos de inversión, así como cualquier otra figura jurídica, cuyos ingresos estén sujetos a regímenes fiscales preferentes, salvo que se demuestre que el precio o el monto de la contraprestación corresponda a valor de mercado y se demuestre con un estudio de precios de transferencia.

4.5 Cuando se pagan comisiones y mediaciones a un residente en el extranjero

En el caso de pago de comisiones y mediaciones a residentes en el extranjero se deberá probar que quienes perciban dichos pagos están, en su caso, registrados para efectos fiscales en el país en que residan o que presentan declaración periódica del impuesto en dicho país.

4.6 Cuando el pago es a un residente en el extranjero pero tiene establecimiento permanente (EP) en México

Cuando el pago se realice a un residente en el extranjero pero éste tenga un establecimiento permanente en México, y dicho pago corresponda a las actividades realizadas por el EP, se deberá obtener un comprobante que reúna los requisitos fiscales de conformidad con las disposiciones fiscales mexicanas. En este caso no procederá la obligación de retener ni enterar impuesto alguno.

4.7 Mercancías de importación

Cuando se trate de erogaciones realizadas por adquisición de mercancías provenientes del extranjero, se deberán cumplir con los requisitos legales para su importación. Se considerará como monto de la adquisición el que haya sido declarado con motivo de la importación. Se consideran mercancías los bienes tangibles, es decir aquellos que se pueden tocar, pesar o medir.

4.8 IVA Virtual

En la práctica resulta complejo entender la obligación de enterar el IVA en el caso de servicios prestados por residentes en el extranjero que son aprovechados en México, así como por el pago de intangibles y algunas comisiones y mediaciones a residentes en el extranjero.

Al respecto los contribuyentes que importen bienes intangibles o servicios por los que deban pagar el impuesto, podrán efectuar el acreditamiento en los términos de Ley en la misma declaración de pago mensual a que correspondan. Lo anterior resuelve el problema de tener que realizar el pago efectivo del IVA.

Conclusiones

Como usted podrá notar, deducir un pago realizado en el extranjero no representa una negación ¨a priori¨ como suele indicarse en muchos casos.

La indispensabilidad del gasto es la llave para ejercer la deducción sin olvidar obtener un comprobante que reúna los requisitos fiscales según las reglas del Código Fiscal de la Federación pero con las excepciones que hemos comentado.

Así también se debe retener y enterar el impuesto sobre la renta que corresponda cuando haya Fuente de Riqueza en México y muy importante, para tener derecho a la deducción, se deberá presentar la declaración anual informativa de los pagos y retenciones realizados a residentes en el extranjero.

Un conocimiento previo de las obligaciones fiscales en esta materia hace posible establecer las medidas y políticas pertinentes en la empresa para optimizar la deducción de estas erogaciones.

Como siempre permanecemos a su disposición en caso de que tenga usted dudas o comentarios con respecto a este importante e interesante tema.

:arrow: Para comentarios dirigete al sitio original de nuestros amigos Kim Quezada dando clic aquí

Síguelo en Twitter: @kimquezadamx

“Prohibida la reproducción parcial o total. Todos los derechos reservados. Kim Quezada y Asociados, S.C. El contenido del presente artículo no constituye una consulta particular y por lo tanto Kim Quezada y Asociados, S.C., sus miembros y/o sus autores, no asumen responsabilidad alguna de la interpretación o aplicación que el usuario le pueda dar”