Reducción del ISR para contribuyentes dedicados a realizar actividades del Sector Primario.

REDUCCIÓN DEL ISR PARA CONTRIBUYENTES DEDICADOS A REALIZAR ACTIVIDADES DEL SECTOR PRIMARIO

Autor:

Autor:

C.P.C. José Luis Gallegos Barraza

Integrante de la Comisión Fiscal del IMCP

LOS COMENTARIOS PROFESIONALES DE ESTE ARTÍCULO SON

RESPONSABILIDAD DEL AUTOR, SU INTERPRETACIÓN SOBRE LAS

DISPOSICIONES FISCALES PUEDE DIFERIR DE LA EMITIDA POR LA

AUTORIDAD FISCAL.

Fuente: Revista Fiscoactualidades (IMCP)

Introducción

Quienes se dedican a la realización de actividades de agricultura, ganadería, pesca y silvicultura desde hace, por lo menos, 30 años han tenido, en materia de Impuesto Sobre la Renta (ISR), regímenes fiscales que les han permitido tratamientos diferenciados o especiales respecto de quienes se dedican a la realización de otras actividades. Entre estos regímenes es factible citar los siguientes: bases especiales de tributación, régimen simplificado de entradas y salidas (hasta 2001), régimen simplificado de flujo de efectivo (2002 a 2013); sin embargo, a partir de 2014 existe un nuevo régimen que también implica flujo de efectivo, pero que tiene beneficios acotados respecto del que existió hasta 2013.

Es de entenderse que estos tratamientos especiales tienen su origen en las siguientes razones:

- a) La importancia que reviste para el país la autosuficiencia alimentaria, es decir, que el país produzca lo que consume su población (aunque en México este objetivo no se ha logrado), y

- b) las características particulares de operación de este sector, en donde existe muy poca capacidad y estructura administrativa para cumplir con regulaciones fiscales complejas como las que hay en México.

Entre los tratamientos diferenciados o beneficios se destacan, entre otros, los siguientes:

- a) determinación de ingresos acumulables y deducciones autorizadas en base a flujo de efectivo,

- b) exención de ingresos hasta ciertos montos,

- c) la posibilidad de deducir las adquisiciones de inventarios en lugar de aplicar disposiciones de costo de lo vendido,

- d) reducción del ISR que causen, y

- e) facilidades de comprobación para ciertos conceptos de erogaciones.

A partir de 2014, la reducción del ISR para este sector de contribuyentes tuvo modificaciones importantes. De los efectos de estas modificaciones me ocupare en el presente documento, en cual se analizara solo los aspectos relativos a la reducción del ISR y no se abordaran los aspectos relativos a exención de ingresos a que tienen derecho estos contribuyentes.

Para efectos del presente artículo, la referencia a los contribuyentes dedicados a actividades agrícolas, ganaderas, silvícolas o pesqueras se hará indistintamente como «sector primario» o «AGAPES».

Definición de contribuyentes y parámetros a los que les es aplicable la reducción del ISR

A partir del 1 de enero de 2014, para efectos de la reducción del ISR, los contribuyentes del sector primario determinan el importe de la reducción en función de diferentes parámetros o niveles de ingresos acumulables que obtengan. Los contribuyentes y los parámetros de ingresos son los siguientes:

- a) Personas morales con ingresos que no excedan de 20 salarios generales de la zona económica de que se trate elevados al año (SMGA) por socio, sin exceder en su totalidad de 200 SMGDF; personas físicas con ingresos que no excedan de 40 SMGA. Para ambos grupos de contribuyentes, la totalidad de los ingresos son exentos y, en consecuencia, no existe ISR que causen por la obtención de los mismos. Lo anterior se encuentra regulado en el decimo primer párrafo del artículo 74 de la Ley del Impuesto sobre la Renta (LISR).

- b) Personas físicas con ingresos que excedan de 40 SMGA y personas morales cuyos ingresos excedan de 20 SMGA por socio, pero que, en ambos casos (personas físicas y morales), sus ingresos sean inferiores a 423 SMGA, la reducción del impuesto será de 40% para personas físicas y de 30% para personas morales. Lo anterior, de conformidad con el decimo segundo párrafo del artículo 74 de la LISR.

Por lo que se refiere a este grupo de contribuyentes, es conveniente destacar que, tratándose de personas morales que no sean sociedades o asociaciones de productores (que comentare mas adelante) no se señala en la LISR que el tope máximo total sea de 4,230 SMGA (que sería la cifra equivalente a 10 socios), sino 423 SMGA para dicha persona moral, independientemente del numero de socios que esta tenga. Lo anterior es reiterado mediante la Resolución Miscelánea Fiscal para 2015 (RMF 2015), concretamente en la regla 3.8.1 que en su primer párrafo textualmente señala:

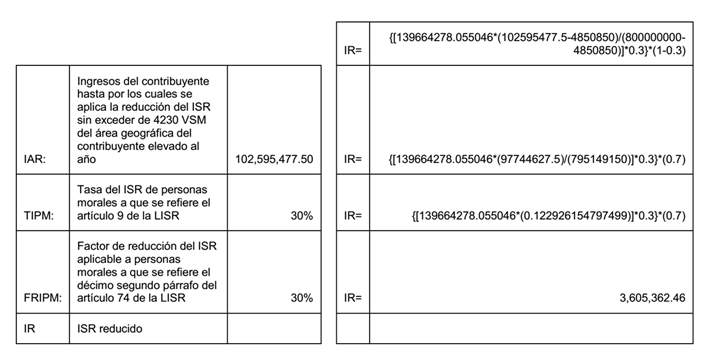

Para los efectos del artículo 74, decimo segundo y decimo cuarto párrafos de la Ley del ISR, las personas morales que se dediquen exclusivamente a las actividades agrícolas, ganaderas, silvícolas o pesqueras, cuyos ingresos en el ejercicio rebasen los montos señalados en el decimo segundo párrafo del artículo 74 de la Ley del ISR, para determinar la reducción del ISR y determinar el ISR por el excedente a 423 VSM general del área geográfica del contribuyente elevado al año, aplicaran el proced imiento siguiente […]

(Énfasis añadido)

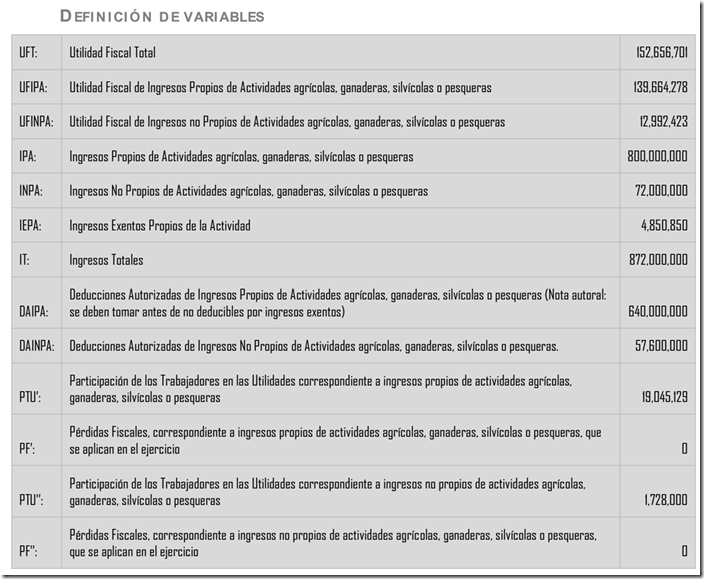

Esta regla contiene algunas formulas cuyas variables se encuentran definidas en la misma, en donde en una de ellas denominada «IAR» con claridad también se señala lo aquí comentado:

IAR: Ingresos del contribuyente hasta por los cuales se aplica la reducción del ISR sin exceder de 423 VSM del área geográfica del contribuyente elevado al año.

(Énfasis añadido)

De conformidad con este análisis, resulta claro que tratándose de personas morales que no sean sociedades de productores, respecto del ISR correspondiente a ingresos que excedan de 423 SMGA no existe reducción alguna; lo anterior, independientemente del numero de socios que esta tenga. No obstante, cabe efectuar el comentario de que si la persona moral es una sociedad o asociación de productores, este monto de ingresos por los que aplica reducción de ISR sería aumentado en forma importante de conformidad con lo que comento en el siguiente inciso.

- c) Sociedades o asociaciones de productores; por ejemplo, las sociedades de producción rural, con ingresos que excedan de 20 SMGA por socio, pero que sean inferiores a 423 SMGA por socio, sin exceder en su totalidad de 4,230 SMGA, en estos casos la reducción del impuesto será de 30 % del ISR causado. Lo anterior de conformidad con lo establecido en el decimo tercer párrafo del artículo 74 de la ley del ISR.

Del análisis de la regla 3.8.2 de la RMF 2015, se desprende que las sociedades o asociaciones de productores que tengan ingresos que rebasen 4,230 SMGA podrán aplicar la reducción del ISR hasta por ese monto de ingresos y por el excedente no se aplicara reducción de ISR, sin que deba aplicarse el decimo cuarto párrafo del artículo 74 de la LISR, que se refiere a personas morales en general.

- d) Personas físicas y personas morales (que estas ultimas no sean asociaciones o sociedades de productores) cuyos ingresos excedan de 423 SMGA, les será aplicable la reducción del impuesto de 40% para personas físicas y 30% para morales. Lo anterior, de conformidad con el decimo cuarto párrafo del artículo 74 de la LISR.

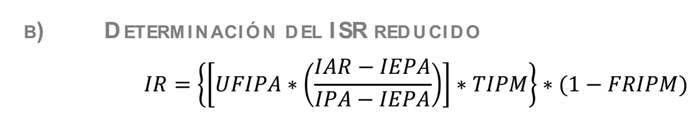

El procedimiento de determinación del ISR reducido para personas morales que rebasen estos montos de ingresos se encuentra en la regla 3.8.1 de la RMF 2015, en tanto que para personas físicas se contiene en la regla 3.8.3 de dicha Resolución.

Ahora bien, la Resolución de Facilidades Administrativas para 2015 (RFA 2015), permite a las personas morales que no sean sociedades o asociaciones de productores, en las que sus socios sean solo personas físicas, cuyos ingresos no excedan de 423 SMGA por socio sin exceder en su totalidad de 4,230 SMGA, obtener el beneficio de aplicar la reducción de 30% del ISR sobre la totalidad de sus ingresos. Dicha Resolución en su regla 1.11 señala textualmente lo siguiente:

1.11. Para los efectos del artículo 74, decimo tercer párrafo de la Ley del ISR, las sociedades o asociaciones de productores, así como las demás personas morales, que se dediquen exclusivamente a las actividades agrícolas, ganaderas, silvícolas o pesqueras, constituidas exclusivamente por socios o asociados personas físicas, y que los ingresos de la persona moral en el ejercicio, por cada socio, no excedan de 423 veces el salario mínimo general del área geográfica del contribuyente elevado al año, sin exceder en su totalidad de 4230 veces el salario mínimo general del área geográfica del contribuyente elevado al año, podrán reducir el impuesto determinado conforme al citado artículo 74, en un 30%.

(Énfasis añadido)

De conformidad con lo anterior, resulta claro que las personas morales que no sean sociedades o asociaciones de productores, en las que sus socios sean solo personas físicas, cuyos ingresos no excedan 4,230 SMGA (atendiendo al numero de socios), tienen el derecho, otorgado por esta regla, a aplicar la reducción de 30% del ISR sobre la totalidad de sus ingresos. Cabe comentar que en la RMF 2015 no existe regla que señale el procedimiento del ISR reducido para los contribuyentes y las sociedades mercantiles que se ubiquen en los supuestos de esta regla de la RFA de 2015, por lo que las únicas regulaciones que existen para estos efectos aplicables a dichos contribuyentes son las disposiciones de la LISR.

Por otro lado, en forma inequitativa, las personas morales que no sean sociedades o asociaciones de productores (por ejemplo, las sociedades mercantiles), cuyos ingresos sean superiores a 4,230 SMGA, solo tienen derecho a reducir el ISR ( 30 %) hasta por los ingresos que no rebasen 423 SMGA y por el excedente no pueden aplicar ninguna reducción, con ello el ISR que se reduce en dichas personas morales cuando los ingresos no superan 4,230 SMGA es considerablemente mayor que cuando si rebasan este parámetro.

Lo anterior es así, toda vez que a las personas morales, que no son sociedades o asociaciones de productores, con ingresos anuales superiores a 4,230 SMGA no les resulta aplicable la regla 1.11 de la RFA vigente en 2015 y deben sujetarse al límite de ingresos establecidos en el decimo segundo párrafo de la LISR.

Algunos aspectos técnicos de la determinación de la reducción del ISR para contribuyentes dedicados a la agricultura, ganadería, pesca y silvicultura

No existen disposiciones legales que establezcan el procedimiento de determinación del ISR reducido atendiendo al nivel de ingresos obtenidos de contribuyentes del sector primario, lo anterior en virtud de que el ISR debe determinarse aplicando una tasa o un tarifa a una base del impuesto, para cuya determinación es necesario que sean restadas de los ingresos: las deducciones autorizadas, la PTU pagada y las perdidas fiscales pendientes de amortizar.

En este orden de ideas, conforme a las disposiciones legales actuales no existe un procedimiento para identificar el impuesto determinado (al que se le aplicara la reducción) con los ingresos obtenidos. De análisis de la LISR resulta claro que estos contribuyentes deben cuantificar los ingresos en segmentos como sigue:

- a) los que son exentos,

- b) aquellos a los que les es aplicable una reducción de ISR y

- c) los que no llevan reducción de ISR, cuyos parámetros he comentado en párrafos anteriores de este artículo. Tal ausencia de asignación de deducciones, PTU y perdidas por amortizar a los segmentos de ingresos antes comentados puede llevar a la conclusión de que los contribuyentes tienen la facultad de restar tales partidas del segmento de ingresos que ellos libremente decidan; sin embargo, si un contribuyente decidiera hacerlo así no estarla infringiendo disposición legal alguna.

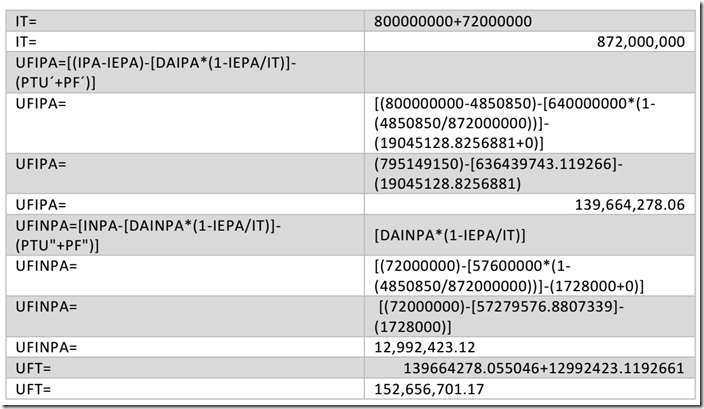

Debido a la ausencia de disposiciones legales que establezcan el procedimiento de determinación del ISR reducido para este sector de contribuyentes, en la RMF 2015 existen cuatro reglas que contienen algunas formulas para la determinación del ISR reducido, estas son: 3.8.1, 3.8.2, 3.8.3 y 3.8.4. Las formulas contenidas en las cuatro reglas mencionadas son prácticamente iguales, pero difieren por el grupo de contribuyentes a quienes van dirigidas, estos grupos son: a) personas morales que no son sociedades o asociaciones de productores (3.8.1), b) sociedades o asociaciones de productores (3.8.2.), c) personas físicas con ingresos superiores a 423 SMGZ (3.8.3), y d) personas físicas que solo obtengan ingresos por la realización de actividades del sector primario con ingresos inferiores a 423 SMGZ (3.8.4). Cabe comentar que en la RMF 2015 no existe regla alguna que señale el procedimiento del ISR reducido para los contribuyentes y sociedades mercantiles que se ubiquen en los supuestos de la regla 1.11 de la RFA de 2015.

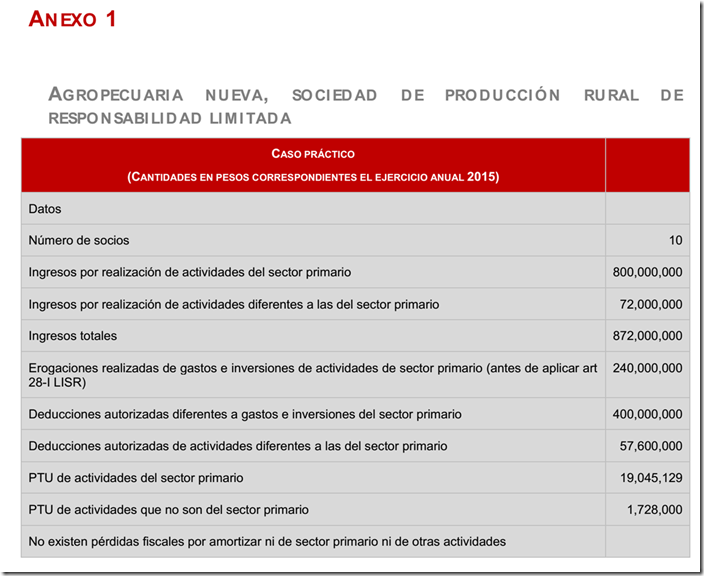

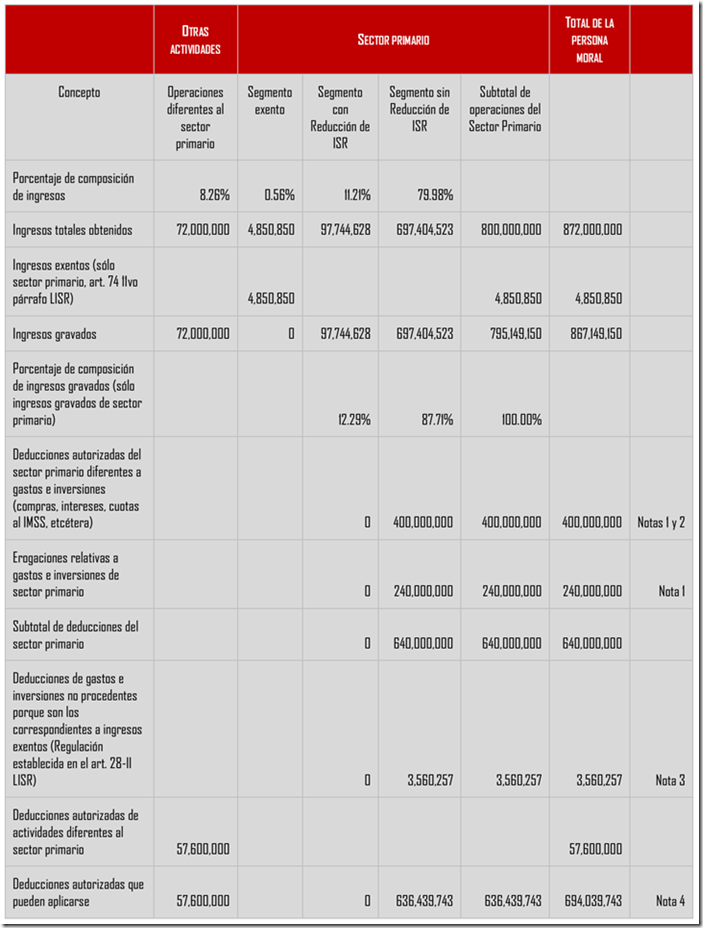

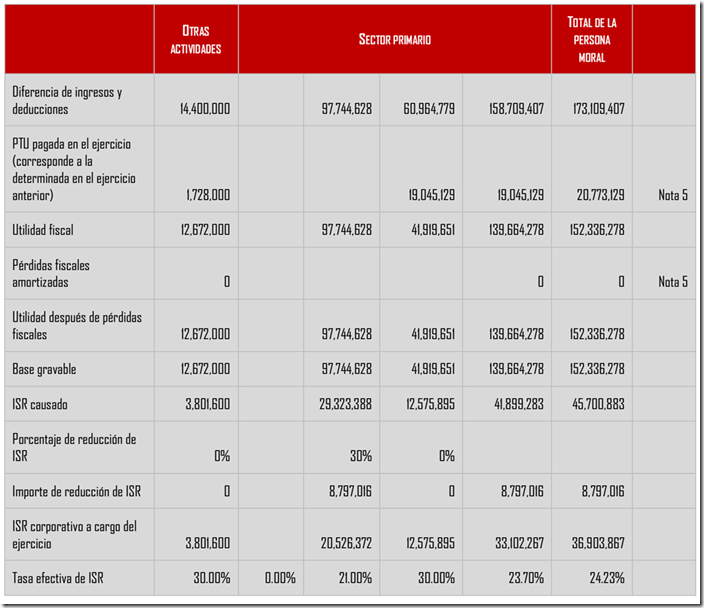

En el anexo I del presente artículo se muestra un caso practico en el que se determina la utilidad gravable y el ISR anual a cargo que corresponde a cada segmento de ingresos (estos cálculos se realizaron considerando que se trata del ejercicio fiscal 2015). Los cálculos de este anexo fueron hechos sin contrariar lo establecido en la LISR. Dicho caso practico es el relativo a una sociedad de productores agropecuarios.

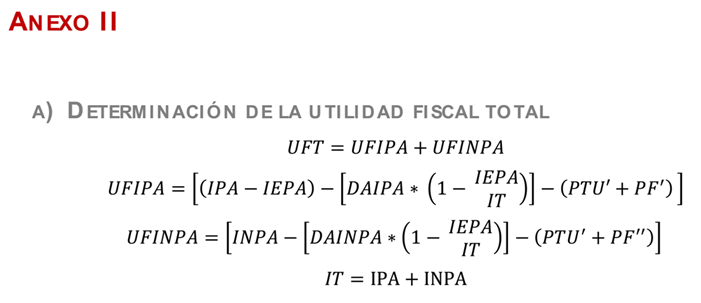

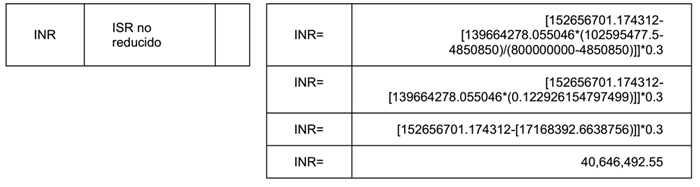

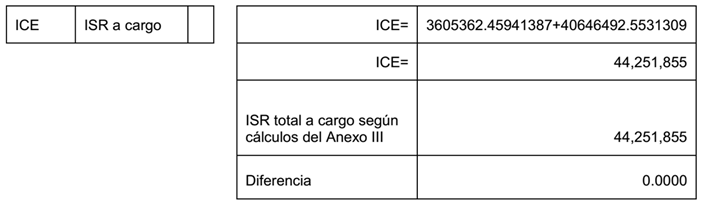

Por otra parte, en el anexo II, que esta referido al caso practico antes mencionado, se muestra la determinación del ISR anual a cargo que resulta de la aplicación de las formulas contenidas en la regla 3.8.2 de la RMF 2015.

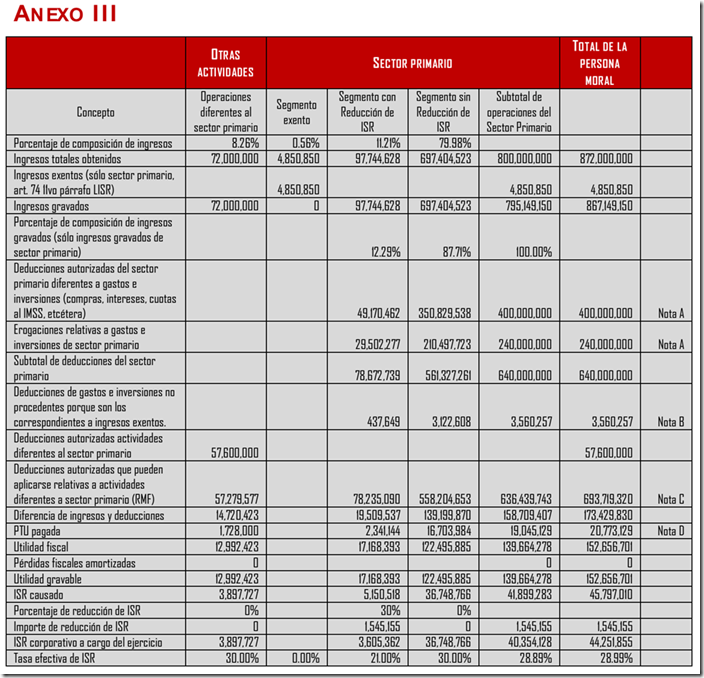

Por ultimo, en el anexo III se muestra la determinación del ISR anual a cargo del citado caso, hecho en el formato de estado de resultados, pero aplicando los criterios implícitos en las formulas contenidas en la 3.8.2 de la RMF 2015; es decir, los procedimientos que se siguieron en el anexo III fueron aplicados con la finalidad de que el resultado en el determinado sea exactamente el mismo que el obtenido de la aplicación de las formulas contenidas en la citada regla 3.8.2 (anexo II), no obstante que este procedimiento no se apegue a lo permitido por la LISR, se hizo de esta forma para mostrar e identificar con mayor claridad los aspectos en donde los procedimientos de las formulas se apartan de lo permitido por la LISR.

Derivado del análisis de los procedimientos y las cifras mostradas en los tres anexos anteriores, podemos llegar a la conclusión de que los procedimientos implícitos de las formulas de las reglas 3.8.1, 3.8.2, 3.8.3 y 3.8.4 de la RMF 2015 exceden, contrarían y/o establecen situaciones no congruentes con la LISR en vigor. Bajo este orden de ideas, los aspectos de dichas reglas que no son congruentes con lo establecido en la LISR y que generan un perjuicio para los contribuyentes, son los siguientes:

- a) Asignación de deducciones al segmento de ingresos por los que se aplica reducción de ISR:

La LISR no establece como determinar la utilidad a la que se le aplica la reducción del ISR, solo establece el monto de ingresos hasta por los cuales los contribuyentes tienen derecho a reducir tal impuesto.

Lo anterior implica que es posible que los contribuyentes del sector primario asignen las deducciones autorizadas al segmento de ingresos que ellos decidan, al no haber prohibición legal expresa es factible hacerlo, ya que proceder de esa forma no va en contra de la LISR.

Con la aplicación de las formulas contenidas en las reglas comentadas, las deducciones autorizadas se aplican proporcionalmente tanto a ingresos por los que se aplica reducción y a ingresos por los que no hay reducción. Esto es incorrecto en virtud de que si la LISR no establece que así deba hacerse, las reglas administrativas de la RMF, no deben señalar, en perjuicio del contribuyente, un procedimiento no establecido en esta ley.

El comentario anterior también resulta aplicable a la disminución de PTU y perdidas fiscales por amortizar (relativas a actividades del sector primario), por lo que no sería contrario a la ley disminuir 100% de tales partidas del segmento de ingresos por los que no se aplica reducción de ISR.

- b) Limitación de deducciones diferentes a gastos e inversiones relacionadas con actividades de sector primario:

Una parte de las formulas señalan lo siguiente: [DAIPA*(1-IEPA/IT)]. Con la aplicación de esta parte de las formulas se están limitando o disminuyendo la totalidad de las deducciones en la proporción que representen los ingresos exentos respecto del total de ingresos del contribuyente, y no solo las deducciones correspondientes a gastos e inversiones; las únicas deducciones que legalmente están limitadas son las de gastos e inversiones. Lo anterior, de conformidad con lo dispuesto en el artículo 28, fracción II de la LISR. Cabe señalar que esta disposición es aplicable porque el ultimo párrafo del artículo 103 de la LISR establece que deben considerarse los gastos e inversiones en los términos del artículo 28 de la LISR.

Entre otras, las deducciones que se limitan o disminuyen indebidamente con la aplicación de esta parte de las formulas referidas, son las correspondientes a compras de inventarios, intereses, cuotas del seguro social y en general todos los conceptos contenidos en las fracciones diferentes a las III y IV del artículo 103 de la LISR. Cabe comentar que este artículo es aplicable por el reenvío que hace el capítulo VIII del título II a la sección I, capítulo II del título IV de la LISR.

- c) Concepto: «deducciones autorizadas» relacionadas con ingresos propios de actividades del sector primario:

Una parte de las formulas señalan lo siguiente: [DAIPA*(1-IEPA/IT)]. Para estos efectos DAIPA significa: «Deducciones autorizadas de ingresos propios de actividades agrícolas, ganaderas, silvícolas o pesqueras». Las deducciones autorizadas, de conformidad con la LISR, ya deben estar disminuidas por el importe de las partidas no deducibles correspondientes a gastos e inversiones que derivan de la aplicación de lo dispuesto en el artículo 28, fracción II de la LISR, esto es así en virtud de que las deducciones autorizadas son justamente las que permite la ley, sin incluir en ellas las partidas no deducibles y aquellas que no reúnen requisitos fiscales.

En caso de que a las deducciones autorizadas ya disminuidas de tales partidas no deducibles, se les aplique el factor que resulta de (1-IEPA/IT), se duplica el efecto de no deducibles establecido en el artículo 28, fracción II de LISR. Cabe decir que esta disposición es aplicable porque el ultimo párrafo del artículo 103 de la LISR establece que deben considerarse los gastos e inversiones en los términos del artículo 28 de la LISR.

En este caso, DAIPA deberá definirse como «Deducciones autorizadas de ingresos propios de actividades agrícolas, ganaderas, silvícolas o pesqueras antes de restar el efecto del artículo 28 fracción II de la ley del ISR», esto con la finalidad de evitar esta duplicidad en perjuicio de los contribuyentes del sector primario.

- d) Determinación de deducciones a aplicar relativas a ingresos no propios del sector primario:

Las formulas contenidas en las reglas administrativas en comentario señalan que DAINPA significa: «Deducciones autorizadas de ingresos no propios de actividades agrícolas, ganaderas, silvícolas o pesqueras»

Una parte de las formulas señalan lo siguiente: [DAINPA*(1-IEPA/IT)]. Con la aplicación de esta parte de las formulas son limitadas o disminuidas dichas deducciones, lo cual legalmente resulta incorrecto en virtud de que, por la realización de actividades diferentes al sector primario no se tienen ingresos exentos, en consecuencia no resulta procedente aplicar proporción alguna a dichas deducciones, sino que estas deben aplicarse a 100%. Cabe comentar que el artículo 48 del Reglamento de la LISR señala que no se consideran ingresos exentos los dividendos o utilidades ni las partidas que no se califican como ingresos, de conformidad con lo dispuesto en la LISR.

En la Comisión Fiscal del Instituto Mexicano de Contadores Públicos, estamos atentos para intercambiar puntos de vista con las autoridades fiscales para analizar los aspectos antes comentados.

Conclusión

A partir del 1 de enero de 2014, para efectos de la determinación del ISR, los contribuyentes del sector primario determinan el importe de la reducción del impuesto en función de diferentes parámetros o niveles de ingresos que obtengan, estos segmentos son: a) los que son exentos, b) aquellos a los que les es aplicable la reducción de ISR y c) los que no llevan reducción de ISR.

Existe un trato diferenciado en la determinación del ISR que deben pagar las sociedades mercantiles dedicadas a actividades del sector primario, respecto de sociedades o asociaciones de productores dedicadas a esas mismas actividades, no obstante que ambas tengan el mismo nivel de ingresos.

Derivado de los análisis de los procedimientos y cifras mostrados en el presente trabajo, es factible concluir que los procedimientos implícitos en las formulas de las reglas 3.8.1, 3.8.2, 3.8.3 y 3.8.4 de la RMF de 2015 exceden, contrarían y/o establecen situaciones no congruentes con la LISR en vigor.

Es importante que los procedimientos de determinación del ISR reducido que deben pagar estos contribuyentes sean proporcionales, equitativos y regulados en la LISR, no por medio de disposiciones administrativas.

Anexos

Nota 1: La LISR no prohíbe aplicar la totalidad de estas deducciones al segmento de ingresos por los que no se aplica reducción ón de ISR, por lo que no es obligación legal aplicar una parte de las deducciones al segmento de ingresos por los que se aplica red ucción del impuesto.

Nota 2: En la LISR no existe disposición que limite o impida tomar la totalidad de las deducciones diferentes a gastos e inve rsiones, para ello es necesario cumplir con los requisitos establecidos en la LISR y que no se trate de las partidas expresamente señaladas como no deducibles en la citada ley.

Nota 3: La LISR establece en su artículo 28-II, que no son deducibles los gastos e inversiones en la proporción que representen los ingresos exentos respecto de los ingresos totales. No existe limitante legal para deducir 100% de las deducciones diferentes a gastos e inversiones.

Nota 4: No existe limitante legal para la aplicación de deducciones relativas a actividades que no son del sector primario, s ólo es necesario cumplir con los requisitos legales establecidos para ello. En la LISR no existen ingresos exentos por actividades que no son del sector primario o btenidos por personas morales.

Nota 5: La LISR no prohíbe aplicar la totalidad de la PTU pagada y en su caso de las pérdidas fiscales por amortizar, al segmento de ingresos por los que no se aplica reducción de ISR. Por lo que no es obligación legal aplicar tales partidas al segmento de ingresos por los q ue se aplica reducción del impuesto. La PTU y las pérdidas aquí referidas son las correspondientes a actividades del sector primario.

Las notas siguientes explican los procedimientos aplicados en el presente cálculo, procedimientos que se siguieron con la fin alidad de que el resultado aquí determinado sea el mismo que el que se obtiene de la aplicación de las fórmulas contenidas en la re gla 3.8.2 de la RMF de 2015, no obstante que este procedimiento no se apegue a lo permitido por la LISR. Se hizo de esta forma para mostrar, a manera de esta do de resultados, los procedimientos contenidos en las fórmulas de la regla mencionada:

Nota A: Estas deducciones se asignaron proporcionalmente al segmento de ingresos por los que se aplica reducción de ISR y a los ingresos por los que no se aplica reducción de tal impuesto. La proporción en que se asignaron fue la que representan: a) los ingresos grav ados por los que se aplica reducción de ISR, b) ingresos gravados por los que no se aplica tal reducción, ambos respecto de los ingresos totales gravados del sector primario.

Nota B: Estas partidas no deducibles fueron determinadas sobre la totalidad de las erogaciones de la persona moral relativas a actividades del sector primario, incluyendo las partidas diferentes a gastos e inversiones. Lo anterior en contravención a lo establecido en el artículo 28-II LISR, que establece que una proporción de erogaciones solo de gastos e inversiones son no deducibles. Dicha disposición establece que son no deducibles los gastos e inversiones, en la proporción que representen los ingresos ex entos respecto del total de los ingresos del contribuyente.

Nota C: Las deducciones relativas a ingresos que no son del sector primario fueron disminuidas en la proporción que represent an los ingresos exentos del sector primario respecto de los ingresos totales obtenidos, lo anterior sin fundamento legal alguno, pero se hizo de esta forma -insisto sólo para que el resultado aquí obtenido fuera igual al que se obtiene de la aplicación de las fórmulas contenidas en la regl a en comento.

Nota D: La PTU pagada en el ejercicio correspondiente a actividades del sector primario fue restada en forma proporcional tanto de ingresos por los que se aplica reducción de ISR como de ingresos por los que no se aplica reducción. Lo anterior se hizo en la proporción que representan: a) los ingresos gravados por los que aplica reducción y b) los ingresos gravados por los que no se aplica tal reducción, ambos respe cto de los ingresos totales gravados del sector primario.

Autor:

Autor: