Inconstitucionalidad de la contabilidad en línea y de las revisiones electrónicas – Algunas consideraciones –

INCONSTITUCIONALIDAD DE LA CONTABILIDAD EN LÍNEA Y DE LAS REVISIONES ELECTRÓNICAS

– ALGUNAS CONSIDERACIONES –

POR: LIC. GUSTAVO AMEZCUA GUTIÉRREZ

Integrante de la Comisión Fiscal del IMCP

Publicado en Fiscoactualidades del IMCP

La integración progresiva de las economías nacionales que concurren en la conformación de un mercado único internacional, ha tenido como base la revolución informática, de las comunicaciones, la capacidad de desplazamiento internacional y la volatilidad de los mercados.

Dicha revolución que tuvo su origen histórico en el desarrollo de instrumentos y herramientas de guerra, tales como la máquina de Turing desarrollada en la década de 1940 por el genio británico Alan Turing, bajo el desarrollo de la teoría de los autómatas, y que constituye la primera computadora que existió en el mundo, o el proyecto desarrollado por la agencia de proyectos de investigación avanzada en el año de 1969, denominado Arpanet, la cual se convirtió en esa herramienta fundamental y característica de nuestro tiempo: la Internet.

En el contexto fiscal, 2014 podría ser considerado como el año en el que se busca la consolidación en México del nuevo paradigma que tiende hacia la fiscalización electrónica.

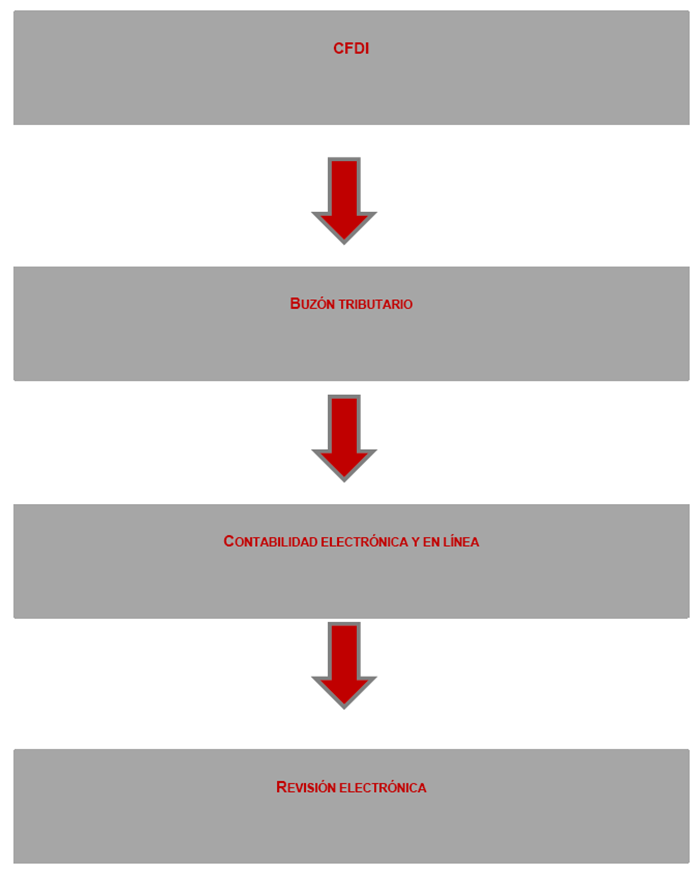

Las pautas que habrán de sustentar ese sesgo de la actividad fiscalizadora, son:

- El Comprobante Fiscal Digital (CFDI), cuya generalización se consolidó en 2014 (Art. 1 transitorio de la reforma fiscal 2014 al Código Fiscal de la Federación [CFF]).

- El buzón tributario (que conforme al Art. 2 transitorio, Fracc. VII de la reforma fiscal 2014 al CFF, entró en vigor a partir del 30 de junio de 2014).

- La contabilidad electrónica y en línea (Art. 28, Fraccs. III y IV del CFF que entró en vigor a partir del 1 de julio de 2014 conforme al Art. 2 transitorio, Fracc. III y diferido por reglas de la miscelánea a enero de 2015).

- Las revisiones electrónicas (Arts. 53-B y 53-C del Código Fiscal de la Federación, en vigor a partir del 1 de enero de 2014, conforme al Art. 1 transitorio de la reforma 2014 al CFF y diferido por reglas de la miscelánea a enero de 2015).

De manera gráfica se podría describir como sigue:

De los instrumentos anteriores se destacan por su importancia dentro del arsenal de herramientas de la autoridad fiscal, la contabilidad en línea y las revisiones electrónicas.

CONTABILIDAD EN LÍNEA Y LOS ASPECTOS DE SU INCONSTITUCIONALIDAD

La obligación de ingresar la contabilidad a la página de Internet del Servicio de Administración Tributaria (SAT), se encuentra prevista en el Art. 28, Fracc. IV del CFF, el cual dispone:

Artículo 28. Las personas que de acuerdo con las disposiciones fiscales estén obligadas a llevar contabilidad, estarán a lo siguiente:

[…]IV. INGRESARÁN DE FORMA MENSUAL SU INFORMACIÓN CONTABLE A TRAVÉS DE LA PÁGINA DE INTERNET DEL SERVICIO DE ADMINISTRACIÓN TRIBUTARIA, de conformidad con reglas de carácter general que se emitan para tal efecto.

(Énfasis añadido)

Esta obligación implica una contravención significativa al derecho a la intimidad informática.

Acerca de la naturaleza del derecho a la intimidad informática, Luis Manuel C. Méjan, en su obra El Derecho a la Intimidad y la Informática (Editorial Porrúa, primera edición, México, 1994, páginas 61, 64, 65, 87 y 105), señala lo siguiente:

El Derecho a la Intimidad o PRIVACÍA es un Derecho Fundamental QUE ASISTE A LOS SUJETOS DE DERECHO consistente en la facultad de mantener reserva sobre diversas situaciones relacionadas con la vida privada, que debe ser reconocido y regulado por el sistema jurídico y que es oponible a todos los demás salvo en los casos en que puede ser develado por existir un derecho superior de terceros o para el bienestar común.

Dentro del Derecho a la Intimidad debe comprenderse en tratamiento de la Información que compilan tanto los particulares, ya sea en actividades cotidianas, COMO EN LOS CASOS DE EMPRESAS que, por su objeto, realizan actividades de acumulación y uso de información, como, y muy especialmente, el Estado, a fin de que se realice el concepto de un Estado de Derecho en donde el papel de gobernantes y gobernados, recopiladores de información y sujetos de ella tengan bien claros sus derechos y obligaciones.

(Énfasis añadido)

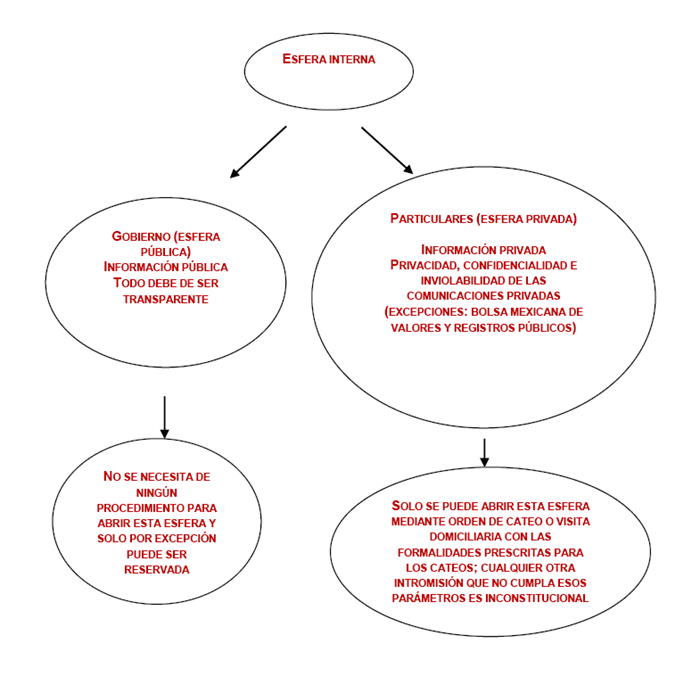

Respecto de los contextos de interferencia y prevalencia del derecho a la información y de su antagónico derecho a la intimidad, tenemos que podrían ser ilustrados bajo el siguiente esquema:

Por lo que ve a las razones o motivos de inconstitucionalidad de la contabilidad en línea, tenemos que el Art. 16, párrafos primero, segundo, décimo primero, décimo segundo, décimo tercero, décimo quinto y décimo sexto de la Constitución Política de los Estados Unidos Mexicanos, así como el Art. 25, párrafos, primero, sexto y último del mismo ordenamiento fundamental, disponen:

Artículo 16. NADIE PUEDE SER MOLESTADO EN SU PERSONA, familia, domicilio, PAPELES O POSESIONES, sino en virtud de mandamiento escrito de la autoridad competente, que funde y motive la causa legal del procedimiento.

Toda persona tiene DERECHO A LA PROTECCIÓN DE SUS DATOS PERSONALES, al acceso, rectificación y cancelación de los mismos, así como a manifestar su oposición, en los términos que fije la ley, la cual establecerá los supuestos de excepción a los principios que rijan el tratamiento de datos, por razones de seguridad nacional, disposiciones de orden público, seguridad y salud públicas o para proteger los derechos de terceros.

[…]En toda ORDEN DE CATEO, que SÓLO LA AUTORIDAD JUDICIAL PODRÁ EXPEDIR, a solicitud del Ministerio Público, se expresará el lugar que ha de inspeccionarse, la persona o personas que hayan de aprehenderse y los objetos que se buscan, a lo que únicamente debe limitarse la diligencia, levantándose al concluirla, un acta circunstanciada, en presencia de dos testigos propuestos por el ocupante del lugar cateado o en su ausencia o negativa, por la autoridad que practique la diligencia.

LAS COMUNICACIONES PRIVADAS SON INVIOLABLES. La ley sancionará penalmente cualquier acto que atente contra la libertad y PRIVACÍA de las mismas, excepto cuando sean aportadas de forma voluntaria por alguno de los particulares que participen en ellas. El juez valorará el alcance de éstas, siempre y cuando contengan información relacionada con la comisión de un delito. En ningún caso se admitirán comunicaciones que violen el deber de CONFIDENCIALIDAD que establezca la ley.

EXCLUSIVAMENTE LA AUTORIDAD JUDICIAL FEDERAL, a petición de la autoridad federal que faculte la ley o del titular del Ministerio Público de la entidad federativa correspondiente, podrá autorizar la INTERVENCIÓN de cualquier comunicación privada. Para ello, la autoridad competente deberá fundar y motivar las causas legales de la solicitud, expresando además, el tipo de intervención, los sujetos de la misma y su duración. La autoridad judicial federal no podrá otorgar estas autorizaciones cuando se trate de materias de carácter electoral, FISCAL, mercantil, civil, laboral o administrativo, ni en el caso de las comunicaciones del detenido con su defensor.

[…]LAS INTERVENCIONES autorizadas se ajustarán a los requisitos y límites previstos en las leyes. Los resultados de las intervenciones que no cumplan con éstos, carecerán de todo VALOR PROBATORIO.

La autoridad administrativa podrá practicar visitas domiciliarias únicamente para cerciorarse de que se han cumplido los reglamentos sanitarios y de policía; y exigir la exhibición de los libros y papeles indispensables para comprobar que se han acatado las disposiciones fiscales, sujetándose en estos casos, a las leyes respectivas y a las formalidades prescritas para los cateos.

(Énfasis añadido)

Artículo 25. Corresponde al Estado la rectoría del desarrollo nacional para garantizar que éste sea integral y sustentable, que fortalezca la Soberanía de la Nación y su régimen democrático y que, mediante la competitividad, el fomento del crecimiento económico… LA COMPETITIVIDAD se entenderá como el conjunto de condiciones necesarias para generar un mayor crecimiento económico, promoviendo la inversión y la generación de empleo.

[…]Bajo criterios de… SUSTENTABILIDAD se apoyará e impulsará a las empresas de los sectores social y privado de la economía…

[…]La ley alentará y protegerá la actividad económica que realicen los particulares… PROMOVIENDO LA COMPETITIVIDAD…

[…](Énfasis añadido)

A partir de lo anterior, tenemos que la obligación de ingresar la contabilidad a la página de internet del SAT, transgrede el principio de inviolabilidad de la esfera interna de derechos de las personas, que se expresa por medio de los bienes jurídicos fundamentales descritos en el párrafo primero del Art. 16 Constitucional, a saber:

- La prohibición de intromisiones a dicha esfera interna, o lo que es igual de los bienes jurídicos tutelados por la misma, entre otros, los papeles y posesiones, salvo por la vía de los cateos o visitas domiciliarias, con las formalidades establecidas para los cateos.

- El derecho a la inviolabilidad de las comunicaciones privadas.

- El derecho a la privacidad.

- El deber de confidencialidad.

- El derecho de protección de datos personales.

- Los derechos humanos de prohibición de injerencias arbitrarias en el domicilio y en la vida privada.

Además, dicha obligación conculca al Art. 25 de la Constitución, por lo que ve a los siguientes derechos:

- Derecho a la sustentabilidad.

- Derecho a la competitividad.

En cuanto a precedentes sobre el derecho a la intimidad de la información o inviolabilidad de las comunicaciones privadas, la Primera Sala de la Suprema Corte de Justicia de la Nación, emitió la Jurisprudencia por Contradicción 1ª /J. 115/2012, consultable en el Semanario Judicial de la Federación y su Gaceta, Libro XVII, febrero de 2013, Tomo 1, Página: 431, mediante la cual sostuvo lo siguiente:

DERECHO A LA INVIOLABILIDAD DE LAS COMUNICACIONES PRIVADAS. SU ÁMBITO DE PROTECCIÓN SE EXTIENDE A LOS DATOS ALMACENADOS EN EL TELÉFONO MÓVIL ASEGURADO A UNA PERSONA DETENIDA Y SUJETA A INVESTIGACIÓN POR LA POSIBLE COMISIÓN DE UN DELITO. En términos del artículo 16 de la Constitución Política de los Estados Unidos Mexicanos, para intervenir una comunicación privada se requiere autorización exclusiva de la autoridad judicial federal, a petición de la autoridad federal que faculte la ley o del titular del Ministerio Público de la entidad federativa correspondiente, por lo que TODAS LAS FORMAS EXISTENTES DE COMUNICACIÓN Y LAS QUE SON FRUTO DE LA EVOLUCIÓN TECNOLÓGICA DEBEN PROTEGERSE POR EL DERECHO FUNDAMENTAL A SU INVIOLABILIDAD, como sucede con el teléfono móvil en el que se guarda información clasificada como privada por la Primera Sala de la Suprema Corte de Justicia de la Nación; de ahí que EL ÁMBITO DE PROTECCIÓN DEL DERECHO A LA INVIOLABILIDAD DE LAS COMUNICACIONES PRIVADAS SE EXTIENDE A LOS DATOS ALMACENADOS EN TAL DISPOSITIVO, YA SEA EN FORMA DE TEXTO, AUDIO, IMAGEN O VIDEO. Por lo anterior, no existe razón para restringir ese derecho a cualquier persona por la sola circunstancia de haber sido detenida y estar sujeta a investigación por la posible comisión de un delito, de manera que si la autoridad encargada de la investigación, al detenerla, advierte que trae consigo un teléfono móvil, está facultada para decretar su aseguramiento y solicitar a la autoridad judicial LA INTERVENCIÓN DE LAS COMUNICACIONES PRIVADAS conforme al citado artículo 16 constitucional; sin embargo, SI SE REALIZA ESA ACTIVIDAD SIN AUTORIZACIÓN JUDICIAL, CUALQUIER PRUEBA QUE SE EXTRAIGA, O BIEN, LA QUE DERIVE DE ÉSTA, SERÁ CONSIDERADA COMO ILÍCITA Y NO TENDRÁ VALOR JURÍDICO ALGUNO.

Contradicción de tesis 194/2012. Entre las sustentadas por el Segundo Tribunal Colegiado en Materias Penal y Administrativa del Décimo Séptimo Circuito y el Cuarto Tribunal Colegiado del Décimo Octavo Circuito. 10 de octubre de 2012. La votación se dividió en dos partes: mayoría de cuatro votos por lo que se refiere a la competencia. Disidente: José Ramón Cossío Díaz. Unanimidad de cinco votos en cuanto al fondo. Ponente: Guillermo I. Ortiz Mayagoitia. Secretario: Jorge Antonio Medina Gaona.

REVISIONES ELECTRÓNICAS, ASPECTOS JURÍDICOS Y DE INCONSTITUCIONALIDAD

El Art. 53-B del CFF, establece:

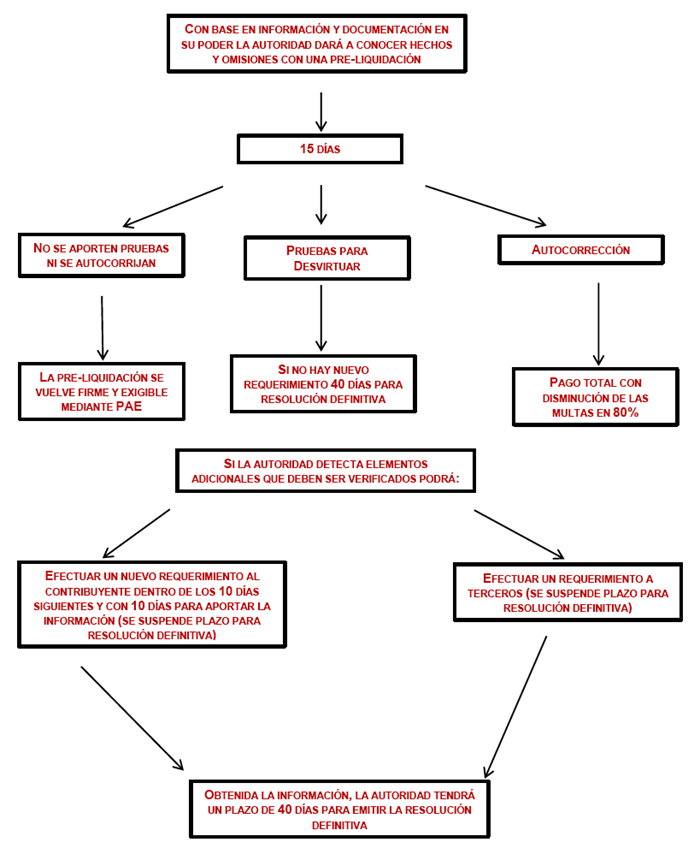

Para los efectos de lo dispuesto en el artículo 42, fracción IX de este Código, las revisiones electrónicas se realizarán conforme a lo siguiente:

I. CON base en la INFORMACIÓN y documentación QUE OBRE EN SU PODER, las autoridades fiscales darán a conocer los hechos que deriven en la omisión de contribuciones y aprovechamientos o en la comisión de otras irregularidades, a través de una RESOLUCIÓN PROVISIONAL que, en su caso, contenga la PRELIQUIDACIÓN respectiva.

II. En la resolución provisional se le requerirá al contribuyente, responsable solidario o tercero, para que en un plazo de QUINCE DÍAS siguientes a la notificación de la citada resolución, manifieste lo que a su derecho convenga y proporcione la información y documentación, tendiente a DESVIRTUAR LAS IRREGULARIDADES O acreditar el PAGO de las contribuciones o aprovechamientos consignados en la resolución provisional.

EN CASO DE que el contribuyente ACEPTE LA PRELIQUIDACIÓN por los hechos que se hicieron de su conocimiento, podrá optar por corregir su situación fiscal dentro del plazo señalado en el párrafo que antecede, mediante el pago total de las contribuciones y aprovechamientos omitidos, junto con sus accesorios, en cuyo caso, gozará del beneficio de pagar una MULTA EQUIVALENTE AL 20% de las contribuciones omitidas.

III. Una vez recibidas y ANALIZADAS LAS PRUEBAS aportadas por el contribuyente, SI la autoridad fiscal IDENTIFICA ELEMENTOS ADICIONALES que deban ser verificados, podrá actuar INDISTINTAMENTE conforme a cualquiera de los siguientes procedimientos:

a) Efectuará un SEGUNDO REQUERIMIENTO al contribuyente, dentro del plazo de los diez días siguientes a aquél en que la autoridad fiscal reciba las pruebas, el cual deberá ser atendido por el contribuyente dentro del plazo de DIEZ DÍAS siguientes contados a partir de la notificación del segundo requerimiento, mismo que suspenderá el plazo señalado en la fracción IV, primer párrafo de este artículo.

b) Solicitará INFORMACIÓN y documentación DE UN TERCERO, en cuyo caso, desde el día en que se formule la solicitud y hasta aquel en que el tercero conteste, se suspenderá el plazo previsto en la fracción IV de este artículo, situación que deberá notificársele al contribuyente dentro de los diez días siguientes a la solicitud de la información. Dicha suspensión no podrá exceder de seis meses, excepto en materia de comercio exterior, supuesto en el cual el plazo no podrá exceder de dos años.

Una vez OBTENIDA LA INFORMACIÓN solicitada, la autoridad fiscal contará con un PLAZO MÁXIMO DE CUARENTA DÍAS PARA LA emisión y notificación de la RESOLUCIÓN, salvo tratándose de pruebas periciales, caso en el cual el plazo se computará a partir de su desahogo.

IV. EN CASO DE QUE el contribuyente EXHIBA PRUEBAS, la autoridad contará con un PLAZO MÁXIMO DE CUARENTA DÍAS contados a partir de su desahogo PARA la emisión y NOTIFICACIÓN de la RESOLUCIÓN con base en la información que se cuente en el expediente.

EN CASO DE QUE el contribuyente NO APORTE PRUEBAS, ni manifieste lo que a su derecho convenga para DESVIRTUAR los hechos u omisiones dentro del plazo establecido en la fracción II de este artículo, LA RESOLUCIÓN PROVISIONAL SE VOLVERÁ DEFINITIVA y las cantidades determinadas SE HARÁN EFECTIVAS MEDIANTE EL PROCEDIMIENTO ADMINISTRATIVO DE EJECUCIÓN.

Concluidos los plazos otorgados a los contribuyentes para hacer valer lo que a su derecho convenga respecto de los hechos u omisiones dados a conocer durante el desarrollo de las facultades de comprobación a que se refiere la fracción IX del artículo 42 de este Código, se tendrá por perdido el derecho para realizarlo.

LOS ACTOS Y RESOLUCIONES administrativos, así como las promociones de los contribuyentes a que se refiere este artículo, SE NOTIFICARÁN y presentarán en documentos digitales A TRAVÉS DEL BUZÓN TRIBUTARIO.

(Énfasis añadido)

El procedimiento descrito en el contenido de este artículo en síntesis sería como sigue:

Este procedimiento origina diversos cuestionamientos en cuanto a su naturaleza jurídica y funcionalidad, entre los cuales cabe destacar los siguientes:

- ¿La pre-liquidación, con cuya notificación se abre este procedimiento, constituye un acto de tramite o una resolución definitiva (en tanto que fije una situación jurídica) y por ende impugnable per se o en un momento ulterior?

- ¿El plazo de 40 días establecido para que la autoridad emita su resolución, constituye el presupuesto de una caducidad especial para concluir las revisiones electrónicas o dicho procedimiento estaría sujeto a los plazos generales de caducidad?

- La perención del plazo de 15 días para desvirtuar la pre-liquidación comportara la imposibilidad de aportar pruebas en fase procesal, conforme a la jurisprudencia derogatoria del principio de Litis abierta probatoria, establecida por la Segunda Sala de la Suprema Corte de Justicia de la Nación

- ¿La disposición del Art. 53-B, en el sentido de que en caso de que el contribuyente no desvirtúe la pre-liquidación se volverá definitiva y exigible conforme al procedimiento administrativo de ejecución debe ser interpretada en forma sistemática con el Art. 65 del CFF y, por consecuencia, no exigible hasta en tanto no transcurra el plazo de 30 días a que alude dicho numeral?

- ¿La configuración jurídica del procedimiento de revisiones electrónicas conforme a los enunciados del Art. 53-B y 53-C del CFF, respetan el modelo de fiscalización previsto por el Art. 16 de la Constitución Federal, esto es, la realización de visitas domiciliarias que cumplan con las formalidades de los cateos, entre ellas el principio fundamental de la especificidad en la búsqueda, o por el contrario constituyen una invalida o irregular intromisión respecto de la esfera interna de derechos del ciudadano?

Los escenarios que habrá de generar este nuevo paradigma de la fiscalización electrónica apenas se vislumbran, por lo cual deberemos estar atentos al proceso de refinamiento jurídico-jurisprudencial que habrá de generarse al respecto por la vía de las resoluciones jurisdiccionales, sobre todo si se toma en cuenta el paradigma o modelo de pensamiento que propaló el otrora Ministro Presidente de la Suprema Corte de Justicia de la Nación, don Genaro David Góngora Pimentel cuando afirmó que:

“LA CONSTITUCIÓN Y LA LEY NO DICEN LO QUE DICEN, SINO LO QUE LA SUPREMA CORTE DICE QUE DICEN.»

:-? :evil:

Publicado primero en Fiscoactualidades del IMCP

«LOS COMENTARIOS PROFESIONALES DE ESTE ARTÍCULO SON RESPONSABILIDAD DEL AUTOR, SU INTERPRETACIÓN SOBRE LAS DISPOSICIONES FISCALES PUEDE DIFERIR DE LA EMITIDA POR LA AUTORIDAD FISCAL»

De la Suprema corte se puede esperar sorpresas,

excelente articulo, ahora a esperar que dice la suprema corte!