Ahorro voluntario para el retiro: Deducción Personal / Estímulo Fiscal.

Ahorro para el Retiro – Ahorro Fiscal

Ahorro para el Retiro – Ahorro Fiscal

Cómo disminuir y ahorrar o bien, diferir en el ISR del Ejercicio

C.P. P.C.F.I y M.A. Flor Audelia Osuna Corral

Instituto del Noroeste de Contadores Públicos, A.C

El pago de impuestos y el ahorro para la vejez son temas que las personas evitan prever y actuar en consecuencia, pero a partir de que se empiece a dar solo pensiones en base a la ley del IMSS de 1997, donde el ahorro de la vida productiva es lo que se puede disponer para la edad avanzada, a todos les quedará claro que la educación financiera y patrimonial es algo que se debió empezar a ejercer desde temprana edad. Al que madruga Dios le ayuda. Si se es asalariado o persona física que trabaja y paga impuestos, este artículo es de interés.

En las proyecciones de los sistemas de pensiones y jubilaciones públicas, se señala que el Estado encontrará serios problemas para solventar los pagos de pensiones actuales, por ello el gobierno Federal busca promover el ahorro voluntario para el retiro a través de diversas campañas. Queda claro que el dinero y la protección nunca estorban.

En la Ley de Impuesto sobre la Renta (LISR) existen varias opciones que incentivan dicho ahorro voluntario para las personas físicas que actualmente se encuentran en una etapa productiva; para que al momento de su retiro cuenten con mejores condiciones económicas.

Estas alternativas las podemos encontrar presentadas de la siguiente manera:

a) Deducción Personal (art 151-V LISR)

b) Estímulo Fiscal (art 185 LISR)

Deducción Personal

Las deducciones personales son aquellos gastos previstos en el artículo 151 de la Ley de Impuesto sobre la Renta (Gastos médicos, dentales, hospitalarios, lentes ópticos, etc.) y que todas las personas físicas que obtengan ingresos acumulables para el ISR, pueden disminuir de sus ingresos de forma anual.

Dentro de dichos gastos, la fracción V del citado ordenamiento establece las siguientes aportaciones como una deducción personal en el cálculo anual:

• Complementarias de retiro realizadas directamente en la subcuenta de aportaciones complementarias de retiro, en los términos de la Ley de los Sistemas de Ahorro para el Retiro (LSAR),

• Voluntarias realizadas a la subcuenta de aportaciones voluntarias, para ser utilizados cuando el titular llegue a la edad de 65 años o en los casos de invalidez o incapacidad del titular para realizar un trabajo personal remunerado de conformidad con las leyes de seguridad social.

• A las cuentas de Planes “Personales” de Retiro.

¿Cuáles son las Cuentas de Planes Personales de Retiro?

Son aquellas cuentas o canales de inversión, que se establecen con el único fin de recibir y administrar recursos destinados exclusivamente para ser utilizados cuando el titular llegue a la edad de 65 años, o en los casos de invalidez o incapacidad del titular para realizar un trabajo personal remunerado, de conformidad con las leyes de seguridad social, siempre que sean administrados en cuentas individualizadas por (art. 151, fracc. V, segundo párrafo, LISR ):

• Instituciones de seguros

• Instituciones de crédito

• Casas de bolsa.

• Administradoras de fondos para el retiro.

• Sociedades operadoras de sociedades de inversión con autorización para operar en el país, y siempre que obtengan autorización previa del SAT.

El contrato de apertura de la cuenta o el canal de inversión de que se trate deberá contener, cuando menos, lo siguiente:

• La mención de ser un de retiro.

• Los efectos fiscales de las aportaciones al plan personal de retiro, de los rendimientos que ellas generen y del retiro de ambos.

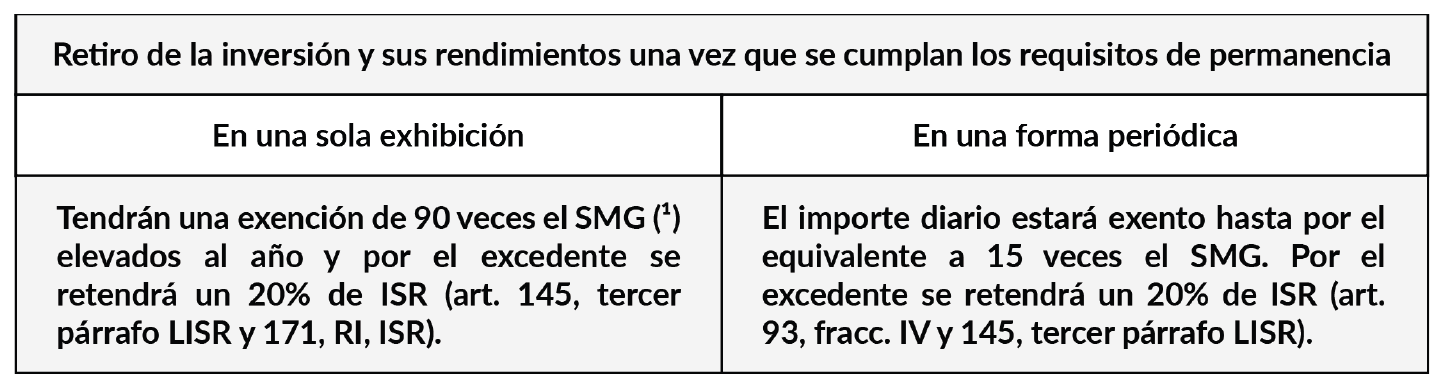

El tratamiento de las aportaciones al plan personal de retiro que se deduzcan en términos del artículo 151, fracción V, de la LISR y sus rendimientos será el siguiente:

(aplica para pensiones de gobierno de una sola exhibición y de ahorro personal deducido según art 151-V).

Cuando se retire la inversión y sus rendimientos antes de cumplir los requisitos de permanencia, se retendrá un 20 % de ISR y el contribuyente acumulará la suma de las aportaciones actualizadas más los intereses reales devengados actualizados (arts. 142, fracc. XVIII y 145 tercer párrafo, LISR).

Si se efectúan solamente retiros de los rendimientos de las cuotas antes del cumplimiento de los requisitos de permanencia, se les dará el tratamiento de intereses, por lo que se retendrá la tasa de % sobre las aportaciones realizadas autorizada y la persona física acumulará el interés real pagado a sus demás ingresos del ejercicio (arts. 54 LISR y 21 de la Ley de Ingresos de la Federación).

¿Cuáles son las Cuentas de Retiro (Afores) para Aportaciones Voluntarias y Complementarias?

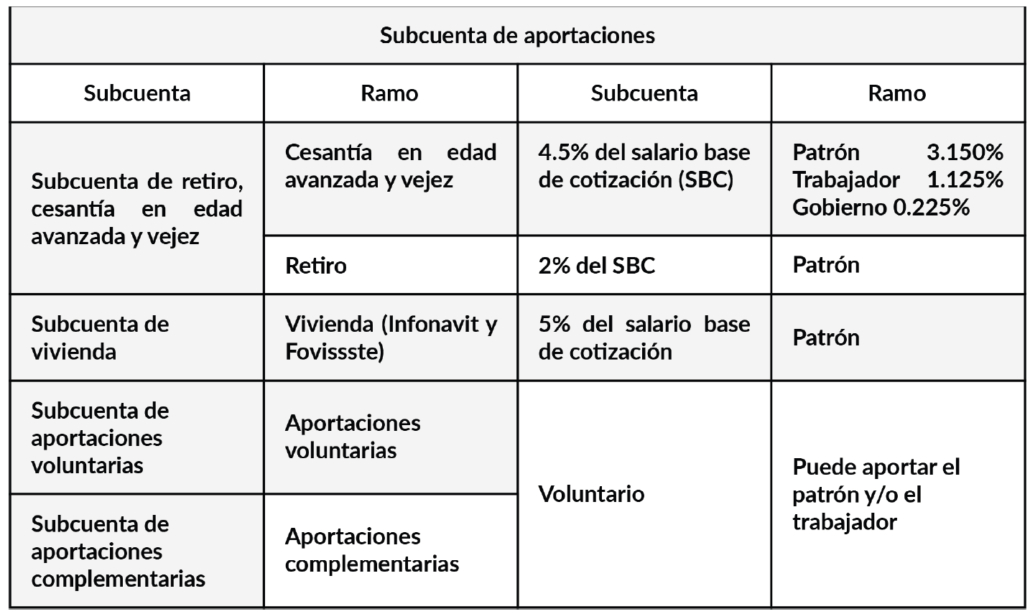

La cuenta individual de retiro se apertura cuando un asalariado asegurado ante el IMSS, o un trabajador independiente que opte por ello, se registra en una Administradora de Fondos para el Retiro (Afore) en la que se depositan las aportaciones bimestrales correspondientes al ahorro para el retiro. La cuenta individual se integra con las siguientes subcuentas (arts. 159, LSS y 74, LSAR):

Las aportaciones pueden deducirse. Dicha deducción está limitada a un máximo del 10 % de los ingresos acumulables del contribuyente sin exceder de 5 UMAS anuales (art. 151, frac. V, LISR)

Aunque el Art. 258 del Reglamento de la Ley de Impuesto sobre la renta condiciona que la aportación del contribuyente adicionada a la del patrón, no exceda del 12.5% del salario anual del trabajador.

Si cruzamos Ley con reglamento entonces tendríamos por conclusión dos topes escalonados, primero si la aportación es hecha a la Afore ya sea por el trabajador solo o junto con el patrón a que no pueda ser mayor del 12.5% del salario del trabajador, luego en segundo tope ya para todos los contribuyentes que no sea mayor de 5 UMAS anuales o del 10% del ingreso acumulable, aplicar la restricción que más favorezca a la Autoridad, es decir la cantidad que sea menor.

Si cruzamos Ley con reglamento entonces tendríamos por conclusión dos topes escalonados, primero si la aportación es hecha a la Afore ya sea por el trabajador solo o junto con el patrón a que no pueda ser mayor del 12.5% del salario del trabajador, luego en segundo tope ya para todos los contribuyentes que no sea mayor de 5 UMAS anuales o del 10% del ingreso acumulable, aplicar la restricción que más favorezca a la Autoridad, es decir la cantidad que sea menor.

Hay que ver también que el artículo 260 del reglamento de la LISR dice que los asalariados solo pueden aplicar deducciones personales de manera anual las que están en la fracción I ó II de la LISR, es decir uno u otra , las demás no las menciona como posibilidad, pero nadie toma en cuenta esta redacción ni la autoridad en sus revisiones ni el robot de la plataforma, quizás porque el reglamento no pueda contra disponer lo que la ley otorga.

Entonces, muy importante, no son un ingreso acumulable cuando se retiren una vez cumplidos los 65 años o porque se presente un supuesto de invalidez o incapacidad para realizar un trabajo subordinado, (art. 151, frac. V, LISR).

Si el retiro se realiza con anterioridad a estos supuestos, el ingreso acumulable dependerá de lo siguiente (art. 142, fracc XVIII, LISR):

• Si se dedujeron las aportaciones: la suma de ellas actualizadas más los intereses reales devengados actualizados serán el ingreso acumulable y la Afore retiene el 20 % sobre el ingreso (art. 145, tercer párrafo, LISR).

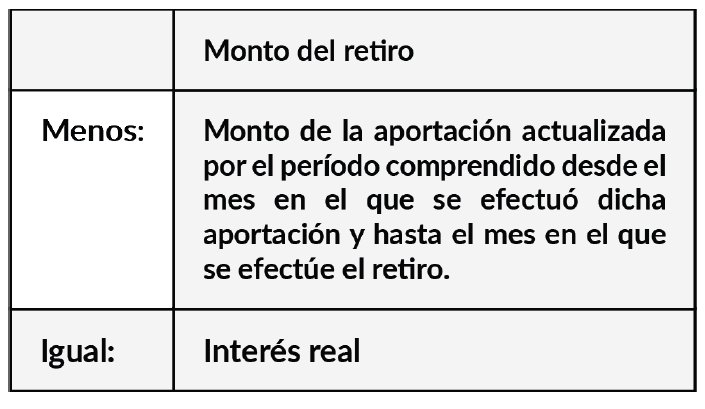

De no deducir las aportaciones, solo será acumulable el interés real de la inversión:

La Afore retiene el % autorizado sobre la aportación realizada (arts. 135 LISR y 21 de la Ley de Ingresos de la Federación).

Estímulo Fiscal

Independientemente de las aportaciones como deducciones personales analizadas en párrafos anteriores, el artículo 185 de la LISR contempla tres estímulos fiscales que las personas físicas pueden aplicar contra sus ingresos acumulables que permiten diferir el pago del ISR, consistentes en:

1. Que efectúen depósitos en las cuentas personales especiales para el ahorro.

2. Realicen pagos de primas de contratos de seguro que tengan como base planes de pensiones relacionados con la edad, jubilación o retiro, o bien.

3. Adquieran acciones de los fondos de inversión que sean identificables en los términos que señale el Servicio de Administración Tributaria mediante disposiciones de carácter general

Los contratos deben ajustarse a lo dispuesto por la Ley sobre el Contrato de Seguro y a lo siguiente (art. 303, RLISR):

• Contener el texto íntegro del artículo 185 de la LISR.

• Especificar que se trata de aquellos que tienen como base pagar un plan que se asemeja a pensiones bajo la modalidad de jubilación o retiro, según sea el caso.

• Ser celebrados con las instituciones de seguros facultadas para practicar en seguros la operación de vida, en los términos de la Ley de Instituciones de Seguros y de Fianzas, debiendo contar los mismos con el registro de la Comisión Nacional de Seguros y Fianzas.

• Los planes de pensiones deben ser individuales, cubrir el riesgo de sobrevivencia y basarse en anualidades diferidas, pudiendo además amparar los riesgos de invalidez o fallecimiento del asegurado.

• Tener una duración mínima de cinco años, la cual comprenderá de la fecha de contratación y el inicio del beneficio de la pensión (ART 304-III RLISR).

• Pueden comprender el beneficio de anticipación de anualidades en los casos de invalidez o fallecimiento del asegurado, así como el pago de rentas por viudez u orfandad como consecuencia de la muerte del asegurado.

• Es permitido que contemplen el pago de dividendos, y su aplicación a cualquiera de las opciones que se señalen en la póliza respectiva.

• No deben otorgar préstamos con garantía de las reservas matemáticas y en administración.

• En el caso de rescate, pago de dividendos o indemnizaciones, los mismos serán acumulables en los términos del artículo 185 de la LISR.

• La edad de jubilación o retiro no debe ser inferior a 55 años. La edad de jubilación o retiro que se establezca en el contrato de seguro se considerará como límite para el financiamiento de los planes.

• Es viable modificar el esquema de anualidades por el de pago en una sola exhibición, o bien, a otro actuarialmente equivalente y que la institución de seguros opere en ese momento.

• En caso de fallecimiento del asegurado antes de la edad de jubilación o retiro, se podrá incluir el beneficio de devolución de reservas.

• Las cantidades que los contratantes, asegurados o beneficiarios, reciban por concepto de indemnizaciones, dividendos o préstamos que deriven de los contratos de seguros, no se consideran como pago de jubilaciones, pensiones o haberes de retiro en los términos de la fracción IV del artículo 93 de la LISR, por lo que no gozan de ninguna exención.

• Pueden cancelarse, siempre y cuando las anualidades no se encuentren en curso de pago.

Requisitos del Estímulo

La deducción de estos estímulos se encuentra topada a un máximo de $152,000.00, considerando todos los conceptos señalados.

Los depósitos o pagos de dichos conceptos pueden realizarse en el ejercicio en el cual pretende deducirse o a más tardar en el ejercicio inmediato siguiente, siempre y cuando el pago se realice antes de que se presente la declaración del ejercicio en el cual se pretendan aplicar.

Cuando se reciban o retiren las cantidades depositadas en las cuentas personales, se paguen los contratos de seguros, los intereses, reservas, sumas o cualquier cantidad que obtengan por concepto de dividendos, enajenación de las acciones de los fondos de inversión, indemnizaciones o préstamos que deriven de esas cuentas, de los contratos respectivos o de las acciones de los fondos de inversión; serán un ingreso acumulable para el contribuyente en términos del Capítulo IX, del Título IV de la LISR (De los demás ingresos que perciban las personas físicas; art. 142, fracc XII). (no aplica la exención de 90 SMG).

Quienes realicen dichos pagos retendrán como pago provisional la cantidad que resulte de aplicar sobre el monto acumulable, la tasa máxima para aplicarse sobre el excedente del límite inferior que establece la tarifa del artículo 152 la LISR (tarifa anual).

Las personas físicas, para determinar el ISR a pagar en el ejercicio donde se reciban los ingresos, considerarán que la tasa del impuesto aplicable no podrá ser mayor a la que le hubiera correspondido al contribuyente en el año en que se efectuaron los depósitos, los pagos de la prima o la adquisición de las acciones, según se trate.

Conclusión

Existen poderosas razones para prever el retiro, ya que lo respaldan varias opciones muy viables y que pueden motivar a las personas físicas a realizar inversiones a largo plazo incentivado por el hecho de aplicar ahorros presentes, ya que se puede planear el retiro y al mismo tiempo diferir, disminuir o no causar el ISR dependiendo del régimen de la persona física, si se cumplen los requisitos previstos en la ley.

La deducción por aportaciones a planes personales de retiro en instituciones privadas o a la subcuenta de aportaciones voluntarias de las afores, es más conveniente cuando se dispone de las aportaciones y sus rendimientos hasta que el titular llegue a la edad de 65 años, o en los casos de invalidez o incapacidad del titular para realizar un trabajo personal remunerado, de conformidad con las leyes de seguridad social, pues solo en este caso no se pagará el ISR por estos recursos.

Sin embargo, cuando se pretende disponer de los fondos antes de cumplir el plazo de permanencia para su exención, de todas maneras no deja de ser una atractiva forma de diferir el ISR a largo plazo ya que se puede presupuestar montos y tiempos del impuesto a pagar y obtener el financiamiento por el solo hecho de desfasar y acomodar el pago en el horizonte deseado. No es la misma pagar hoy el 35% sobre una base gravable determinada que pagarla 5 años después, el costo del dinero brota como dato duro a favor, aunque resulta más atractivo no pagar nunca el ISR sobre el monto del ahorro, es decir extinguirlo, sobre montos y tasas de cada uno, por saber calcular, proyectar y sobre todo poder esperar a los 65 años.

Adicionalmente, los planes privados van acompañados de beneficios extras por no decir extraordinarios, como lo es el Seguro de Vida e Invalidez, nadie se quiere morir pero ocasionalmente puede darse antes de lo previsto, entonces que mejor que los seres queridos estén protegidos ante esta eventualidad o bien proteger la incapacidad para poder trabajar estando en edad para hacerlo, si sucede una privación total de las capacidades aparte de que se recupera la suma protegida o contratada total como si fuera cobro del seguro por muerte, se deja de pagar la prima anual contratada y se continúa con los beneficios de la póliza del seguro de vida durante toda su vigencia contratada y llegado el término del contrato (los 65 años) se obtiene el ahorro acumulado que se tenía en la fecha del accidente o enfermedad pero en pesos constantes, además de que si se presenta la muerte durante ese lapso de la póliza se puede volver a cobrar la suma asegurada, es decir, se puede llegar a cobrar dos veces uno por invalidez, más otro por muerte, adicional que llegado el tiempo se recupera lo ahorrado, bendiciones y protecciones sobre situaciones no deseadas, esto cualquier persona pueda quererlo para sí misma y para los suyos, solo es cuestión de enfoque y de hacerlo, se llama optimización fiscal, financiera y patrimonial. Estos beneficios también aplican a planes de ahorro no deducibles, cambiando deducción de ISR por mejores tasas de rendimiento, es cuestión de analizar cual conviene más.

La invitación es a convertir conceptos, el gasto transformarlo a un activo, liquidez para el futuro, ya sea por medio de las Afores o de la mano de Instituciones privadas, que hay muy buenas, cualquier opción elegida será mejor a no hacer nada, urge a los contribuyentes poner en su agenda el tema de su retiro y/o jubilación.

Por cortesía de: