Consolidación fiscal: Razones para no eliminar el régimen.

Consolidación fiscal:

Razones para no eliminar el régimen

Autores:

Puntos a considerar para reconocer la necesidad de la permanencia del citado régimen, dados sus beneficios fiscales y económicos, y tratándose al mismo tiempo de un factor relevante de competitividad para nuestro país en el ámbito internacional

El antecedente que México tiene en materia de consolidación fiscal se remonta a un Decreto publicado en 1973, el cual concedía estímulos fiscales a las sociedades o unidades económicas que fomentaban el desarrollo industrial y turístico del país.

En un entorno económico cerrado, (1) el objetivo principal del Decreto era proteger a las empresas mexicanas para que incrementaran su productividad.

Cabe señalar que el Decreto ya contemplaba los conceptos de “controladoras” y “controladas”, sin señalar lo que debía entenderse como tales.

En 1982, México incorporó formalmente el régimen de consolidación fiscal en la Ley del Impuesto sobre la Renta (LISR), el cual tomó como esencia la protección a las empresas mexicanas referida en el Decreto de 1973.

A finales de ese año, el entorno económico del país no fue alentador, pues México entró en una crisis económica causada principalmente por la baja de valor en el precio del petróleo.

Con la finalidad de abatirla, se definieron medidas de estabilización económica y, a la par, se inició un proyecto nacional cuyo punto principal fue la apertura comercial, lo cual permitió la llegada de inversión extranjera y, como consecuencia, originó que las empresas nacionales se enfocaran en ser más competitivas.

El régimen de consolidación fiscal con que contaba México fue un elemento determinante que generó el crecimiento de los grupos empresariales mexicanos, al permitirles competir con mercados internacionales en un entorno globalizado. En el ámbito de la tributación internacional, México ha tenido una importante transformación en los últimos años, al comprender atinadamente que un sistema fiscal moderno requiere necesariamente abrirse al extranjero para facilitar los flujos de capitales por medio de operaciones internacionales.

Actualmente, el régimen de consolidación fiscal permite incentivar la eficiencia financiera en aquellos grupos de empresas que cuentan con diferentes segmentos de negocios en los cuales, en términos generales, el accionista mayoritario ( holding ) es propietario en más del 50% de las acciones con derecho a voto de una o más empresas.

En efecto, mediante ese régimen, un grupo de inversionistas con intereses comunes puede de terminar y pagar el impuesto sobre la renta (ISR) corporativo como una sola entidad económica.

Desde luego, esa misma eficiencia fiscal se lograría mediante la constitución de una sola entidad legal y la concentración en ésta de las diversas actividades y giros en los que el grupo de inversionistas comunes estén interesados en participar. No obstante, es una realidad que éstos han tenido que organizarse por medio de estructuras corporativas que obedecen a razones y necesidades de diversa índole.

Los socios inversionistas arriesgan su capital en el segmento de negocios que ellos conocen y se desenvuelven en distintos mercados e industrias, lo cual les exige contar con más de una entidad jurídica para realizar sus operaciones.

Un grupo de esta naturaleza tiene la necesidad de contar con distintos inversionistas estratégicos con diversas características económicas, los cuales, aunque no sean compatibles en una sola entidad, se pueden incorporar en distintos proyectos reunidos en una unidad de negocios.

En términos generales, el régimen de consolidación fiscal permite el diferimiento del pago del ISR hasta por 10 ejercicios, derivado principalmente de la aplicación inmediata de las pérdidas fiscales contra utilidades generadas en las empresas del grupo de consolidación, así como por los dividen dos pagados entre las empresas del grupo.

Es importante señalar que, contrario a lo que han externado las autoridades fiscales, no estamos frente a un régimen que permita el diferimiento del impuesto de forma indefinida, pues la sociedad controladora tendrá la obligación de pagar el impuesto que se haya diferido en el momento en que se incurra en alguno de los supuestos pre vistos en la ley; esto es, en un plazo máximo de 10 ejercicios y considerando su correspondiente actualización.

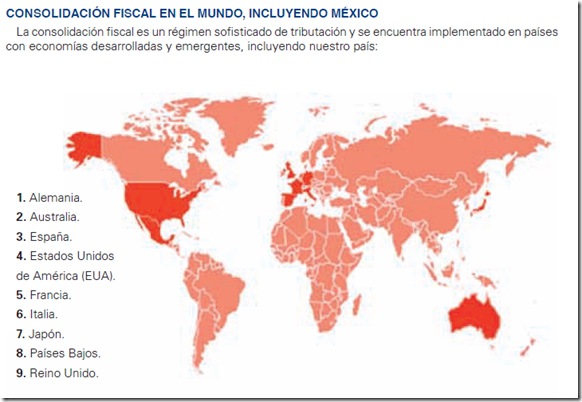

En este tema de estudio analizaremos las razones más importantes para que continúe este régimen en México, así como los aspectos generales de la consolidación fiscal a nivel internacional.

:arrow: Continuar leyendo este artículo en sitio original de PWC

(1) La economía cerrada no permite la entrada del capital extranjero y trata de autoabastecerse, estableciendo pocas o nulas relaciones comerciales con el exterior

Otras lecturas recomendadas:

:arrow: Consolidación fiscal cuesta hasta $16,000 millones al año (El Economista)

:arrow: Consolidación fiscal de México, apuntalada por petróleo: FMI (IMCP)