Contabilidad Electrónica: Más allá del archivo XML

Contabilidad Electrónica: Más allá del archivo XML

Autor: M.I. y L.C. Ma. Guadalupe León Chávez

Con las nuevas reformas fiscales, las autoridades podrán practicar revisiones electrónicas que haya presentado el contribuyente y, en caso de detectar alguna anomalía, comenzar un ejercicio de facultades de comprobación.

Dentro del paquete de las reformas fiscales para 2014, se incluyó la modificación al Código Fiscal de la Federación (CFF), su artículo 28 señala la forma en que se deberá llevar la Contabilidad. En general define que debe ser por medios electrónicos, de acuerdo con lo que indique el Reglamento del Código Fiscal de la Federación (RCFF) y de las disposiciones que emita el Servicio de Administración Tributaria (SAT).

Las citadas reglas fueron publicadas en el Diario Oficial de la Federación el pasado 4 de julio en la segunda Resolución Miscelánea Fiscal (RMF), y modificadas el pasado 19 de agosto, en la tercera RMF, en las reglas 1.2.8.6, 1.2.8.7 y 1.2.8.8 y del anexo 24, donde se ha establecido cómo se dará cumplimiento a la fracción III y IV del artículo 28 del CCF. Dentro de estas detallan cómo y cuándo se debe presentar la información al SAT.

La mayoría de los contribuyentes por el momento están enfocados en atender la complejidad que se tiene internamente para preparar los archivos para la presentación de la información y cumplir en tiempo. Por otro lado, debería considerarse de mayor importancia la calidad de la información que se incluirá en los archivos.

Lo anterior cobra relevancia debido a que, anteriormente, las revisiones fiscales se hacían mediante procesos establecidos de Auditorías directas o como comúnmente se les llamaba: revisiones de gabinete.

Como se indicó, con las modificaciones realizadas al CFF, aparece el concepto de Contabilidad en medios electrónicos y de acuerdo con la fracción IX del artículo 42 del CFF, las autoridades fiscales podrán practicar revisiones electrónicas basándose en la información y documentación que obre en poder de la autoridad sobre uno o más rubros en conceptos específicos de una o varias contribuciones.

Las revisiones fiscales se hacían mediante procesos establecidos de Auditorías directas o como se les llamaba: revisiones de gabinete

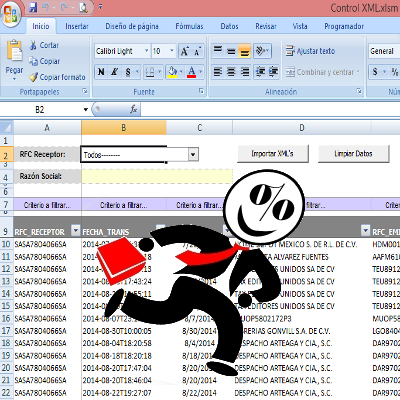

Es decir, los reportes que conforman el catálogo de cuentas, la balanza de comprobación y las pólizas (estas últimas se presentan a petición de la autoridad) enviados por los contribuyentes podrán ser sujetos a revisiones del SAT.

En adición a lo anterior, el artículo 53-B del CFF indica que las autoridades fiscales mediante el Buzón Tributario darán a conocer los hechos que deriven la omisión de contribuciones y aprovechamientos o en la comisión de otras irregularidades, a través de una resolución provisional que, en su caso, contenga la preliquidación respectiva.

Lo anterior significa que una vez que sea revisada la Contabilidad a través de medios electrónicos, si las autoridades fiscales detectan que pudiera haber alguna anomalía, tienen la facultad de emitir una preliquidación y ahí se comenzaría el ejercicio de facultades de comprobación. El contribuyente tendrá 15 días para aclarar, presentar información y documentación o manifestar lo que a derecho convenga, para conseguir desvirtuar lo consignado en dicha resolución provisional, o bien puede aceptar la preliquidación, o si el contribuyente no aporta pruebas o no se manifiesta, la resolución provisional se volverá definitiva.

Las autoridades fiscales podrán solicitar mayor información en un plazo de 10 días después de que las pruebas sean recibidas y el contribuyente tendrá 10 días para responder. Después de recibida la información, la autoridad contará con un plazo de 40 días para la emisión y notificación de la resolución, salvo que se tengan pruebas periciales o se solicite información de un tercero.

Al hacer una interpretación literal de lo expuesto, en un plazo de 75 días, en caso de una resolución desfavorable, la compañía tendría en firme una liquidación que se deberá hacer efectiva mediante un procedimiento administrativo de ejecución.

A los tiempos expuestos anteriormente se les podría adicionar la posibilidad de solicitar una prórroga de conformidad de 10 días más en el primero y segundo requerimiento, de acuerdo con el artículo 53, último párrafo del CFF, en el que indica que se podrá tener esta opción en caso de informes cuyo contenido sea difícil de proporcionar o de difícil obtención, y la concesión quedará a juicio de la autoridad.

Un riesgo que se tiene ante este nuevo modelo de revisiones es que los plazos para presentar la documentación e información son muy cortos, y existe la posibilidad, dependiendo de lo extenso de la liquidación, de no poder presentar toda la evidencia para desvirtuar las irregularidades o acreditar el pago, y en dado caso que ante una liquidación final el contribuyente decidiera interponer algún medio de defensa, existen la Jurisprudencia 2a./J. 73/2013 (10a.) emitida por la Segunda Sala y la Tesis 1a. XVI/2012 (10a.) emitida por la Primera Sala, ambas de la Suprema Corte de Justicia de la Nación, que señalan esencialmente que el juicio contencioso administrativo no implica una nueva oportunidad de ofrecer las pruebas que fueron requeridas y por lo tanto debieron de exhibirse en el procedimiento de origen o en el recurso administrativo procedente, estando en posibilidad legal de hacerlo.

Hasta ahora no conocemos los criterios que la autoridad y los tribunales puedan tener sobre estas revisiones, ni el tipo de liquidaciones y de resoluciones que emitirán estos en su momento, lo que sí es un hecho es que será un proceso de aprendizaje tanto para ellos como para los contribuyentes.

Si bien es cierto que hay que comenzar a trabajar con el área de sistemas para formar el archivo que se va a enviar al SAT, en lo que se debe de trabajar es en la calidad de la información que se presentará, comenzando desde el tipo de asientos contables, así como con el mapeo de las cuentas de la compañía con los códigos agrupadores del SAT.

Tener revisiones fiscales implica un costo para el contribuyente, desde el valor de las copias fotostáticas de la documentación, hasta personal y horarios de asesores para desahogarlo, por lo cual podría ser beneficioso invertir en recursos para la preparación de la información, que formará parte de los archivos a entregar al SAT, para intentar reducir al máximo las diferencias que pudieran surgir por errores involuntarios en la presentación de la Contabilidad electrónica y presentar información clara y correcta que va más allá de solo preocuparse por obtener el archivo XML.