Determinación del Salario Base de Cotización y el efecto de la UMA para 2019

DETERMINACIÓN DEL SALARIO BASE DE COTIZACIÓN

Y EL EFECTO DE LA UMA PARA 2019

-IMSS E INFONAVIT-

Autor: Mtro. y E.F. Juan Carlos Victorio Domínguez *

Catedrático en la FCA de la UNAM

Contacto: jcvittorio@hotmail.com

INTRODUCCIÓN

Una de las obligaciones de los patrones es pagar las cuotas obrero patronales al Instituto Mexicano del Seguro Social (IMSS), así como las aportaciones al Instituto del Fondo Nacional de la Vivienda para los Trabajadores (Infonavit) de ahí la importancia de determinar en forma correcta el Salario Base de Cotización (SBC), ya que de no ser así habrá diferencia de cuotas por pagar con sus respectivos accesorios.

En el presente artículo se hace un análisis de la determinación del SBC y los conceptos que no integran considerando el efecto de la Unidad de Medida y Actualización (UMA) para 2019.

EL EFECTO DE LA UMA EN LA DETERMINACIÓN DEL SBC

El 27 de enero de 2016 se publicó en el DOF el Decreto por el que se declara reformadas y por el que se declara reformadas y adicionadas diversas disposiciones de la Constitución Política de los Estados Unidos Mexicanos, en materia de desindexación del salario mínimo, la cual entró en vigor el día 28 de ese mismo mes, por lo tanto a la fecha de entrada en vigor del presente decreto regirá el importe de $73.04 y hasta que se actualice dicho valor. Asimismo, todas las menciones al salario mínimo como unidad de cuenta, índice, base, medida o referencia para determinar la cuantía de las obligaciones y supuestos previstos en las leyes federales, estatales, del Distrito Federal, así como en cualquier disposición jurídica que emane de todas las anteriores, se entenderán referidas a la Unidad de Medida y Actualización, tal es el caso de la Ley del Seguro social (LSS).

Además el Congreso de la Unión deberá emitir la legislación reglamentaria para determinar el valor de la Unidad de Medida y Actualización, dentro de un plazo que no excederá de 120 días naturales siguientes a la fecha de publicación del presente Decreto.

Al respecto, el pasado 30 de diciembre de 2016 la Secretaría de Hacienda y Crédito Público publicó en el DOF el Decreto por el que se expide la Ley para Determinar el Valor de la Unidad de Medida y Actualización, y en su artículo 5 de la citada ley se establece que el Instituto Nacional de Estadística y Geografía (INEGI) publicará en el DOF dentro de los primeros diez días del mes de enero de cada año el valor diario, mensual y anual en moneda nacional de la UMA y entrarán en vigor dichos valores el 1o. de febrero de dicho año. Al respecto, el 10 de enero de 2019 el INEGI dio a conocer en el DOF el valor de la UMA diario de $84.49 vigente a partir del 1 de febrero de 2018.

Por lo que para efectos de los ejemplos que se muestran se harán considerando el valor de la UMA diario de $84.49.

CONCEPTOS QUE INTEGRAN EL SBC

El artículo 27, primer párrafo, de la LSS establece que el SBC se integra con:

- -Los pagos hechos en efectivo por cuota diaria,

- -Gratificaciones,

- -Percepciones,

- -Alimentación,

- -Habitación,

- -Primas,

- -Comisiones,

- -Prestaciones en especie y

- -Cualquiera otra cantidad o prestación que se entregue al trabajador por su trabajo.

De lo anterior se concluye que integra todo aquello que se le entrega al trabajador por su trabajo.

A continuación el siguiente ejemplo:

Determina el SBC con el que deba cotizar al Seguro social e Infonavit a partir del 13 de febrero de 2019, los datos son los siguientes:

– Fecha de ingreso: 12 de febrero de 2013

– Tipo de salario: Fijo

– Salario diario: $200.00

– Aguinaldo 30 días

– Prima vacacional 25%

Desarrollo:

| PRESTACIONES FIJAS: | |

| SALARIO DIARIO = | $200.00 |

| más: | |

| AGUINALDO = $200.00 x 30 días/365 días | 16.44 |

| más: | |

| PRIMA VACACIONAL = $200.00 x 14 días x 25% /365 días | 1.92 |

| igual: | |

| SBC A COTIZAR A PARTIR DEL 13 DE FEBRERO DE 2019 | $218.36 |

CONCEPTOS QUE SE EXCLUYEN DEL SALARIO BASE DE COTIZACIÓN

El mismo artículo 27 de la LSS establece que se excluyen como integrantes del SBC, dada su naturaleza, los siguientes conceptos:

Los instrumentos de trabajo tales como herramientas, ropa y otros similares

No integra salario:

I. Los instrumentos de trabajo tales como herramientas, ropa y otros similares;

El artículo 132, fracción III de la Ley Federal de Trabajo los patrones tienen, entre otras, la obligación de proporcionar oportunamente a los trabajadores los útiles, instrumentos y materiales necesarios para la ejecución del trabajo, debiendo darlos de buena calidad, en buen estado y reponerlos tan luego como dejen de ser eficientes, siempre que aquéllos no se hayan comprometido a usar herramienta propia.

Con base a lo anterior el patrón tiene la obligación de proporcionar a los trabajadores las herramientas de trabajo para el desarrollo de su trabajo ya que sin ellas sería imposible prestar el servicio, es decir no es opcional.

Ejemplo de herramientas de trabajo son las siguientes: Automóviles, uniformes, útiles, herramientas, materiales, gasolina, celulares, ayuda para transporte, entre otras. Es importante señalar que lo anterior no es limitativo ya que dependerá del tipo de trabajo a desarrollar y del tipo de trabajador de que se trate. Una manera de tener un soporte documental es el contrato de trabajo de cada trabajador donde se estipula en unas de las cláusulas que además de su salario, se le proporcionarán las herramientas de trabajo necesarias para la ejecución de su trabajo y en su caso la comprobación de tales conceptos.

Fondo de ahorro

No integra salario:

II. El ahorro, cuando se integre por un depósito de cantidad semanaria, quincenal o mensual igual del trabajador y de la empresa; si se constituye en forma diversa o puede el trabajador retirarlo más de dos veces al año, integrará salario; tampoco se tomarán en cuenta las cantidades otorgadas por el patrón para fines sociales de carácter sindical;

Este tipo de prestaciones se otorgan a los trabajadores con la finalidad de fomentar el ahorro a fin de que hagan posible el hábito de ahorrar, dado que se le efectúa periódicamente un descuento en su sueldo por estos conceptos, para después de cierto tiempo, entregárselos.

El fondo de ahorro “no” integrará al salario base de cotización siempre que se cumplan los siguientes requisitos:

- -Que el retiro del fondo de ahorro sea hasta dos veces al año. (2 retiros al año)

- -Que la aportación patronal sea igual a la del trabajador:

| Aportación patronal | Parámetro | Aportación del trabajador | |

| No integra salario | 10% | = | 10% |

Hay que recordar que para efectos de la Ley del ISR en el caso de las aportaciones a los fondos de ahorro serán deducibles cuando se cumplan ciertos requisitos, entre otros, que el monto de las aportaciones efectuadas por el contribuyente sea igual al monto aportado por los trabajadores, y que la aportación del contribuyente no exceda del 13% del trabajador, por lo tanto hay que tomar en cuenta de no exceder dicho porcentaje porque de ser así no se estaría cumpliendo con el requisito de deducibilidad para ISR.

Como se comentó el requisito para que no integre al SBC es que la aportación patronal sea igual a la del trabajador pero ¿que sucede si se constituye en forma diversa? En este sentido existe el acuerdo técnico del IMSS 494/93 publicado en el DOF el 18 de agosto de 1993, en el cual se permite que se entreguen cantidades distintas, esto es, que no sea el mismo monto lo aportado por el patrón que lo del trabajador. A continuación se transcribe dicho acuerdo:

“….I.- FONDO DE AHORRO.- La fracción II del artículo 32 (actualmente 27), establece que cuando el ahorro se integre por un depósito de cantidad semanaria, quincenal o mensual, igual del trabajador y de la empresa, no integra salario, pero si se constituye en forma diversa o puede el trabajador retirarlo más de dos veces al año, integrará salario; cuando el fondo de ahorro se integra mediante aportaciones comunes y periódicas, y la correspondiente al patrón sea igual o inferior a la cantidad aportada por el trabajador, no constituye salario base de cotización; y si la contribución patronal al fondo de ahorro es mayor que la del trabajador, el salario base de cotización se incrementará únicamente en la cantidad que exceda a la aportada por el trabajador. II.- Hágase del conocimiento de las diversas dependencias del Instituto para que se cumpla debidamente y difúndase adecuadamente, a fin de que los patrones y trabajadores tengan un conocimiento preciso al respecto”.

Lo anterior se explica a continuación:

| Aportación patronal | Parámetro | Aportación del trabajador | |

| No integra salario | 8% | < | 10% |

| Integra la parte excedente de la aportación del trabajador | 12% | > | 10% |

| Integra salario toda la aportación patronal | 10% | > | 0% |

Finalmente, es importante comentar que la regulación en cuanto a los fondos de ahorro y del acuerdo 494/93 del Consejo técnico del IMSS es evitar que el patrón otorgue remuneraciones a los trabajadores que se hagan pasar por ahorro.

A continuación un ejemplo:

Un patrón constituyó un fondo de ahorro, cuya aportación patronal es mayor a la del trabajador y se fijaron de la siguiente manera:

Aportación patronal: 12% del salario diario

Aportación del trabajador: 8% del salario diario

Determinación del monto que integrará salario

| Salario diario del trabajador | $400.00 |

| por: | |

| Por ciento de fondo de ahorro que integra salario | 4% |

| igual: | |

| Monto de fondo de ahorro que integrará salario y que se sumará a la cuota diaria y a las demás prestaciones | $16.00 |

Aportaciones voluntarias al seguro de retiro

No integra salario:

III. Las aportaciones adicionales que el patrón convenga otorgar a favor de sus trabajadores por concepto de cuotas del seguro de retiro, cesantía en edad avanzada y vejez;

La disposición se refiere a las aportaciones voluntarias adicionales a la cuenta individual de los trabajadores la cual es administrada por una Afore, no se incluyen en el SBC inclusive si el patrón llega a aportar una cantidad mayor estipulado en la LSS. Esta prestación no se otorga por la prestación del trabajo.

Al respecto, el artículo 192 de la LSS establece que los trabajadores tendrán en todo tiempo el derecho a realizar aportaciones voluntarias a su cuenta individual, ya sea por conducto de su patrón al efectuarse el entero de las cuotas o por sí mismos. En estos casos, las aportaciones se depositarán a la subcuenta de aportaciones voluntarias, la finalidad es incrementar el monto de la pensión para su retiro

Las aportaciones al Infonavit y PTU

No integra salario:

IV. Las cuotas que en términos de esta Ley le corresponde cubrir al patrón, las aportaciones al Instituto del Fondo Nacional de la Vivienda para los Trabajadores, y las participaciones en las utilidades de la empresa;

En cuanto a las cuotas obrero pagadas por el patrón por cuenta de sus trabajadores, no integran salario ya que se consideran previsión social, para tales efectos existe el acuerdo 1899/82 del Consejo Técnico del IMSS que establece que las cuotas obreras que la empresa acepta pagar por cuenta de sus trabajadores no constituye salario para efectos de cotización por que el trabajador no lo recibe directamente y por lo tanto no se da el supuesto que establece el artículo 32 (27 vigente).

La PTU (cuando haya utilidades) que se entrega a los trabajadores no integra salario; sin embargo en el caso de que se den anticipos de PTU y no hay utilidades o en el caso de que las utilidades son menores a lo anticipado, entonces el anticipo de PTU se considerará gratificación extraordinaria y debe integrar salario.

Hay empresas que dan este concepto como PTU sin tener utilidades a fin de no integre salario así que es importante tener el soporte documental.

Alimentación y habitación

No integra salario:

V. La alimentación y la habitación cuando se entreguen en forma onerosa a los trabajadores; se entiende que son onerosas estas prestaciones cuando el trabajador pague por cada una de ellas, como mínimo, el veinte por ciento del salario mínimo general diario que rija en el Distrito Federal;

Esto es:

No integra al salario base de cotización

Cuando el trabajador pague por la alimentación y la habitación, es decir por cada una de ellas como mínimo 20% del SMG diario que rija en el DF (valor diario de la UMA), es decir sí paga menos se entenderá que es gratuita y deberá integrarse al salario, esto es: $84.49 x 20% =$16.90

En caso de alimentación y habitación gratuita: Integrará salario base de cotización cuando se otorgue en forma gratuita a los trabajadores.

Es importante señalar que la alimentación y la habitación que se le debe entregar al trabajador debe ser en especie.

Al respecto, el artículo 32, de la LSS señala lo siguiente:

Artículo 32. Si además del salario en dinero el trabajador recibe del patrón, sin costo para aquél, habitación o alimentación, se estimará aumentado su salario en un veinticinco por ciento y si recibe ambas prestaciones se aumentará en un cincuenta por ciento.

Cuando la alimentación no cubra los tres alimentos, sino uno o dos de éstos, por cada uno de ellos se adicionará el salario en un ocho punto treinta y tres por ciento.

(el uso de negrillas dentro del texto es nuestro)

Ejemplo:

Un patrón proporciona a sus trabajadores el servicio de comedor que comprende dos alimentos y desea saber cuál es el importe diario que debe integrar al SBC de cada uno de los trabajadores.

Determinación del importe mínimo que se le debe cobrar al trabajador a fin de que no integre al SBC:

$84.49 x 20%=$16.90

Desarrollo:

| Trabajador | Cuota diaria | Cantidad que pagan por los alimentos diario (descuento) | Alimentos que reciben en el día | Tipo de prestación para efectos de la LSS | Porciento a integrar por alimentación | Monto de alimentación que integrará salario |

| 1 | $100.00 | $17.00 | 3 | Onerosa | N/A | $0.00 |

| 2 | $200.00 | $16.00 | 2 | Gratuito | 16.66% | $33.32 |

| 3 | $300.00 | $8.00 | 1 | Gratuito | 8.33% | $24.99 |

Un patrón tiene establecido como prestación el otorgar habitación a sus trabajadores, por lo que desea saber si debe integrar salario.

Determinación del importe mínimo que se le debe cobrar al trabajador a fin de que no integre al SBC:

$84.49 x 20%=$16.90

Desarrollo:

| Trabajador | Cuota diaria | Cantidad que pagan por cada habitación diario | Tipo de prestación para efectos de la LSS | Porciento a integrar por habitación | Monto de habitación que integrará salario y que se sumará a la cuota diaria y a las demás prestaciones |

| 1 | $400.00 | $20.00 | Oneroso | N/A | $0.00 |

| 2 | $160.00 | $0.00 | Gratuito | 25% | $40.00 |

Despensas en especie o en dinero

No integra salario:

VI. Las despensas en especie o en dinero, siempre y cuando su importe no rebase el cuarenta por ciento del salario mínimo general diario vigente en el Distrito Federal;

Es importante comentar que si la despensa es una prestación contractual que se entrega a los trabajadores por su trabajo, en forma constante y permanente, ello determinara que esta prestación deba considerarse como integrante del salario.

Esto es:

No integra al salario base de cotización……….. Hasta por un importe que no rebase el 40% del SMG diario vigente en el DF (valor diario de la UMA) $84.49 x 40% =$33.80, es decir elevado al mes $33.80 x 30 =$1,014.00

Integrará salario base de cotización……………..El excedente.

Las despensas se pueden otorgar en especie esto es a través de vales de despensa o bien en dinero. Es importante comentar que debe quedar plenamente identificado en el CFDI de nómina que se entrega al trabajador.

Ejemplo:

Un patrón otorga vales de despensa en especie a sus trabajadores equivalentes a 10% de su salario diario, por lo que desea saber si debe integrar.

| Trabajador | Cuota diaria | Porcentaje de vales de despensa otorgado por la empresa | Monto de vales despensa diario | Monto que no integra al SBC ($84.49 x 40%) | Monto de vales de despensa que integrará salario |

| (a) | (b) | (c) | (d) | (e) | |

| 1 | $360.00 | 10% | $36.00 | $33.80 | $2.20 |

| 2 | $180.00 | 10% | $18.00 | $33.80 | $0.00 |

| 3 | $270.00 | 10% | $27.00 | $33.80 | $0.00 |

| 4 | $450.00 | 10% | $45.00 | $33.80 | $11.20 |

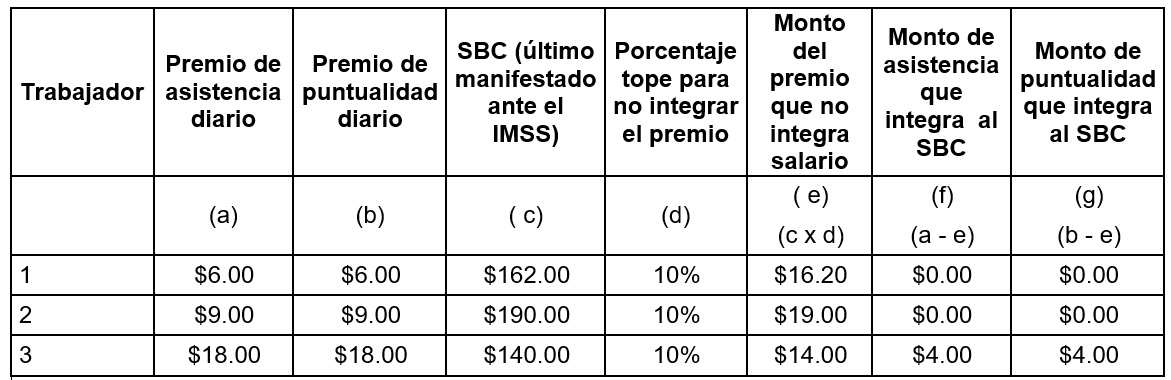

Premios de asistencia y puntualidad

No integra salario:

VII. Los premios por asistencia y puntualidad, siempre que el importe de cada uno de estos conceptos no rebase el diez por ciento del salario base de cotización;

Por lo anterior, se excluyen como integrantes del SBC los premios de asistencia y puntualidad que los patrones otorguen a sus trabajadores hasta por el monto que no rebase del 10% del SBC, el monto que exceda integrará al SBC.

En resumen los premios por puntualidad y por asistencia cada una de ellas no integran para efectos del SBC, sin embargo es importante que se cuenten con los reportes de asistencia con los horarios establecidos, ya que en caso de que se den los premios y no se cuenten con los controles antes mencionados, estos si integrarán salario.

Uno de los cuestionamientos más comunes que los patrones suelen hacerse es ¿Cuál es el SBC que se tomará para efectos de determinar el 10% no integrable? Desde mi punto de vista el SBC que debemos tomar es el último manifestado ante el IMSS, ya sea el del bimestre anterior o bien si hubo modificaciones a las prestaciones fijas el último manifestado al IMSS.

Ejemplo 1:

Un patrón desea determinar el monto de los premios de asistencia y puntualidad que deberá integrar al SBC con el cual se cotizará a partir del 1 de marzo de 2019. Los premios de asistencia y puntualidad equivalen al 5% del salario diario del trabajador considerando que cumplió con las condiciones laborales y que percibe salario mixto:

| Trabajador | Cuota diaria | Porcentaje de premio y puntualidad | Premio de asistencia diario | Premio de puntualidad diario |

| (a) | (b) | (a x b) | (a x b) | |

| 1 | $120.00 | 5% | $6.00 | $6.00 |

| 2 | $180.00 | 5% | $9.00 | $9.00 |

| 3 | $360.00 | 5% | $18.00 | $18.00 |

Determinación del monto del premio que no integrará al SBC:

Cantidades aportadas para fines sociales

No integra salario:

VIII. Las cantidades aportadas para fines sociales, considerándose como tales las entregadas para constituir fondos de algún plan de pensiones establecido por el patrón o derivado de contratación colectiva. Los planes de pensiones serán sólo los que reúnan los requisitos que establezca la Comisión Nacional del Sistema de Ahorro para el Retiro, y

De lo anterior los fondos para planes de pensiones establecidos por el patrón o derivados de un contrato colectivo siempre y cuando reúnen los requisitos de la CONSAR.

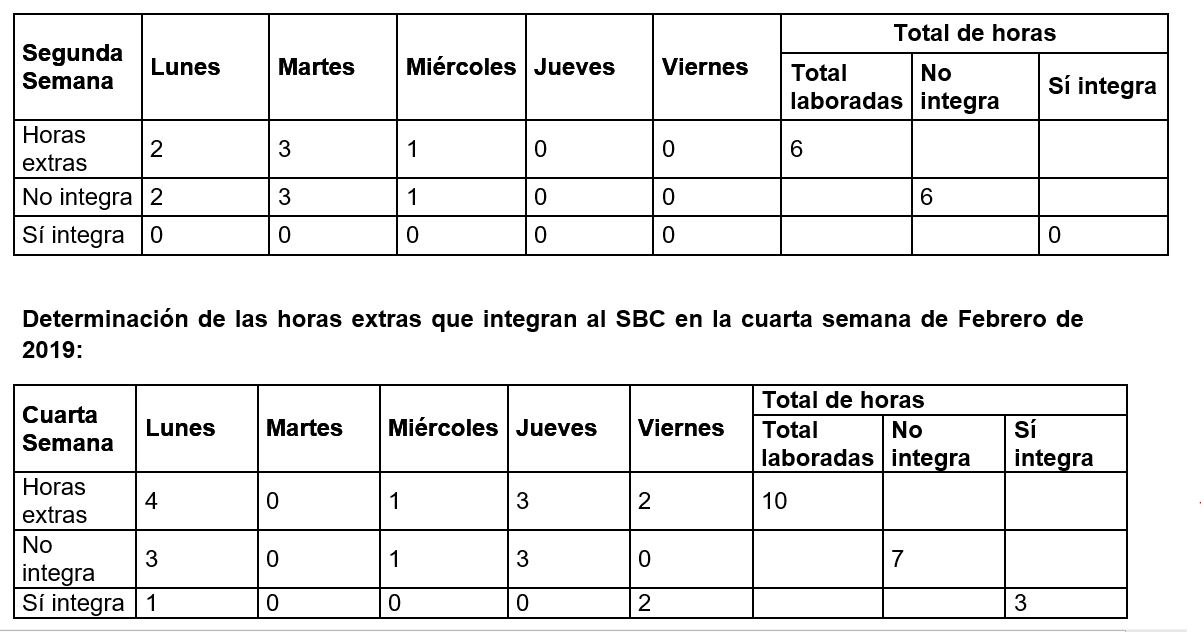

Tiempo extraordinario

No integra salario:

IX. El tiempo extraordinario dentro de los márgenes señalados en la Ley Federal del Trabajo.

Lo anterior se refiere a que el tiempo extraordinario percibido dentro de los márgenes de la LFT no integra salario, es decir, la disposición mencionada nos remite al artículo 66, de LFT que señala que la jornada de trabajo podrá prolongarse por circunstancias extraordinarias pero sin exceder de tres horas diarias ni de tres veces a la semana, en consecuencia el tiempo excedente se tiene que integrar al salario base de cotización, es decir:

Según LFT Horas extras laboradas

Dentro de los márgenes legales Tres horas diarias sin exceder de tres veces en una semana (no integrará al SBC)

Fuera de los márgenes legales Se considerará el que exceda de los márgenes legales (integrará al SBC)

De acuerdo con el artículo 61, de la LFT, la duración máxima de la jornada diurna será de ocho horas.

Horas extras laboradas en el mes de Febrero de 2019:

| Semana | Lunes | Martes | Miércoles | Jueves | Viernes | Total de horas |

| Segunda | 2 | 3 | 1 | 0 | 0 | 6 |

| Cuarta | 4 | 0 | 1 | 3 | 2 | 10 |

| Totales | 6 | 3 | 2 | 3 | 2 | 16 |

Determinación de las horas extras que integran al SBC en la segunda semana de Febrero de 2019:

CRITERIOS NORMATIVOS EN RELACIÓN A LA DETERMINACIÓN DEL SBC PARA EFECTOS DEL IMSS

En la siguiente ruta encontrará algunos criterios normativos del seguro social en relación a la determinación del SBC por lo que considero que hay tomarlos en cuenta: http://www.imss.gob.mx/patrones/criterios-normativos. Por su importancia se transcriben a continuación:

OTROS ASPECTOS A CONSIDERAR

Registro en contabilidad

Al respecto el artículo 27, fracción IV de la Ley del ISR establece que uno de los requisitos de las deducciones autorizadas es “Estar debidamente registradas en contabilidad y que sean restadas una sola vez”.

El segundo párrafo del artículo 27 de la LSS establece a que los conceptos antes mencionados para que se excluyan como integrantes del salario base de cotización, deberán estar debidamente registrados en la contabilidad del patrón, es decir se debe contar con papeles de trabajo donde se hayan efectuado los cálculos, y que se encuentren registrados en la propia contabilidad del patrón.

Infonavit

Finalmente, el artículo 29, fracción II, de la Ley de Infonavit establece que en cuanto a la integración y cálculo de la base y límite superior salarial para el pago de aportaciones de Infonavit, se aplicará lo contenido en la Ley del Seguro Social, así que tendrá el mismo efecto en la determinación de las cuotas para efectos de Infonavit.

COMENTARIOS FINALES

El elemento importante en la determinación de la base de cotización es el SBC a fin de determinar las cuotas obrero patronales correspondientes al IMSS e INFONAVIT, por ello es importante poner atención a los diferentes conceptos que se le entregan al trabajador y si pueden incluirse o no dentro de la base de cotización, tomando en consideración las bases legales así los criterios que se han publicado.

Por ello, es importante revisar el SBC de cada uno de nuestros trabajadores y si se están considerando los elementos que integran y los que se excluyen a fin de tener una certeza jurídica de que si lo que estamos pagando es lo correcto y no incurrir en diferencias que pudieran causarnos molestias innecesarias por parte de las autoridades fiscales.

En este artículo se realizó un análisis de la determinación del SBC y los conceptos que no integran considerando el efecto de la UMA para 2019.

Mtro. y E.F. Juan Carlos Victorio Domínguez *

Catedrático en la Facultad de Contaduría y Administración (FCA) de la Universidad Nacional Autónoma de México (UNAM). Ex Presidente de eventos técnicos del Colegio de Contadores Públicos de Chiapas. Articulista de diversas publicaciones en revistas especializadas en temas fiscales. Certificación por Disciplinas en Fiscal emitida por el Instituto Mexicano de Contadores Públicos (IMCP). Autor del Libro “Nuevo Régimen de Incorporación Fiscal”.

Correo electrónico del autor para contacto: jcvittorio@hotmail.com

Quedo atento a sus comentarios.

[kkstarratings]

Gracias por su aportación pero me queda la duda si trabajo en dos lugares cual es el salario base de cotización que debo tomar para el calculo de mi pensión por cesantía

Muy buena su explicación en su publicación respecto al criterio para la determinación del salario base de cotización y ojolá y nos siga compartiendo sus conocimientos y experiencia en materia laboral y de seguridad social, sobre todo ahora con las nuevas disposiciones establecidas en la Ley federal del trabajo lo cual se correlaciona con la ley del seguro social, y que dicha información la podamos descargar.

Excelente presentación, Mtro. Juan Carlos Victorio, sería de mucha utilidad poder tenerlo de manera editable para los que de una u otra forma estamos relacionados con el asunto. Ojala se pudiera tener, espero noticias, saludos

Hola.

Gracias por leernos.

Para guardar el artículo puede imprimirlo en formato PDF.

Saludos ;)

Equipo de ElConta.Com

Excelente, muy completo y claro, lo expuesto en este artículo. Gracias.

Estoy de acuerdo con las discrepancias que encontraron y me parece excelente la explicacion

saludos

me enc<ataria tenerlo por aca en el tecnologico de jiquilpan michoacan para uno de estos temas en el congreso de contador publico o semana de contador publico enca ntado de recibirlo para exponer estos temas de actuallidad

gracias esperando su respuesta slaudos

Buen día gracias claro puede escribirme al correo jcvittorio@hotmail.com para coordinarnos. Saludos

Mi agradecimiento para el maestro Victorio por la claridad en esta excelente descripción del SBC. Demuestra un dominio excelente de este tema y supongo que en todo lo laboral.

MAESTRO, FELICIDADES! POR SU EXPOSICION,

MUY CLARA Y MUY EXPLICITA, OJALA FUERA POSIBLE, SE PUDIERA COPIAR ESTA INFORMACION PARA USO PERSONAL.

LE AGRADEZCO SU GRAN INFORMACION.

ESTIMADO MAESTRO JUAN CARLOS, ME DA GUSTO QUE EL CONTA,COM PERMITA QUE NOS COMPARTAS TUS TEMAS, COMO SIEMPRE ATINADOS.

TE ESPERAMOS EN EL COLEGIO DE CONTADORES PUBLICOS DEL ESTADO DE VERACRUZ AC TAMBIEN TU CASA, PARA QUE NOS DES ALGUNOS TEMAS DE ACTUALIDAD

excelente análisis relacionado con el SBC, felicidades.

muy buena informacion acerca de los sbc felicitaciones por compartir su conocimientos, la sencilles con que lo expone gracias

AL PARECER ESTA MAL EL CALCULO DEL SALARIO BASE DE COTIZACIÓN DEL EJEMPLO MOSTRADO, YA QUE SEGÚN LOS DATOS LA PRIMA VACACIONAL ES DEL 30% Y EN EL DESARROLLO ESTÁN TOMANDO EL 25%, POR LO TANTO EL RESULTADO DEL SALARIO BASE DE COTIZACIÓN EN EL DESARROLLO SERA DE $ 218.36

Es correcto.

Ya hemos corregido el dato. Gracias por avisarnos ;)

muy acertado el articulo y explicado en forma muy sencilla y clara….Gracias por sus aportaciones y experiencia.

Respecto de las horas extras, hay criterios de la corte que los márgenes de la ley son 9 horas a la semana en total, no importando si en un día trabaja mas de tres. En el ejemplo dela cuarta semana solo integraría una hora.

Buen día CP Mauri gracias por leernos y por tus comentarios. En efecto, lo que señalas es cierto pero se refiere cuando pagas las primeras 9 horas extras a la semana son dobles, y no importando si en un día trabajas más de 3 como lo estableces sin embargo en materia de integración salarial si debe seguirse la regla para que no integre no debe exceder de 3 horas diarias y no más de 3 veces en una semana. Si gustas te comparto un artículo de tu servidor donde hago el análisis con un caso práctico. Mi correo es jcvittorio@hotmail.com saludos.