¿Negativa del SAT para tus devoluciones? Aquí te decimos qué puedes hacer

Recursos de Revocación

Recursos de Revocación

Argumentos

Novedosos para Anular el Desistimiento o Negativa en

Devoluciones de IVA

C.P. y Lic. Ricardo Cárdenas Pérez

· Lic. En Contaduría.

· Lic. En Derecho.

· Maestría en Derecho fiscal.

· Doctorado en Ciencias de lo fiscal.

· Socio del despacho Corporativo Especializado en Derecho Fiscal Alpha, S.C.

· Coautor de tres Libros:

· Compliance.

· Reformas fiscales 2022.

· Mitos Fiscales por la Editorial Burgoa editores, S.A.S.

· Presidente de la Comisión Fiscal Canaco Ensenada.

· [email protected]

Útil para todas las personas que, de una u otra forma, están relacionadas con la enseñanza, interpretación y aplicación del ISR en nuestro país.

Para determinar una utilidad, actos o la base gravable de la contribución, la autoridad se allega de información contenida en su base de datos, por ejemplo suele obtener información a través de Comprobantes Fiscales Digitales por Internet (CFDI), tomando como válida dicha información y sirviendo como prueba plena para precargar su información en la base de datos y cobrar la carga fiscal mediante la declaración; pero, tratándose de las deducciones de los contribuyentes, no decide hacerlo de la misma manera, ya que antepone una serie de requisitos interminables para condicionar la deducción, el acreditamiento o devolución de los impuestos.

Lo que es muy común ver cómo la autoridad a través del área de Devoluciones, solicita demasiada información a través del Buzón Tributario; y ante la falta de cumplimiento de algún requisito, la autoridad fiscal desiste la solicitud, cumple parcialmente con el pago o se niega a devolver las cantidades solicitadas bajo cualquier motivación legal para hacer cansada la solicitud y el contribuyente pierda los ánimos para ingresarla nuevamente.

Cuando la autoridad determina que se configura el desistimiento de la devolución solicitada, a causa de inconsistencias , esto impide a la autoridad pagar saldo a favor solicitado en devolución, toda vez que a criterio de la autoridad, puede argumentar que la información solventada por el contribuyente se aportó en forma; ilegible o incompleta, en algunos casos señala que no se señaló un fundamento legal, o no se acreditó la personalidad del apoderado.

Siendo esto contrario a Derecho, ya que regularmente mucha información aportada por la contabilidad electrónica, estados de cuenta y CFDIS ya obran en sus bases de datos, siendo ilegal esta situación, en virtud de que la contabilidad y declaraciones ya obran en la base de datos de la autoridad, siendo opuesto a lo contenido en la Ley Federal de los Derechos del Contribuyente.

Por lo tanto, cuando se solicita la devolución de un saldo a favor de Impuesto al Valor Agregado, la autoridad fiscal no debe negarla bajo el argumento de que se debe de cumplir estrictamente con una serie de requisitos, los cuales fueron entregados mediante Buzón Tributario, manifestando la autoridad que no fue posible visualizar documentos o que supuestamente se encuentran ilegibles, tomando en cuenta esta lluvia de ideas, la autoridad no funda ni motiva la causa por la que hace afirmaciones en el sentido que no pudo visualizar tales archivos, ni mucho menos puede solicitar el fundamento legal sobre algún tratamiento fiscal en específico, ya que la cita de los fundamentos le corresponde a una autoridad, no a un particular; siendo ilegal que solicite requisitos que no se encuentran en la norma; por lo que, cuando la autoridad aplica estas acciones y determina el desistimiento de dicha devolución de saldo a favor , esta se encuentra indebidamente fundada y motivada, por ende carece del principio de legalidad.

La ilegal resolución normalmente contienen hechos falsos que llevan a la autoridad a plasmar fundamentos y motivos incorrectos, así como a la aplicación indebida, falta de aplicación a nuestro favor y violación de diversos preceptos legales. Es así, ya que, en cuanto al núcleo, es muy común ver desistimientos a solicitudes de devoluciones de saldo a favor por no atender en forma total o completa algún requerimiento excesivo de información.

La presente obra busca contribuir al desarrollo y fortalecimiento de los tópicos del Derecho fiscal.

Siendo totalmente ilegal dicha actuación de la autoridad fiscal, en virtud que si el contribuyente presenta una solicitud de devolución de impuestos, sustentada en información con base a los Comprobantes fiscales digitales por internet aportados en los diversos anexos de la solicitud, la autoridad sin mayores requisitos o argumentos, debe de proceder al pago, en virtud que la información proporcionada por el contribuyente debe de presumirse como cierta, lo cual, recae en una verdadera obligación para la autoridad y constituye una verdadera presunción a favor del contribuyente, lo cual no está sujeta a prueba.

Artículo 63.

Los hechos que se conozcan con motivo del ejercicio de las facultades de comprobación previstas en este Código o en las leyes fiscales, o bien que consten en los expedientes, documentos o bases de datos que lleven, tengan acceso o en su poder las autoridades fiscales, así como aquéllos proporcionados por otras autoridades, podrán servir para motivar las resoluciones de la Secretaría de Hacienda y Crédito Público y de cualquier otra autoridad u organismo descentralizado competente en materia de contribuciones federales.

Las autoridades fiscales presumirán como cierta la información contenida en los comprobantes fiscales digitales por Internet y en las bases de datos que lleven o tengan en su poder o a las que tengan acceso. Es así, en tanto que, aún admitiendo sin conceder que hubiese faltado datos, información o documentación, o que solamente 1, 2 o varios archivos no pudiesen abrirse sin dar un motivo en específico, lo procedente es que se le requiriera a la empresa un nuevo plazo para nuevamente presentar lo que necesita la autoridad para abrir el archivo o revisar uno nuevo, pero ignorando esto, la autoridad fiscal normalmente decide dar por concluido el trámite y resolviendo la situación como resolución omitido y desiste a la devolución de saldo a favor de IVA, ocasionando que el contribuyente vuelva a pedir la devolución y cada que la solicita, le piden diferentes requisitos, haciendo interminable esta situación, además de que el tiempo no se recupera.

En muchas de las ocasiones, la autoridad solicita información para acreditar la personalidad del apoderado, sin embargo, el sistema para subir la información dentro del Buzón Tributario, se encuentra limitado a poder subir archivos de gran capacidad o de gran calidad en la imagen (no más de 4mb), por lo que, en ocasiones las empresas disminuyen la calidad de los archivos, ocasionando que estos se encuentren ilegibles al presentar una prueba o desvirtuar algo en específico, teniendo problemas posteriormente para cumplir las pretensiones de la autoridad. Al atender los requerimientos y al ser presentados por medios electrónicos por medio de la e.firma de la persona moral, debe de entenderse que fue presentada por el apoderado de la persona moral, por lo cual sería ocioso nuevamente solicitar información de la personalidad, ya que así lo dispone el último párrafo del artículo 19-A del Código fiscal de la Federación en relación con el artículo 2 fracción VI de la Ley federal de los Derechos del Contribuyente; como lo veremos a continuación:

Artículo 19-A.-

Las personas morales para presentar documentos digitales podrán optar por utilizar su firma electrónica avanzada o bien hacerlo con la firma electrónica avanzada de su representante legal. En el primer caso, el titular del certificado será la persona moral.

La tramitación de los datos de creación de firma electrónica avanzada de una persona moral, sólo la podrá efectuar un representante de dicha persona, a quien le haya sido otorgado ante fedatario público, un poder general para actos de dominio o de administración; en este caso, el representante deberá contar previamente con un certificado vigente de firma electrónica avanzada. Dicho trámite se deberá realizar de conformidad con lo dispuesto en el artículo 17-D de este Código.

Se presumirá sin que se admita prueba en contrario, que los documentos digitales que contengan firma electrónica avanzada de las personas morales, fueron presentados por el administrador único, el presidente del consejo de administración o la persona o personas, cualquiera que sea el nombre con el que se les designe, que tengan conferida la dirección general, la gerencia general o la administración de la persona moral de que se trate, en el momento en el que se presentaron los documentos digitales.

Artículo 2o.-

Son derechos generales de los contribuyentes los siguientes:

II. Derecho a obtener, en su beneficio, las devoluciones de impuestos que procedan en términos del Código Fiscal de la Federación y de las leyes fiscales aplicables.

VI. Derecho a no aportar los documentos que ya se encuentran en poder de la autoridad fiscal actuante. Por lo que del análisis de diversos oficios, la autoridad solicita una serie de documentos excesivos que tornan imposible una serie de requisitos que son materialmente imposibles de cumplir, y aun siendo fáciles de cumplir, recae la autoridad en una ilegalidad en desistir una solicitud o se niega a pagar alguna devolución hacia los particulares; en muchos de los casos recae en una ilegalidad en pedir documentos por confeccionarse con integraciones especiales, siendo bien conocido los criterios de actualidad donde la autoridad recae en una ilegalidad especial cuando se requiere información que no se encuentra contenida en las disposiciones fiscales.

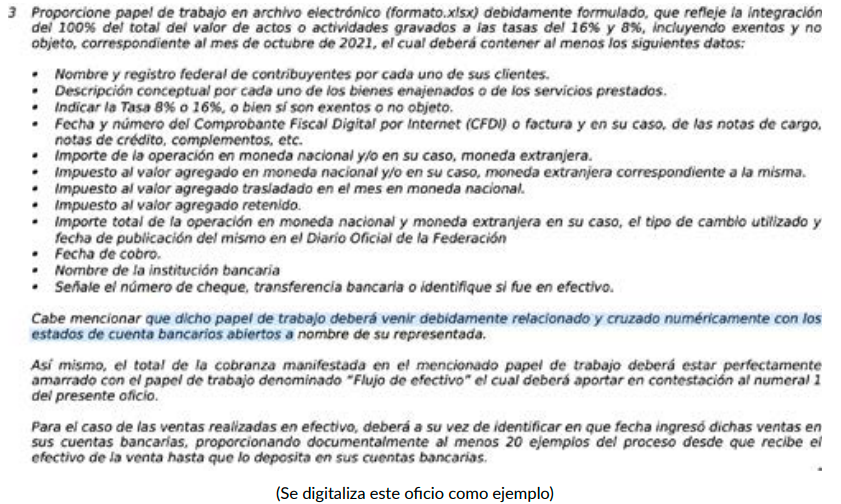

Del análisis del oficio, podemos analizar que la autoridad solicita papeles de trabajo que en ocasiones son elaborados a solicitud y petición de la autoridad, incluso solicita que sea reflejado y llenado de información muy específica y con campos que las leyes no obligan a elaborar de esa forma, además que el papel de trabajo normalmente se solicita que debe de venir debidamente relacionado y cruzado numéricamente con los estados de cuenta bancarios, así como proporcionar documentalmente al menos 20 ejemplos del proceso desde que se recibe el efectivo de la venta hasta que se deposita en sus cuentas bancarias.

Nos podemos percatar de la ilegalidad en solicitar información a petición de autoridad con integraciones especiales, motivo por el cual, supuestamente al presentar documentos ilegibles o no presentados por el particular, no deja de caer en un exceso en solicitar información, de conformidad con el siguiente criterio.

IX-P-1aS-9

CÓDIGO FISCAL DE LA FEDERACIÓN ILEGAL EL REQUERIMIENTO DE LA CONTABILIDAD AL CONTRIBUYENTE EN FORMA DE INTEGRACIONES ESPECIALES.- De la interpretación conjunta y sistemática de los artículos 28 del Código Fiscal de la Federación, artículos 33 y 34 de su Reglamento, se tiene que la contabilidad se integra por todos aquellos documentos que el particular lleve de la manera en que sean de su utilidad, siempre y cuando cumplan con los requisitos exigidos por la ley.

Por lo tanto, la autoridad fiscal al ejercer sus facultades de comprobación, debe limitarse a solicitar los documentos, datos e informes que conforman la contabilidad de la contribuyente de manera genérica, respetando los términos y forma en que esta la elabora, y no solicitar que tales documentos, datos e informes le sean proporcionados a manera de integraciones específicas, de la forma concreta y particular en que la propia autoridad lo indique, como por ejemplo, requerir a la contribuyente que la documentación comprobatoria que amparen los pagos por servicios profesionales, fletes y/o pagos de auto transporte, arrendamiento de inmuebles, debiera de contener un inventario inicial, con los datos de importe enajenado o contratado en el ejercicio, salvamentos pendientes de realizar y pagar, por cada venta o compra, descripción del bien o inmueble, total de servicios, entre otros; pues ello implica que el gobernado se vea en la necesidad de elaborar papeles de trabajo o integraciones especiales que no tenía, y que si bien pueden ser obtenidos a partir de los datos que se contienen en la contabilidad y que pueden ser revisados por la autoridad, estos no formaban parte de su contabilidad y tienen que elaborarse a petición de la autoridad de una forma específica.

En consecuencia, al no estar expresamente regulado en la ley que la contribuyente elabore su contabilidad a manera de integraciones especiales, esta no puede ser solicitada por la autoridad fiscalizadora en esos términos, por no ser parte de la contabilidad de los contribuyentes. Ello pues la devolución de un saldo a favor es un derecho de los contribuyentes, bien reconocido por el propio artículo 22 del Código Fiscal de la Federación y el artículo 2 fracción II de la Ley Federal de los Derechos del Contribuyente.

Entonces, ya dentro del procedimiento, con el objeto de consolidar tal derecho, esto es, para poder encontrarse en aptitud de verificar integralmente la procedencia de la devolución, la autoridad tiene la obligación de realizar el segundo requerimiento solicitando datos, informes o documentos adicionales con relación a lo aportado por el contribuyente en cumplimiento del primer requerimiento o debe de resolver el fondo con los elementos con los que cuente; De lo contrario existe La transgresión a lo estipulado por el artículo 38 fracción IV del Código Fiscal de la Federación y 16 Constitucional, en cuanto a la garantía de seguridad jurídica, en virtud de que la resolución impugnada carece de la debida fundamentación y motivación legal.

Conclusión

De conformidad con el artículo 22 del Código fiscal de la Federación, si bien es cierto, el desistimiento de las solicitudes pueden darse bajo ciertos casos muy especiales pero no en todos los casos, es importante que la información solicitada por la autoridad fiscal, debe de estar solicitada dentro de un ámbito especial, que los importes solicitudes en devolución, sean acordes a solicitarse documentación en relación con el fondo o la procedencia de los saldos solicitados, debe de evitarse ser excesiva la información y solicitarse documentación totalmente ilegal, por solicitar integraciones especiales o papeles de trabajo que tornan excesiva la solicitud de la información, por lo que, al supuestamente estar “ilegible” la documentación, o que la información solicitada son entregar «papeles de trabajo con integraciones especiales» tornan ilegal dicha solicitud de información, por lo que en muchos de los casos la autoridad cuenta con todos los elementos para resolver la procedencia de la solicitud y no debe jurídicamente de desistir y negar los saldos a favor solicitados; En este sentido, de conformidad con los precedentes y tesis, el recurso de revocación crea una oportunidad más para poder ofrecer y desahogar la documentación que la autoridad requirió en la solicitud de devolución, ya que existen casos en que el mismo periodo se ha presentado más de una ocasión y la autoridad cada vez que se presenta, solicita más información, por lo que; las reglas del recurso de revocación, señalan que este es optativo o bien se puede interponer Juicio Contencioso Administrativo mediante la Negativa ficta o en la contestación a la respuesta recaída al Recurso de Revocación , para poder resolver las pretensiones de la moral y que las pretensiones de la empresa se pueden llevar a cabo, de conformidad con el criterio siguiente:

VIII-P-SS-619

RECURSO DE REVOCACIÓN. TRATÁNDOSE DE ACTOS PROVENIENTES DEL PROCEDIMIENTO DE DEVOLUCIÓN, EL ACTOR PUEDE OFRECER PRUEBAS NOVEDOSAS QUE NO FUERON EXHIBIDAS EN SU SOLICITUD DE DEVOLUCIÓN DE CONFORMIDAD CON LO PREVISTO EN EL ARTÍCULO 123, FRACCIÓN IV, ÚLTIMO PÁRRAFO Y 130 DEL CÓDIGO FISCAL DE LA FEDERACIÓN.-

Por su parte, los artículos 123, fracción IV, último párrafo y 130 del mencionado Código, en relación con el Decreto por el que se reforman y adicionan diversas disposiciones del Código Fiscal de la Federación y de la Ley del Servicio de Administración Tributaria publicado en el Diario Oficial de la Federación el 6 de mayo de 2009, que regulan el recurso de revocación, establecen que los recurrentes cuentan con la prerrogativa para ofrecer y exhibir como pruebas todos los medios de convicción que estimen necesarios para acreditar los extremos de su pretensión, incluso pruebas que sean adicionales y diversas a las exhibidas durante el procedimiento del que se haya derivado la emisión de la resolución recurrida, con excepción de la testimonial y la confesión de las autoridades mediante absolución de posiciones.

En ese contexto, si la actora promueve recurso de revocación en contra de una resolución que derivó del procedimiento de devolución, exhibiendo pruebas nuevas que no fueron ofrecidas en la solicitud de devolución, la autoridad resolutora del recurso cuenta con la obligación de admitir, desahogar y valorar todos los elementos de prueba que se ofrezcan para demostrar los extremos de lo afirmado en los conceptos de anulación, en el entendido de que el legislador no hizo distinción respecto de que solo tratándose de actos derivados del ejercicio de facultades de comprobación previstas en el artículo 42 del Código Fiscal de la Federación, es que procedería al análisis de las pruebas nuevas, sino que lo refirió de manera genérica a las pruebas que no fueron ofrecidas en el “procedimiento administrativo previo”, como en el caso es el procedimiento administrativo de devolución previsto en el artículo 22 de mismo Código, ya que sostener lo contrario atentaría contra el derecho que tiene todo gobernado a probar los hechos constitutivos de su acción.

Por cortesía de: