El régimen fiscal de los DIVIDENDOS en la reforma fiscal 2014

El régimen fiscal de los DIVIDENDOS en la reforma fiscal 2014

Por: C.P.C. y M.I. José Luis Leal Martínez

www.grupocoin.com

La reforma fiscal federal para 2014 nos trajo una serie de aspectos dignos de reflexionar.

Uno de ellos es el régimen fiscal de los DIVIDENDOS, que es el tema que voy a tratar en esta ocasión y lo dividiré en dos documentos. Empecemos.

La gran mayoría de las personas morales en nuestro país son sociedades mercantiles, principalmente sociedad anónima; y dentro de este grupo podemos señalar, sin temor a equivocarnos, que muchas de ellas son medianas y pequeñas empresas. No es la intención abordar el tema estadístico en el presente análisis, pero si es importante señalar que es sumamente urgente fortalecer la cultura que los accionistas deben recibir dividendos de sus empresas, rendimientos de su capital invertido para evitar, o al menos disminuir, el riesgo latente de la «discrepancia fiscal»; figura que hoy por hoy adquiere mucha fuerza y es muy seguro que vaya a ser el pan de cada día en las auditorias fiscales hacia las personas físicas a partir de esta año 2014. En fin, tema de otro momento.

Como todos sabemos, las empresas (personas morales) están obligadas por la Ley del Impuesto Sobre la Renta a llevar un control de aquellas utilidades que ya hayan pagado el ISR correspondiente, esto a través de determinar en cada ejercicio la Utilidad Fiscal Neta (UFIN) del mismo para integrar a su vez la Cuenta de Utilidad Fiscal Neta (CUFIN) de la empresa. Repito, estos conceptos son un control fiscal sobre aquellas utilidades que ya pagaron ISR.

Ahora bien, el aspecto que deseo analizar en esta ocasión es el impacto de la reforma fiscal para este año 2014 en lo que se refiere a la distribución de los dividendos por parte de las empresas con respecto al tratamiento que se le daba anterior a esta reforma.

Veamos.

Hasta el año 2013, el tercer párrafo del artículo 88 de la LISR establecía lo siguiente:

«. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

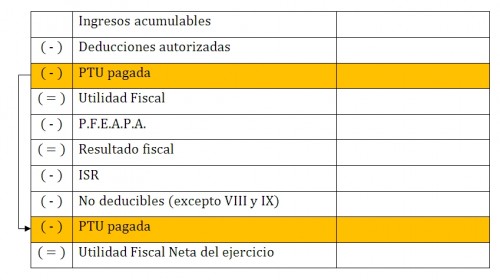

Para los efectos de lo dispuesto en este artículo, se considera utilidad fiscal neta del ejercicio, la cantidad que se obtenga de restar al resultado fiscal del ejercicio, el impuesto sobre la renta pagado en los términos del artículo 10 de esta Ley, y el importe de las partidas no deducibles para efectos de dicho impuesto, excepto las señaladas en las fracciones VIII y IX del artículo 32 de la Ley citada y la participación de los trabajadores en las utilidades de las empresas a que se refiere la fracción I del artículo 10 de la misma.»

Este párrafo se refiere a la determinación de la UFIN del ejercicio para después integrarla a la CUFIN «acumulada».

Como se puede observar en el precepto, la determinación de la UFIN arranca del Resultado Fiscal del ejercicio, base del gravamen. A este concepto se le debe restar el ISR pagado del ejercicio, luego incluye una «coma», y restarle también el importe de las partidas no deducibles, otra «coma», y de este concepto a disminuir (las no deducibles) se exceptúan las fracciones VIII y IX del articulo 32 y continuando con la misma oración de excepción, la PTU pagada. La exclusión es fracción VIII y IX del articulo 32 y la PTU. Por qué, simplemente por la lectura armónica atendiendo los signos gramaticales que en esta ocasión son simplemente las «comas» para separar oraciones.

Esta lectura me da a interpretar que la PTU pagada NO DEBE restarse del Resultado Fiscal al igual que las fracciones VIII y IX del articulo 32 ya que las está excluyendo del conjunto de conceptos a restarle.

Por otro lado, es justo y lógico considerar esta interpretación ya que al partir del Resultado Fiscal esta operación aritmética, se debe considerar que en el propio Resultado Fiscal ya se encuentra disminuida la PTU pagada y volver a restarla ocasionaría pagar un impuesto sobre un impuesto ya pagado. Filosofía de la CUFIN totalmente equivocada.

Entonces tendríamos lo siguiente:

Como se puede observar, el restar doblemente la PTU pagada da al traste con el objetivo o filosofía de la CUFIN, que es llevar el control de aquellas utilidades que ya pagaron ISR, fin primordial de su creación desde el año 1989, recién toma la presidencia el Sr Salinas. Ahora bien, este objetivo está muy lejos de lograrse a la exactitud por el infinito divorcio que existe entre el sistema fiscal y la normatividad financiera contable. Pero bueno, pensemos que de eso se trata.

En conclusión, debido a múltiples consultas que hemos recibido al respecto es por eso la intención de este análisis, cuya mala interpretación crea bastante confusión y a su vez se ha visto que muchos si aplican la doble disminución de la PTU pagada por una manera equivocada, bajo mi perspectiva, de leer el párrafo establecido en el articulo 88 al no observar los signos gramaticales y la «y» conjuntiva, que para este año veremos el gran impacto en su redacción y por lo tanto en la intención perversa de provocar impuesto sobre impuesto.

En el siguiente documento, que a la brevedad publicaremos, analizaremos el cambio de régimen casi imperceptible y que aparentemente no sufre modificación alguna, siendo una falacia esta aseveración.

Seguiremos en este tenor de análisis, mientras tanto. . . . .

Como siempre, les deseo. . .mucha salud.