RIF 2017. Su nueva declaración anual y las diferencias con 2016.

¿Eres RIF? ElConta.Com te recomienda ampliamente esta lectura. Clic en la imagen para mas información.

LA NUEVA DECLARACION ANUAL DEL RIF 2017

LA NUEVA DECLARACION ANUAL DEL RIF 2017

Autor: C.P. Enrique Corona Mendoza

Sitio web del autor: uruapanvirtual.com

Durante 2015 y 2016 existieron diversas iniciativas de los Diputados del PAN y MORENA para modificar la legislación vigente del Régimen de Incorporación Fiscal y el regreso del Régimen de Pequeños Contribuyentes; algunas plantearon la convivencia de ambos regímenes para que el empresario escogiera el que más le conviniera. Ninguna de ellas ha prosperado durante el proceso legislativo 2016 y solo han quedado solo como simple iniciativas.

Recordemos que desde un principio del gobierno de Enrique Peña Nieto el marco rector del paquete económico ha sido el de otorgar benéficos a los pequeños empresarios. Dicho argumento viene dentro de la Exposición de Motivos del paquete económico enviado a la Cámara de Diputados. En dicho documento el Ejecutivo manifestó lo siguiente:

En su mayoría, los beneficios otorgados consisten principalmente en facilidades de carácter administrativo, las cuales incentivan el cumplimiento de las obligaciones fiscales por parte de los contribuyentes, como puede ser el diferimiento en el pago de los impuestos, eximirlos de presentar determinada información, establecer momentos de acumulación de sus ingresos considerando su operación cotidiana, tributar a través de terceros y, en casos excepcionales, se han establecido tasas de impuesto reducidas o incluso exenciones de impuesto en sectores altamente prioritarios como son las actividades agrícolas, silvícolas, ganaderas y pesqueras, precisando que en todos los casos la Suprema Corte de Justicia de la Nación ha considerado que estas distinciones no violan el principio de equidad tributaria, pues las mismas reconocen situaciones objetivamente distintas entre los contribuyentes.

Como se puede observar un beneficio que pretende otorgar el Ejecutivo es el de diferir el pago de impuestos, por lo tanto y en congruencia con tal fundamento los Diputados del PAN presentes en la Comisión de Hacienda y Crédito Publico de la Cámara de Diputados, encabezados por la Presidenta de dicha Comisión, Gina Andrea Cruz propusieron agregar en las reformas fiscales para 2017 un beneficio para los contribuyentes del Régimen de Incorporación Fiscal, consistentes en un método OPCIONAL de cálculo del Impuesto sobre la Renta. Su propuesta fue incluida en el Dictamen de la Comisión de Hacienda de la Cámara de Diputados y publicada en la Gaceta Parlamentaria el día 20 de Octubre de 2016. En dicha Gaceta encontramos en las consideraciones de la Comisión la siguiente:

DÉCIMA QUINTA. En el Régimen de Incorporación Fiscal previsto en la Ley del Impuesto sobre la Renta, se prevé que los contribuyentes deberán calcular y enterar el impuesto que les corresponda en forma bimestral, misma que tendrá el carácter de pago definitivo. Al respecto, el Grupo Parlamentario del Partido Acción Nacional en congruencia con las facilidades administrativas que propone otorgar el Ejecutivo Federal en la iniciativa que se dictamina, considera conveniente permitir que los contribuyentes que tributen en el citado Régimen de Incorporación Fiscal cuenten con la opción de poder determinar sus pagos bimestrales con base en un coeficiente de utilidad, calculado en términos de la propia Ley del ISR, en cuyo caso deberán de considerar dichos pagos como pagos provisionales y presentar la declaración del ejercicio para darle operatividad a la opción. En este sentido, se propone adicionar un último párrafo al artículo 111 de la Ley del ISR, en los términos siguientes:

“Artículo 111. ………………………………..……………………..

(Último párrafo)Para los efectos de este artículo, los contribuyentes podrán optar por determinar los pagos bimestrales aplicando al ingreso acumulable del periodo de que se trate, el coeficiente de utilidad que corresponda en los términos de lo dispuesto en el artículo 14 de esta Ley, considerando la totalidad de sus ingresos en el periodo de pago de que se trate. Los contribuyentes que opten por calcular sus pagos bimestrales utilizando el coeficiente de utilidad mencionado, deberán considerarlos como pagos provisionales y estarán obligados a presentar declaración del ejercicio. Esta opción no se podrá variar en el ejercicio.”

La iniciativa antes mencionada fue aprobada por el Pleno de la Cámara de Diputados y enviada al Senado para su análisis. Las Comisiones Unidas de Hacienda y Crédito Publico, y de Estudios Legislativos fueron las encargadas de realizar el análisis del Dictamen aprobado por los Diputados y derivados de dicho análisis emitieron el propio.

El día 26 de octubre de 2016 fue publicado en la Gaceta Parlamentaria del Senado el Dictamen de Las Comisiones Unidas de Hacienda y Crédito Publico, y de Estudios Legislativos en sus conceptos donde Describen las iniciativas a análisis mencionan:

DÉCIMA QUINTA. Estas Comisiones Unidas consideramos correcto que con la finalidad de otorgar facilidades administrativas, se permita a los contribuyentes que tributen en el Régimen de Incorporación Fiscal que puedan optar por determinar sus pagos bimestrales con base en un coeficiente de utilidad, calculado en términos de la propia Ley del ISR, debiendo considerar dichos pagos como pagos provisionales y presentar la declaración del ejercicio para darle operatividad a la opción.

Derivado de todo lo antes mencionado y una vez superado todo el proceso Legislativo, ha quedado aprobada la adición de un último párrafo al artículo 111 de la ley del ISR, a espera que sea publicada en el Diario Oficial de la Federación. (Nota de ElConta.Com: El 30 de Noviembre de 2016 se publicó en el DOF esta nueva opción.)

Esta modificación que permite que los contribuyentes del RIF opten por presentar sus pagos conforme a un coeficiente de utilidad y se obliguen a presentar una declaración anual trae consigo varios beneficios que hasta hoy día los contribuyentes del Régimen de Incorporación Fiscal no tenían. Uno de ellos sería el presentar su declaración anual y en la misma poder considerar deducciones personales. Si revisamos el Capitulo XI del Título IV de la Ley del ISR no existe limitante para que los contribuyentes de este Régimen pudieran, si estuvieran el supuesto, de poder hacer Deducciones personales (Articulo 151 LISR).

Para tener el beneficio antes mencionado la Ley solo establece que es necesario que sea persona física con ingresos en un año de calendario y que dicho impuesto no sea definitivo o exento. Como se aprecia al aprobar dicha Reforma para 2017 los contribuyentes del RIF estarían en posibilidad de aplicar en su declaración anual dicho beneficio. Recordemos que las deducciones personales que los contribuyentes personas físicas pueden considerar en su declaración anual son las siguientes deducciones personales:

- Gastos médicos, dentales, análisis clínicos, prótesis, gastos hospitalarios para sí y su conyugue, ascendientes y descendientes en línea recta (Siempre que los mismos perciban ingresos menores a 1 SM anual). Estos gastos deben estar pagados con tarjeta, cheque o monederos electrónicos. Lentes graduados $ 2,500.00. Para 2017 también se podrán considerar los servicios profesionales en materia de nutrición y psicología.

- Gastos funerales 1 SM anual $ 26,659.40

- Los donativos no onerosos ni remunerativos a la Federación, estado municipios y donatarias. El límite para estas deducciones es hasta el 7% de los ingresos acumulables que sirven de base para calcular el impuesto.

- Intereses reales hipotecarios.

- Aportaciones voluntarias a la sub cuenta de Afore.

- Primas por seguros de gastos médicos

- Colegiaturas

A continuación les presento un caso práctico de como seria este diferimiento de impuesto en las declaraciones bimestrales 2016 y su declaración anual 2017.

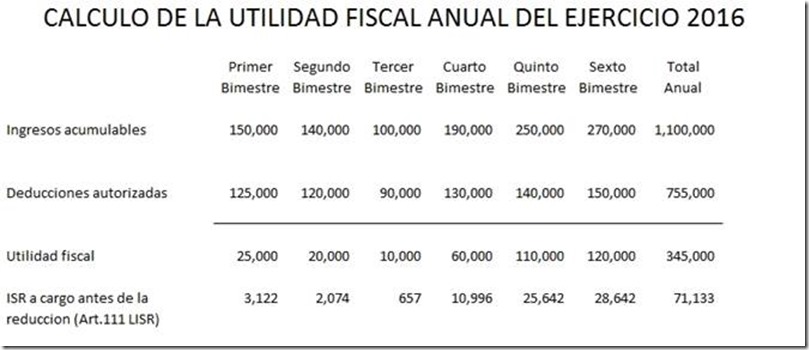

El primer paso sería tener a la mano todas las declaraciones bimestrales ya presentadas durante 2016 y hacer una sumatoria anual de sus ingresos y deducciones.

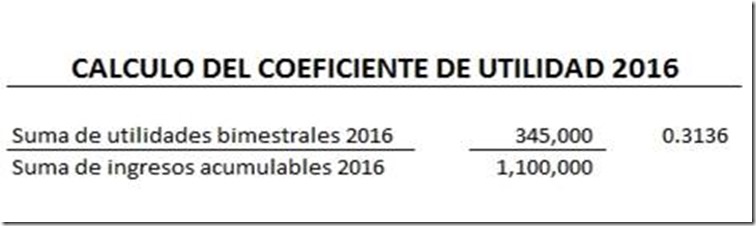

Ahora con la información anterior se procede a realizar el cálculo establecido en el artículo 14 de la Ley de ISR, tomando en consideración que el RIF no realiza cálculo de Ajuste anual por inflación, no tiene el beneficio de aplicar Deducción inmediata ni realiza retiros por anticipos a rendimientos. Algo importante es que dicho artículo nos habla del coeficiente de un ejercicio de doce meses. Esperemos que por reglas misceláneas nos aclaren como calculara su coeficiente de utilidad un RIF que inició operaciones en 2016. El cálculo del coeficiente seria así:

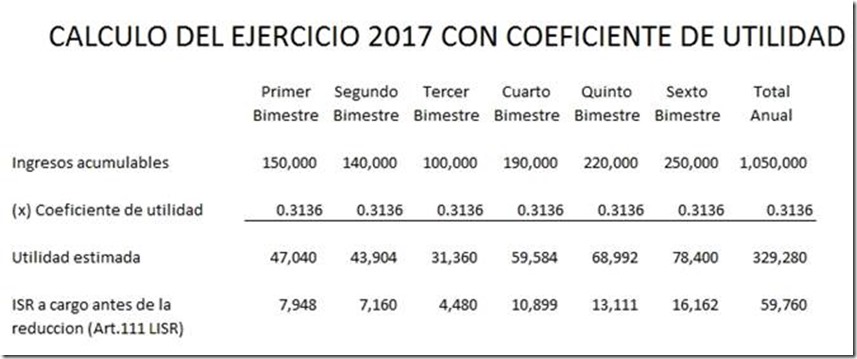

Ahora bien, con los números antes mencionados y suponiendo que durante 2017 tuviéramos los mismos ingresos los cálculos bimestrales 2017 serían los siguientes:

Como se puede apreciar el cálculo es similar al de una persona moral. En este caso esta empresa reduciría su impuesto a cargo pagado en los pagos provisionales bimestrales. En la anual procedería a calcular su base gravable anual con los ingresos y deducciones efectivamente pagadas, determinando su impuesto anual a cargo y restando estos pagos provisionales erogados bimestralmente. Si sus deducciones en 2017 son mayores tendría un ISR a favor en la declaración anual, si sus deducciones son inferiores entonces tendría un ISR a cargo en la declaración anual 2017 a presentar en Abril 2018.

Corresponde a los asesores realizar los cálculos pertinentes para tener bases firmes si esta opción representa un real beneficio para diferimiento de impuesto. Aquellas personas físicas que tenían colegiaturas, gastos médicos u otras deducciones personales que hasta hoy día no podían deducir dichos gastos en sus declaraciones bimestrales ahora para 2017 podrán tener la posibilidad de reducir su base gravable en el impuesto anual y obtener un saldo a favor al ejercer esta opción. Hagamos cálculos y que el empresario tome su decisión.

C.P. Enrique Corona Mendoza

cpenriquecorona@gmail.com

QUE LA INFORMACION SEA VERAZ Y CONCISA PARA FACILITAR CUALQUIER TIPO DE TRAMITE FISCAL Y ADMEAS QUE SE GRATUITA

Por lo que veo tampoco le convendría a una persona que tiene sueldos y salarios y RIF, puesto que si hiciera una anual por RIF se integrarían sus ingresos. Y las deducciones personales serían las mismas, por ende es posible que pagara en la anual en vez de beneficiarse

DEFINITIVAMENTE SI NO APLICO GASTOS PERSONALES NO TIENE CASO ESTE «CALCULO OPCIONAL»,SALUDOS

Muchas gracias clara la informacion

EXCELENTE EXPLICACION

MUCHAS GRACIAS

Para los RIF que inician operaciones, como se determinara el Coeficiente de utilidad?? ya que no cuentan con ingresos y deduccion de un ejercicio anterior

Yo entiendo que quien ejerce la opción también tendrá derecho a los porcentajes de reducción, o no es así?

Ahora para la opción entiendo que el ejercicio será del 01 de enero al 31 de diciembre, entonces si estoy en lo cierto de que aplican los porcentajes de reducción, estos como aplicarían? ya que al momento se contabilizan 12 meses a partir de inicio de actividades para efecto del porcentaje de reducción y no por ejercicio natural (Enero – Diciembre).

Lastima que ya no se le da seguimiento al tema, pero ahí quedan mis dudas.

Saludos

En los ejemplos citados no se esta tomando en cuenta la reduccion del impuesto que se estaria aplicando año con año del 10 %, por lo que de ser asi, entre ambas opciones seguira siendo mejor la reduccion del 10 que el coeficiente a determinar para el calculo bimestral.