Sector autotransporte, impacto de iniciativas de reformas fiscales 2016 (Deducción inmediata 2015-2016)

EL IMPACTO DE LA INICIATIVA DE REFORMA FISCAL PARA 2016, EN EL SECTOR DEL AUTOTRANSPORTE

AUTOR: C.P.C. MARIO JORGE RÍOS PEÑARANDA

AUTOR: C.P.C. MARIO JORGE RÍOS PEÑARANDA

Integrante de la Comisión Fiscal del IMCP

Fuente: FiscoActualidades (IMCP)

➡ Asiste a la Convención IMCP: convencion.imcp.org.mx

Resulta innegable que en nuestro país existen determinados sectores que representan motores de crecimiento, los cuales desempeñan un papel muy importante al impulsar el desarrollo económico y social. Tal es el caso del sector del autotransporte, no solo por ser la puerta a infinidad de oportunidades comerciales, sino porque además facilita a la población el acceso a servicios esenciales y es un elemento integral de una economía industrializada moderna.

En México, el sector del autotransporte contribuye con 6.3% del Producto Interno Bruto (PIB), siendo el quinto lugar de las 73 ramas económicas del país, generando dicha actividad económica 2 millones de empleos directos; asimismo contribuye con 82% del PIB del sector transporte, correos y almacenamiento.

En busca del crecimiento de este sector y al reconocer la importancia que tienen en la generación de empleos, el Ejecutivo Federal presentó el pasado 8 de septiembre de 2015 el paquete económico para 2016 en el que propone adoptar medidas que coadyuven a la inversión; para tal efecto, por medio de una disposición de carácter temporal y decreciente se otorga un estímulo fiscal consistente en permitir en todo el país, a los contribuyentes considerados “empresas de menor escala” —las cuales se definen como aquellas con ingresos de hasta $50 millones de pesos—, llevar a cabo la deducción inmediata de las inversiones que adquieran, para efectos de impulsar la competitividad, así como facilitar su inserción como proveedores de las cadenas productivas.

Sobre el particular, es importante mencionar que, mediante el dispositivo fiscal a que hago alusión en el párrafo anterior, se precisa que este estímulo solo es aplicable por las inversiones realizadas durante los ejercicios de 2016 y 2017, y con la finalidad de que no se difieran los proyectos de inversión que se tengan previstos realizar en el último cuatrimestre de este año 2015, también se propone que se pueda aplicar la deducción inmediata por estas inversiones.

Con este marco de referencia y precisando que no existe limitación para que los transportistas puedan llevar a cabo la deducción inmediata por la adquisición de sus camiones, abordaré diversos temas de índole fiscal que considero deben ser analizados y evaluados por los particulares antes de tomar la decisión de aplicar el estímulo fiscal ya referido.

1. Si bien es cierto que en la exposición de motivos presentada por el Ejecutivo Federal, se hace alusión a las Micros, Pequeñas y Medianas Empresas (MIPyME), también lo es que dentro de este bloque de compañías, se define un nuevo segmento de empresas, cuyo criterio de estratificación solo se encuentra referido al nivel de percepción de ingresos.

2. Ahora bien, los ingresos antes mencionados son de hasta $50 millones de pesos y referidos al ejercicio inmediato anterior.

Así, el primer cuestionamiento que sin duda surgirá es el relacionado con la definición del ejercicio que deben considerar las empresas de menor escala, si pretendieran aplicar dicho estímulo por las inversiones adquiridas durante el último cuatrimestre del año 2015.

Y es que no resulta lo suficientemente claro si debiera considerarse los ingresos obtenidos durante el propio año 2015 o bien, si tuvieran que referirse a los ingresos del ejercicio 2014, toda vez que la disposición de vigencia anual que regula esta situación, menciona:

[…]

Los contribuyentes a que se refiere la citada fracción II, podrán aplicar la deducción por las inversiones entre el 1 de septiembre y el 31 de diciembre de 2015, en los términos previstos en dicha fracción para el ejercicio 2016, al momento de presentar la declaración anual del ejercicio fiscal de 2015.

[…]

(Énfasis añadido).

Es decir, si una empresa de menor escala realiza inversiones durante el último cuatrimestre de 2015, podrá aplicar el beneficio de la deducción inmediata, siempre que en el año 2015 no hubiese obtenido ingresos mayores a $50 millones de pesos. Por supuesto, cumpliendo con los demás requisitos que se establecen en la propia disposición para que proceda su aplicación.

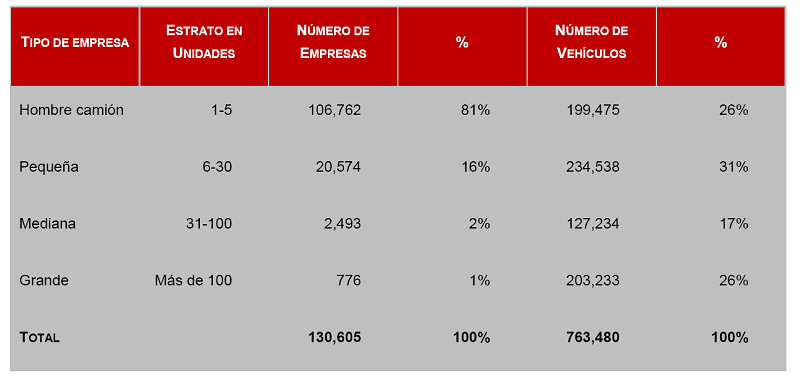

3. No podemos pasar por alto, la conformación del sector del autotransporte, ya que este cuenta con su propia estratificación como sigue:

De lo antes señalado podemos arribar a la conclusión, de que el sector del autotransporte está constituido por empresas hombre camión y pequeñas (97% del universo), por lo que resultaría importante identificar cuántas de estas empresas podrían beneficiarse con la aplicación del estímulo en cuestión.

Por ello y sin pretender entrar en el terreno de la especulación, solo comento que la materialización de este beneficio se encuentra estrechamente vinculada con el régimen de tributación de quien lo aplica, ya que podría resultar nugatorio el alcance de este estímulo y como muestra cito algunos ejemplos:

a) Si dentro del 97% de las empresas antes citadas, algunas de ellas se encontraran inscritas en el Régimen de Incorporación Fiscal (RIF), durante este año 2015 por regla general no pagan ISR ni IVA, en función de lo previsto por el decreto de fecha 11 marzo de 2015.

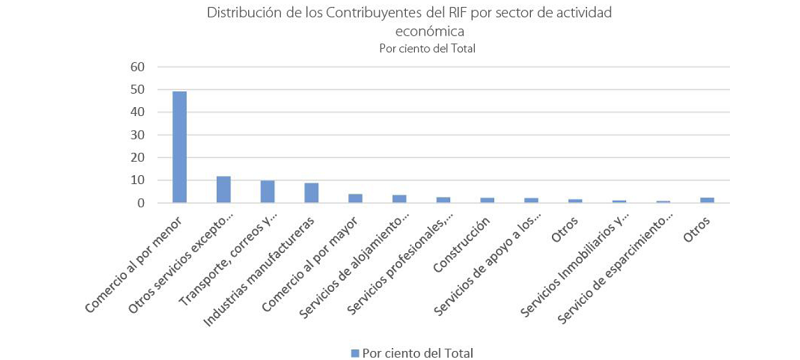

Para que usted amable lector de este artículo pueda ponderar este comentario, le informo que el porcentaje de participación de la actividad del transporte, correo y almacenamiento representa 9.9% del total del universo de contribuyentes activos y registrados, como se muestra en la siguiente gráfica.

b) Ahora bien, suponiendo sin conceder que algunos de estos transportistas tributen como RIF y adquieran sus inversiones durante los ejercicios 2016 y 2017 y no se refrendara el decreto de marzo pasado, en realidad el beneficio máximo para ellos pensando que se inscribieron en dicho régimen en el año 2014, representaría solo 20 y 30%, respectivamente, del ISR que causaran.

c) Bajo la premisa anterior, los transportistas que se inscriban en el RIF durante 2016 o 2017, en términos de la ley no pagarían ISR.

d) Si por el contrario se tratara de transportistas que tributaran en Título II o Título IV (excepto RIF) y determinaran una utilidad fiscal por la cual tuvieran que pagar ISR, en principio parece resultarle atractivo la aplicación de éste estímulo; sin embargo, no se puede soslayar que de hacerlo podrían generar un ISR menor o bien, una pérdida fiscal, que les traería como consecuencia la imposibilidad total o parcial de aprovechar otros estímulos como son los relativos al crédito carretero y el del diésel.

e) Sin olvidar a las 3,269 empresas medianas y grandes que integran el padrón de autotransportistas (3% del universo) y asumiendo que sus ingresos son superiores a $50 millones de pesos, sobra decirlo, pero no les resultará aplicable el alcance de este estímulo.

f) Por otro lado, destaco el hecho de que la iniciativa de reforma, establezca un segmento de contribuyentes diferentes que inviertan en infraestructura de transporte, ya que para éstos el criterio de estratificación no se basa en función de su nivel de ingresos, sino en el tipo de inversiones que efectúen, es decir, la condición para ellos, es que las inversiones realizadas se relacionen con la construcción y ampliación de infraestructura de transporte, situación que hace muy selectivo los contribuyentes a los que les resultaría aplicable.

4. Con independencia de todo lo antes comentado, este estímulo temporal contiene una serie de imprecisiones, que generarán inseguridad jurídica a los transportistas que se ubiquen en el supuesto y pretendan aplicarlo, ya que como se mencionó, la iniciativa de reforma hace referencia al término de ingresos propios de su actividad empresarial, pero no precisa si se trata de ingresos contables o bien, a ingresos fiscales, por lo que atendiendo a su naturaleza considero que se refiere a los ingresos fiscales; sin embargo, no termina aquí el análisis con esta conclusión, ya que no podemos olvidar que, según el régimen de tributación del transportista, sus ingresos fiscales pudieran ser en función de devengados o de flujo.

5. En el caso del régimen de coordinados, considero que también les surgirán inquietudes por la falta de precisión en estas disposiciones, ya que no es claro si el criterio de estratificación por ingresos ($50 millones de pesos), se determina en forma individual por cada integrante y coordinado, o bien en función de la totalidad de los ingresos que se declaren por el coordinado. Considero que esta norma fiscal debe aplicarse en forma individual, es decir, por cada contribuyente.

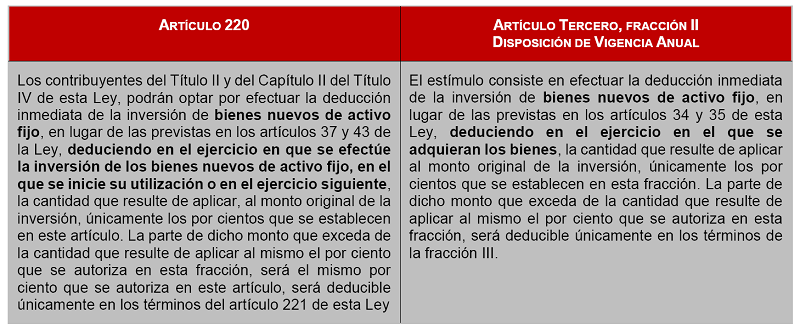

6. Con la finalidad de mostrar un comparativo del estímulo de la deducción inmediata que estuvo vigente hasta 2013 y la propuesta actual del Ejecutivo Federal, a continuación se muestra el siguiente cuadro:

Derivado de todo lo antes comentado, considero importante evaluar y medir los efectos de este estímulo previo a su aplicación, tomando como premisa aspectos fundamentales como el régimen de tributación del transportista, la existencia de otros estímulos como el carretero y el diésel. Igualmente, resultaría de provecho que se pudiera determinar en forma global, por parte de las cúpulas empresariales del transporte, el número de transportistas que podrían beneficiarse con el estímulo en cuestión, ya que las estadísticas mostradas en el cuerpo de este artículo no dan pauta a pensar que el impacto de la iniciativa propuesta vaya a beneficiar a un gran número de contribuyentes de este importante sector de la economía.

AUTOR:

AUTOR: