Precios de Transferencia. Lo mínimo que como Contador debes conocer…

Conceptos Básicos de Precios de Transferencia

Conceptos Básicos de Precios de Transferencia

C.P.C. Juan de Dios Salazar Obeso

• Contador Independiente.

• Correo: Cp_obeso_juan@hotmail.com

INTRODUCCIÓN

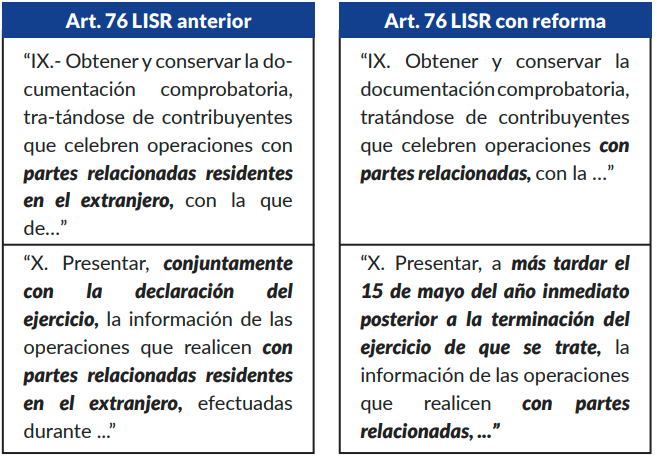

A partir del ejercicio fiscal de 2022, entro en vigor la reforma a las fracciones IX y X del artículo 76 de la Ley del Impuesto Sobre la Renta (LISR).

Dicha reforma amplía la obligación a documentar y presentar información, tanto de partes relacionadas residentes en el extranjero como de las residentes en México; en la siguiente tabla, se comparan los textos de las fracciones antes mencionadas:

Por lo tanto, para poder adentrarnos en la normativa de “Precios de Transferencia”, se hace de suma importancia realizar un análisis a algunos conceptos básicos; trataremos de explicarlos a manera simple, los siguientes:

- El concepto de Precio de Transferencia.

- El criterio de vinculación o de empresa asociada.

- El principio de plena competencia o arm’s length principle.

CONCEPTO DE PRECIO DE TRANSFERENCIA.

Las Directrices de la Organización para la Cooperación y el Desarrollo Económico (OCDE) aplicables en materia de precios de transferencia a empresas multinacionales y administraciones tributarias (“Directrices o Guías de Precios de Transferencia de la OCDE”), definen el concepto de “Precio de Transferencia” como:

“son los precios a los que una empresa transmite bienes materiales y activos intangibles, o presta servicios, a empresas asociadas”.

Para abundar en el concepto de Precio de Transferencia, tomaremos como referencia las definiciones de expertos mexicanos.

El licenciado Herbert Bettinger Barrios (†), define el concepto de precio de transferencia como:

“en términos generales debemos entender como precio de transferencia, todos aquellos lineamientos que van orientados a evitar, que con actos de naturaleza comercial o contractual se provoquen efectos fiscales nocivos en el país donde se generan las utilidades o pérdidas en una actividad empresarial o de servicios”.

El licenciado Jimy Cruz Camacho, define el concepto de la siguiente manera:

“el término precio de transferencia” denota el precio pactado entre dos o más divisiones que pertenecen a un mismo grupo de empresas, sea este multinacional o no.

De esta manera, para que un precio pueda considerarse de transferencia, tiene que ser resultado de una transacción realizada entre dos o más empresas que se asuman como entidades relacionadas.

En resumen, podemos decir que un precio de transferencia es aquel que se establece en transacciones que se realizan entre diferentes ramos o divisiones de una empresa. El empleo de precios de transferencia representa un intento de reemplazar la coordinación administrativa por un mecanismo de mercado en la asignación de recursos dentro de una gran corporación”.

Por lo anteriormente expuesto, se desprende que los Precios de Transferencia son las operaciones (p.e. arrendamiento, servicios, intereses, etc.) celebradas entre Partes Relacionadas, ya sean celebradas con empresas nacionales o extranjeras.

EL CRITERIO DE VINCULACIÓN O DE EMPRESA ASOCIADA (“PARTE RELACIONADA”).

En el apartado 1 del artículo 9 del Modelo Convenio Tributario Sobre la Renta y Sobre el Patrimonio (“Modelo Convenio tributario de la OCDE”), se considera que son “Empresas Asociadas” cuando:

a) una empresa de un Estado contratante participe directa o indirectamente en la dirección, el control o el capital de una empresa del otro Estado contratante, o

b) unas mismas personas participen directa o indirectamente en la dirección, el control o el capital de una empresa de un Estado contratante y de una empresa del otro Estado contratante.

Con lo descrito en el párrafo anterior, se desprende que son Partes Relacionadas las empresas o personas que participen directa o indirectamente en la dirección, el control o el capital de otras empresas.

Ahora bien, en la legislación mexicana encontramos el criterio de vinculación (“Parte Relacionada”) en la LISR, en los artículos 90 y el artículo 179.

DE LAS PERSONAS FÍSICAS

Entiende cuál es la dinámica de la empresa familiar, sus factores de riesgo y de éxito, así como su ciclo de vida.

El artículo 90 de la LISR, define el concepto de partes relacionadas aplicable a las personas físicas, como: “Se considera que dos o más personas son partes relacionadas, cuando una participa de manera directa o indirecta en la administración, control o capital de la otra, o cuando una persona o grupo de personas participe, directa o indirectamente, en la administración, control o en el capital de dichas personas, o cuando exista vinculación entre ellas de acuerdo con la legislación aduanera”.

Desmenuzando el criterio de parte relacionada, con relación al art. 90 de la LISR, abundaremos en el artículo 68 de la Ley Aduanera, aclarando que las demás fracciones de dicho artículo son importantes, la fracción VIII de dicho precepto, es la que aplica más comúnmente en la práctica, en este sentido se transcribe lo que nos interesa: “ARTICULO 68. Se considera que existe vinculación entre personas para los efectos de esta Ley, en los siguientes casos: …

VIll. Si son de la misma familia.” El artículo 125 del Reglamento de la Ley Aduanera, en relación con el artículo 68 de la ley aduanera, define el criterio de vinculación para personas de la misma familia, de la siguiente manera:

“se considera que existe vinculación entre personas de la misma familia, si existe parentesco civil; por consanguinidad sin limitación de grado en línea recta, en la colateral o transversal dentro del cuarto grado; por afinidad en línea recta o transversal hasta el segundo grado, así como entre cónyuges”.

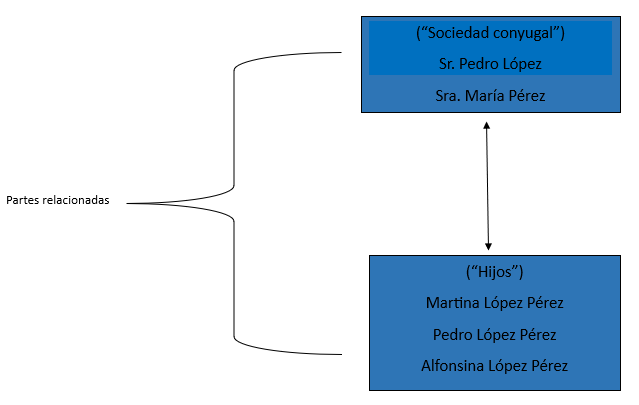

Para entender mejor lo antes expuesto, ponemos un ejemplo práctico, en el cual el Sr. Pedro López y la Sra. María Pérez (“los padres”) son propietarios de bienes inmuebles, tienen 3 hijos: Martina, Alfonsina y Pedro; los padres tributan en el régimen de arrendamiento y los hijos en el de actividad empresarial (“título IV LISR”); Los padres tienen celebrados contratos de arrendamiento de bienes inmuebles para oficina y/o almacén con sus 3 hijos, en el siguiente diagrama analizamos el ejemplo:

DE LAS PERSONAS MORALES

El artículo 179 de la LISR, define el concepto de partes relacionadas aplicable a las personas morales, como:

“Se considera que dos o más personas son partes relacionadas, cuando una participa de manera directa o indirecta en la administración, control o capital de la otra, o cuando una persona o grupo de personas participe directa o indirectamente en la administración, control o capital de dichas personas. Tratándose de asociaciones en participación, se consideran como partes relacionadas sus integrantes, así como las personas que conforme a este párrafo se consideren partes relacionadas de dicho integrante”.

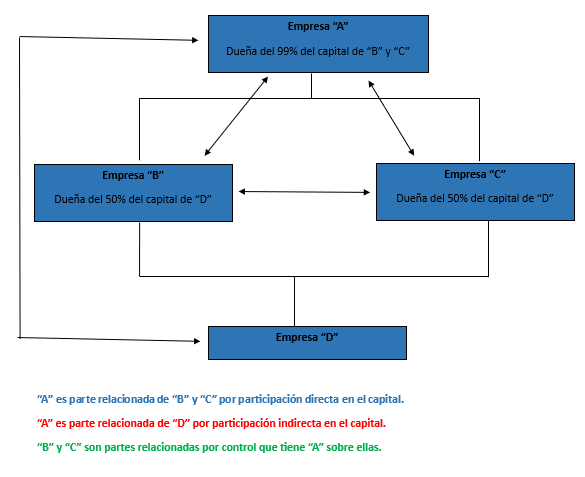

Para entender mejor lo antes expuesto, ponemos un ejemplo práctico, donde la empresa “A” es parte relacionada por participación directa en el capital de las empresas “B” y “C” e indirectamente de la empresa “D”; así como las empresas “B” y “C” son partes relacionadas por participación directa en el control que ejerce “A” sobre ellas, tal como se expone en el siguiente diagrama:

EL PRINCIPIO DE PLENA COMPETENCIA O ARM´S LENGTH PRINCIPLE.

El estándar internacional de Principio de Plena Competencia o Arm´s Length, según es definido en el Glosario de las Guías de Precios de Transferencia de la OCDE como la “Norma internacional que debe utilizarse para determinar los precios de transferencia con fines fiscales, tal como lo han acordado los países miembros de la OCDE”.

En el apartado 1 del artículo 9 del Modelo Convenio Tributario de la OCDE, es donde se desprende el “Principio de Plena Competencia”, de la siguiente manera:

“y en uno y otro caso, las dos empresas estén, en sus relaciones comerciales o financieras, unidas por condiciones aceptadas o impuestas que difieran de las que serían acordadas por empresas independientes, los beneficios que habrían sido obtenidos por una de las empresa de no existir dichas condiciones, y que de hecho no se han realizado a causa de las mismas, podrán incluirse en los beneficios de esa empresa y someterse a imposición en consecuencia”.

Como lo comentan las Guías de Precios de Transferencia, el Principio de Plena Competencia es aplicado por los Países miembros de la OCDE y cada vez más por los Países no miembros. Es decir, es un estándar bien aceptado por las administraciones tributarias y los Grupos Multinacionales.

Por lo tanto, no aplicar el Principio de Plena Competencia, incrementa el riesgo para las empresas multinacionales de una doble tributación, y para las empresas mexicanas el rechazo de una deducción o la acumulación adicional de un ingreso.

En México el estándar de Principio de Plena Competencia está enunciado en los siguientes artículos:

“Artículo 76. Los contribuyentes que obtengan ingresos de los señalados en este Título, además de las obligaciones establecidas en otros artículos de esta Ley, tendrán las siguientes: …

XII. Tratándose de personas morales que celebren operaciones con partes relacionadas, éstas deberán determinar sus ingresos acumulables y sus deducciones autorizadas, considerando para esas operaciones los precios, montos de contraprestaciones o márgenes de utilidad que hubieran utilizado u obtenido con o entre partes independientes en operaciones comparables. Para estos efectos, aplicarán los métodos establecidos en el artículo 180 de esta Ley, en el orden establecido en el citado artículo”.

“Artículo 90. Están obligadas al pago del impuesto establecido en este Título, las personas físicas residentes en México… Los contribuyentes de este Título que celebren operaciones con partes relacionadas están obligados, para los efectos de esta Ley, a determinar sus ingresos acumulables y sus deducciones autorizadas, considerando, para esas operaciones, los precios, montos de contraprestaciones o márgenes de utilidad que hubieran utilizado u obtenido con o entre partes independientes en operaciones comparables” …

Derivado que México es miembro de la OCDE, los contribuyentes deben tener en cuenta la aplicación de la normatividad de Precios de Transferencia cuando celebren operaciones entre partes relacionadas, máxime cuando sean integrantes de un Grupo Empresarial.

Se puede interpretar que el Principio de Plena Competencia radica, en determinar las operaciones entre partes relacionadas, como si hubiesen sido pactadas entre terceros independientes en una negociación libre de mercado.

CONCLUSIÓN

Los Precios de Transferencia, es la normativa para evaluar si las operaciones celebradas con Partes Relacionadas fueron acorde al estándar de Principio de Plena Competencia, es decir como si hubiesen sido pactadas por terceros independientes en operaciones comparables.

Se vuelve de suma importancia, identificar a nuestras Partes Relacionadas, para en la medida de lo razonable, cada operación que se celebre entre dichas entidades sea pactada asimilando la negociación como si las entidades fuesen independientes.

Es de destacar la importancia, sobre cumplir con la obligación de documentar estas operaciones y presentar la información (Anexo 9 DIM) en el plazo previsto por la ley.

El gobierno mexicano, ha estado adaptando su legislación fiscal, a la normativa de Precios de Transferencia, por lo que ha alentado a los contribuyentes a prepararse administrativamente con políticas de Precios de Transferencia, para mitigar los riesgos en la materia.