Deducción de activos fijos. Ejemplo práctico con los aspectos relevantes a considerar para deducir activos fijos de reciente adquisición.

Deducción de activos fijos

ASPECTOS RELEVANTES A CONSIDERAR PARA DEDUCIR DE ACTIVOS FIJOS DE RECIENTE ADQUISICIÓN

CPC y LD Jesús Adalberto Casteleiro Caballero E y MI

Para efectos del impuesto sobre la renta, existen diversos momentos en los cuales los contribuyentes, ya sean personas físicas o morales podrán efectuar la deducción de las inversiones que adquieran.

Para el caso de personas morales, el artículo 31 de la Ley del Impuesto sobre la Renta establece que las inversiones únicamente se podrán deducir mediante la aplicación, en cada ejercicio, de los por cientos máximos autorizados, sobre el monto original de la inversión.

El quinto párrafo de ese mismo artículo señala que las inversiones empezarán a deducirse, a elección del contribuyente, en cualquiera de estos dos momentos:

a) A partir del ejercicio en que se inicie la utilización de los bienes

b) Desde el ejercicio siguiente al que se inicie la utilización de los bienes.

¿Qué pasa si el contribuyente no inicia la deducción en ninguno de los ejercicios mencionados?

El mismo quinto párrafo del artículo 31 que a continuación se transcribe, establece que es opcional ejercer ese derecho; sin embargo, en caso de no ejercerlo, el contribuyente ya no podrá hacerlo hasta por la cantidad que le hubiere correspondido deducir y no lo haya hecho, desde la fecha en que pudo realizar la deducción y hasta que inicie la misma.

“…El contribuyente podrá no iniciar la deducción de las inversiones para efectos fiscales, a partir de que se inicien los plazos a que se refiere este párrafo. En este último caso, podrá hacerlo con posterioridad, perdiendo el derecho a deducir las cantidades correspondientes a los ejercicios transcurridos desde que pudo efectuar la deducción conforme a este artículo y hasta que inicie la misma, calculadas aplicando los por cientos máximos autorizados por la presente Ley.”

Suele observarse que los contribuyentes inician la deducción en el ejercicio en que se adquiere, factura o recibe el bien, situación que no siempre procede aplicar en todas las inversiones, toda vez que los bienes pueden ser adquiridos, facturados o recibidos en ejercicios muy distintos al de inicio de la utilización del bien; por lo que es recomendable, tener mucho cuidado al realizar la deducción a efectos de no tener un posible rechazo de la misma en el momento de una revisión por parte de la autoridad.

Sin embargo, nada impide decidir efectuar la deducción en el ejercicio que más convenga a los intereses de la empresa; es decir, en el de inicio de la utilización del bien o en el ejercicio siguiente a este; esto sin perjuicio de ejercer otras alternativas legales permitidas.

Ejemplo:

Una empresa que está construyendo un edificio que será utilizado para instalar ahí sus oficinas administrativas, inicia la construcción en 2023 y concluirá la misma en diciembre de 2024, tienen programado instalarse en febrero de 2025.

¿Cuándo se podría iniciar con su deducción?

Respuesta: Existen dos momentos aplicando lo dispuesto en el párrafo primero del artículo 31 en estudio; en el ejercicio en que inicia su utilización, es decir, en el 2024; de igual manera podemos esperar hasta el siguiente ejercicio, en el año 2025; todo dependerá de las necesidades de la empresa.

En todo caso para estar en condiciones de elegir la mejor opción, se recomienda analizar las situaciones particulares de la empresa; existen infinitas situaciones, aunque a manera de ejemplo podríamos analizar cualquiera de las siguientes:

- ¿Qué efectos fiscales y consecuentemente financieros tendría para la empresa el deducir en un ejercicio u otro?

- ¿El coeficiente de utilidad que se está utilizando en el ejercicio puede disminuirse en beneficio de la empresa con la deducción en un ejercicio u otro?

- ¿Existen pérdidas fiscales cuya amortización se encuentra en riesgo de vencer?

- etc.

Sólo por observar los resultados, analizaremos el siguiente caso práctico en el que al diferir la deducción se crea un coeficiente inferior al que tendría que aplicar y se obtiene un importante beneficio fiscal: La empresa Nuevas Soluciones, S.A. de C.V., adquirió en enero de 2024 una camioneta pick up, que será utilizada para transportar al personal, el equipo y maquinaria que se utiliza para las actividades de la empresa, así como para la obtención de sus ingresos.

- Fecha de inicio de operaciones de la empresa: 30 de octubre de 2021

- Monto original de la inversión: $350,000.00

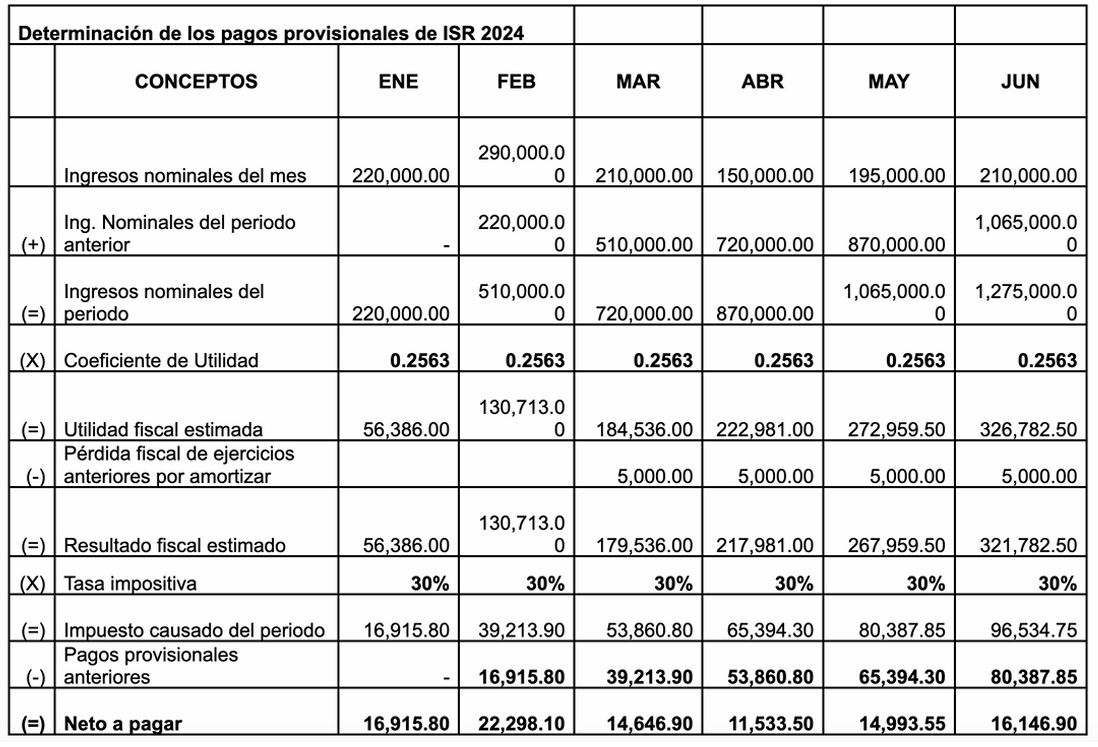

- El coeficiente de utilidad determinado en el ejercicio de 2022, utilizado en pagos provisionales de 2023 y primer semestre de 2024, fue: 0.2563

- En el ejercicio de 2023, se obtuvo una pérdida fiscal de: $ 5,000.00

- Se estima que para el ejercicio fiscal de 2024, se obtendrá también una pérdida fiscal por la cantidad de $ 75,000.00 en caso de que aplique la deducción correspondiente a la pick up; el SAT le ha concedido autorización para no cubrir los pagos provisionales por los meses de julio a diciembre de 2024

- Los ingresos del ejercicio 2024, serán por $ 2´523,000.00 y se muestran mensualmente en el caso práctico de pagos provisionales.

- Los ingresos del ejercicio 2025, se estiman similares a los de 2024.

- Durante el ejercicio de 2024, no se obtendrá ajuste anual por inflación acumulable.

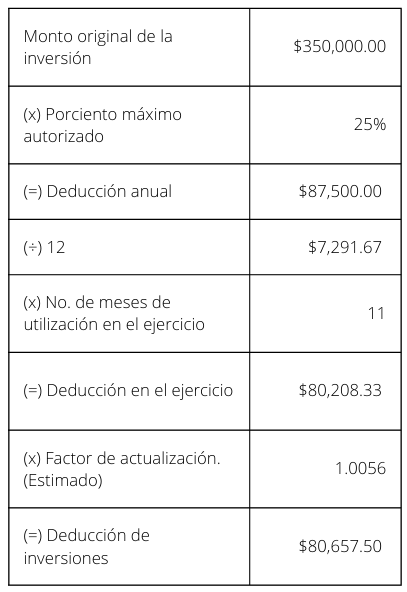

- Primeramente, determinaremos la deducción que aplicaría en caso de ejercerse la opción de deducir en el ejercicio en que se inicie la utilización de la camioneta pick up.

En este caso no aplica la limitante que establece la misma Ley en la fracción II de su artículo 36, respecto a que las inversiones en automóviles sólo serán deducibles hasta por un monto de $175,000.00, toda vez que la misma autoridad en su criterio normativo número 24/ISR/N contenido en el anexo 7 de la Resolución Miscelánea Fiscal para 2024, publicado en el Diario Oficial de la Federación el 5 de enero de 2024, que enseguida se transcribe, reconoce que los vehículos pick ups, no son considerados automóviles, sino camiones de carga “24/ISR/N Deducciones del ISR. Los vehículos denominados pick up son camiones de carga».

El artículo 36, fracción II de la Ley del ISR establece que la inversión en automóviles sólo será deducible hasta por un monto de $175,000.00. Tratándose de inversiones realizadas en automóviles cuya propulsión sea a través de baterías eléctricas recargables, así como los automóviles eléctricos que además cuenten con motor de combustión interna o con motor accionado por hidrógeno, sólo serán deducibles hasta por un monto de $250,000.00.

El artículo 34, fracción VI de la misma Ley dispone que tratándose de automóviles, autobuses, camiones de carga, tractocamiones, montacargas y remolques, el porciento máximo autorizado como deducción es del 25%.

El artículo 3-A del Reglamento de la Ley del ISR, define al automóvil como aquel vehículo terrestre para el transporte de hasta diez pasajeros, incluido el conductor, precisando en su segundo párrafo que no se consideran comprendidas en la definición anterior las motocicletas, ya sea de dos a cuatro ruedas.

Sin embargo, tanto la Ley del ISR como su Reglamento no definen lo que debe entenderse por vehículos o camiones de carga, por lo que acorde con lo previsto en el artículo 5o., segundo párrafo del CFF, se aplica de manera supletoria el Reglamento de Tránsito en Carreteras y Puentes de Jurisdicción Federal, mismo que en su artículo 2, fracciones IX y X, en relación con el artículo 24, apartado A, fracción II, inciso a) y b), segundo párrafo, numeral 6 define a los vehículos pick up como camión unitario ligero y camión unitario pesado.

En este sentido, los vehículos denominados pick up son camiones de carga destinados al transporte de mercancías, por lo que no deben ser considerados como automóviles para efectos de la Ley del ISR.”

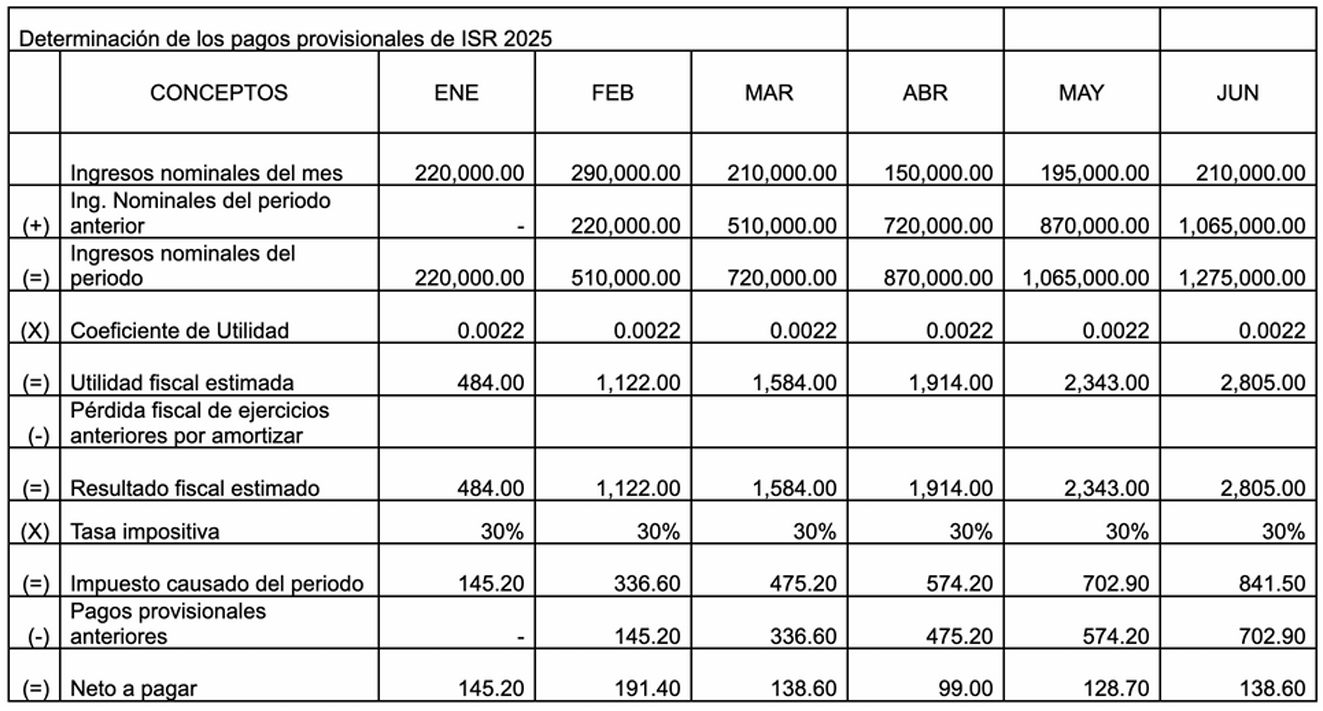

Para continuar con el análisis, enseguida se muestra la hoja de trabajo de los pagos provisionales del primer semestre de 2024

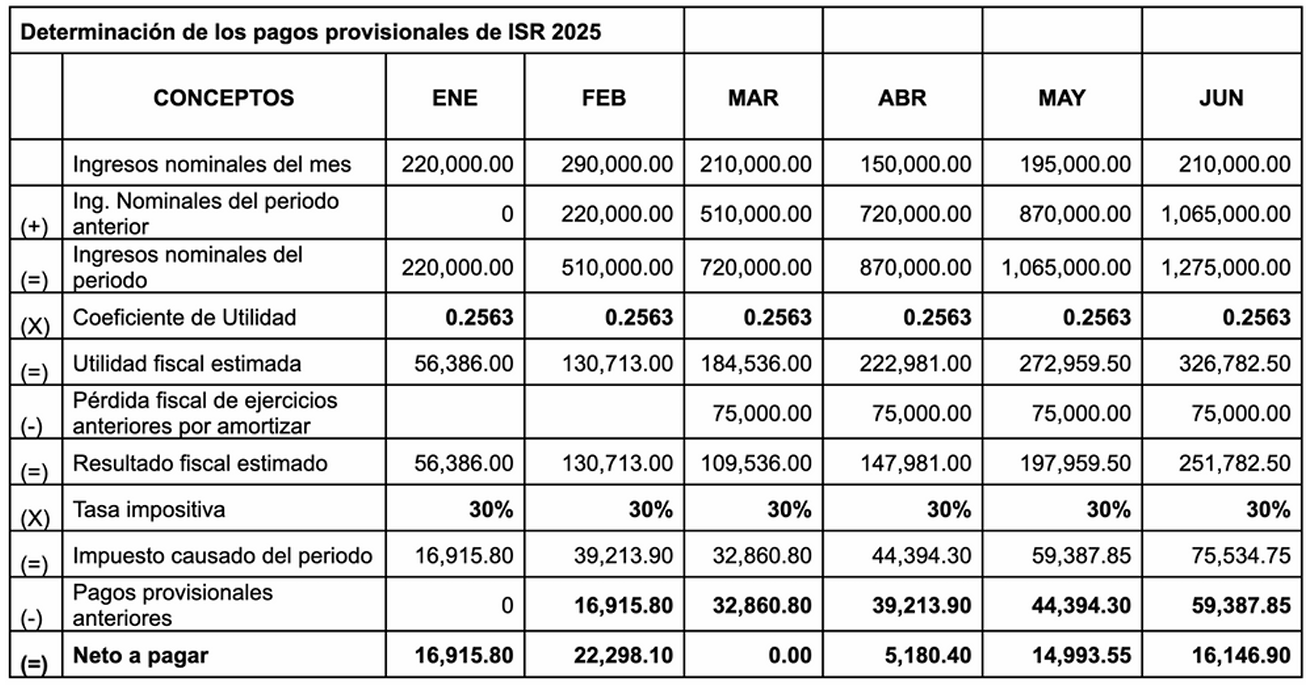

En caso de aplicar la deducción de los $ 80,657.50 en el ejercicio 2024, como ya se mencionó la empresa obtendría una pérdida fiscal por la cantidad de $ 75,000.00, por lo tanto, no habría coeficiente de utilidad en este ejercicio, lo cual obligaría a la contribuyente a utilizar para 2025, el último coeficiente anterior por 0.2563, esto es en los términos del último párrafo de la fracción I del primer párrafo del artículo 14 de la Ley del Impuesto sobre la Renta, que a la letra dice:

“Cuando en el último ejercicio de doce meses no resulte coeficiente de utilidad conforme a lo dispuesto en esta fracción, se aplicará el correspondiente al último ejercicio de doce meses por el que se tenga dicho coeficiente, sin que ese ejercicio sea anterior en más de cinco años a aquél por el que se deban efectuar los pagos provisionales.”

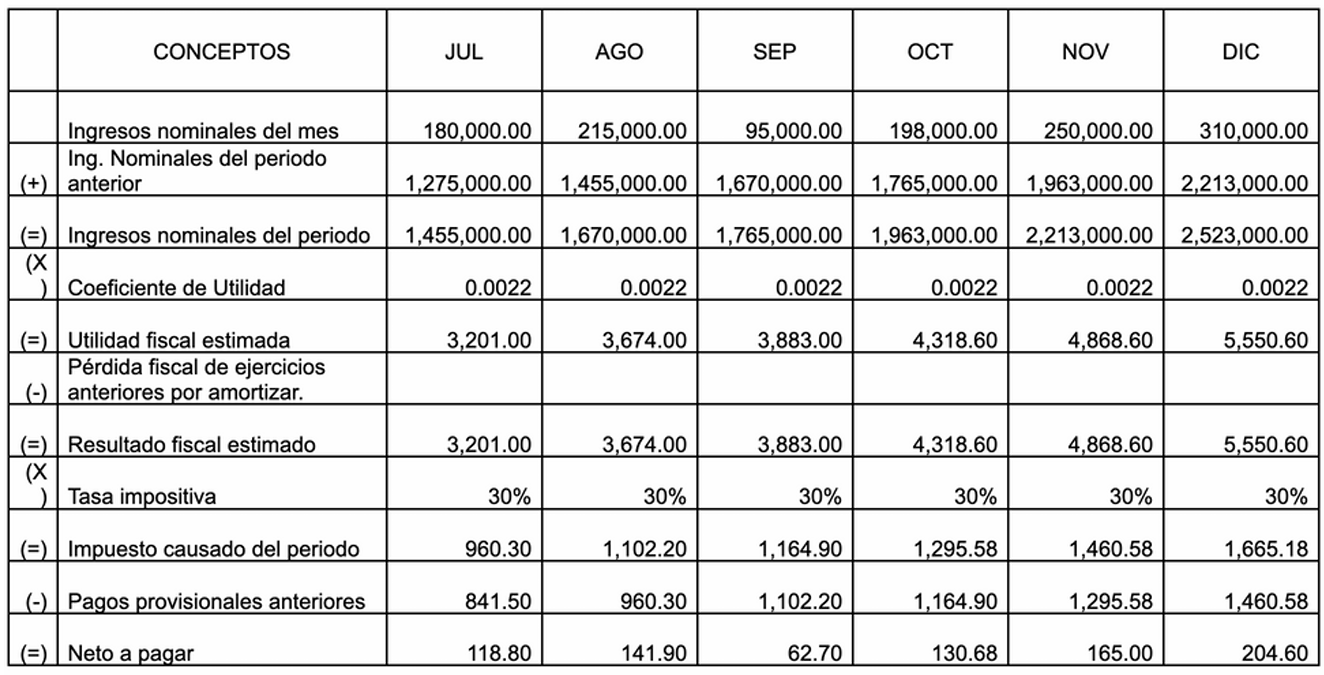

Como en el ejercicio 2025, los ingresos esperados serán similares a los de 2024, para estar en condiciones de continuar con el ejemplo, enseguida se expone la hoja de trabajo de los pagos provisionales probables para 2025 bajo las mismas condiciones de 2024, es decir, sólo por el primer semestre:

Hasta aquí, podemos observar que por el primer semestre de 2024 la empresa pagará el importe de $ 96,534.75 en pagos provisionales, situación que le generaría un saldo a favor por este monto en la declaración anual que se presentaría a más tardar el 31 de marzo de 2025.

Este saldo a favor tendría que ser compensado en los términos del artículo 23 del Código Fiscal de la Federación contra los pagos provisionales del Impuesto sobre la Renta que se determinen durante el primer semestre del ejercicio de 2025, que se estiman por un monto de $ 75,534.75; o en su caso, se podría optar por solicitar la devolución, aunque pienso que para una situación así no sería lo adecuado, considerando que este trámite puede resultar tardado y durante el periodo de espera, la contribuyente tendría que cubrir los pagos provisionales con efectivo de la empresa; el problema de esto es que si la tendencia de la empresa es el obtener un resultado semejante al del ejercicio de 2024, sólo se estaría retardando la posibilidad de recuperar vía devolución el saldo a favor obtenido, evidentemente esto afectaría notablemente las finanzas de la empresa.

¿Entonces que se puede hacer para disminuir los pagos provisionales en 2025 y recuperar de inmediato el saldo a favor, vía devolución?

Podríamos disminuir el coeficiente para 2025, haciendo lo siguiente:

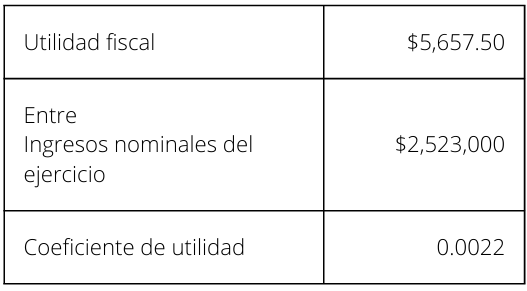

Con estos datos podemos determinar que durante 2024, la empresa que se analiza, al no aplicar la deducción del importe de $ 80,657.50, en vez de la pérdida fiscal de $ 75,000.00 esperada, obtendría una utilidad fiscal de $ 5,657.50, con la cual podríamos determinar un nuevo coeficiente de utilidad para aplicar en pagos provisionales del ejercicio de 2025; además de que esta utilidad fiscal, se podría disminuir para efectos del impuesto anual, con la pérdida fiscal en cantidad de $ 5,000.00 del ejercicio de 2023, más su correspondiente actualización.

El tercer párrafo del artículo 9 de la Ley del Impuesto sobre la Renta, dispone que el impuesto del ejercicio deberá pagarse mediante declaración que presentarán ante las oficinas autorizadas, dentro de los tres meses siguientes a la fecha en la que termine el ejercicio fiscal, y en base a esto, con el objeto de obtener en forma inmediata el nuevo coeficiente, se recomienda presentar la declaración anual del ejercicio de 2024, en el mes de enero del siguiente ejercicio; con esto, para cuando se determine y deba presentarse el pago provisional correspondiente al mes de enero 2025, a más tardar el día 17 del mes de febrero de dicho año, ya podamos aplicar el nuevo coeficiente y acelerar el trámite de devolución del saldo a favor determinado en la declaración anual.

Como se puede observar, en este caso la empresa estará en condiciones de recuperar el saldo a favor superior a los $ 96,000.00 en un lapso de tiempo mucho menor mejorando con esto las finanzas de la empresa, sólo por el hecho de no aplicar la deducción en el ejercicio en que se inició la utilización del bien; y únicamente tendría la obligación de cubrir el importe de $ 1,665.18 en los pagos provisionales estimados para el ejercicio fiscal de 2025.

CPC y LD Jesús Adalberto Casteleiro Caballero E y MI

Por cortesía de ANAFINET: