Deducción del seguro del hombre clave. Planear el futuro de tu empresa y obtener beneficios fiscales inmediatos.

Deducción del seguro del hombre clave. Una opción de planear el futuro de tu empresa y obtener beneficios fiscales inmediatos.

Por: C.P.C. Juan Carlos Gomez Sanchez (@CpJcGomez)

Por: C.P.C. Juan Carlos Gomez Sanchez (@CpJcGomez)

Socio Director de ESPECIALISTAS TRIBUTARIOS GOMEZ Y ASOCIADOS, S.C.

Asociación Nacional de Fiscalistas.net

Coordinador nacional de Representaciones ANAFINET.

Socio del año ANAFINET 2013.

A partir de la reforma en 2014 a la Ley del Impuesto Sobre la Renta, en donde tenemos un impuesto adicional a los dividendos, 10% según lo establece el artículo 140 de la LISR, debemos analizar si efectivamente la utilidad financiera y fiscal que se está reflejando es la correcta y no me refiero al hecho de que estén bien efectuados los cálculos para su determinación, sino a saber si estamos considerando las obligaciones e implicaciones que tendrá la empresa a través del tiempo y en consecuencia estemos asegurando su existencia, así como las provisiones para los objetos sociales con que ha sido constituida.

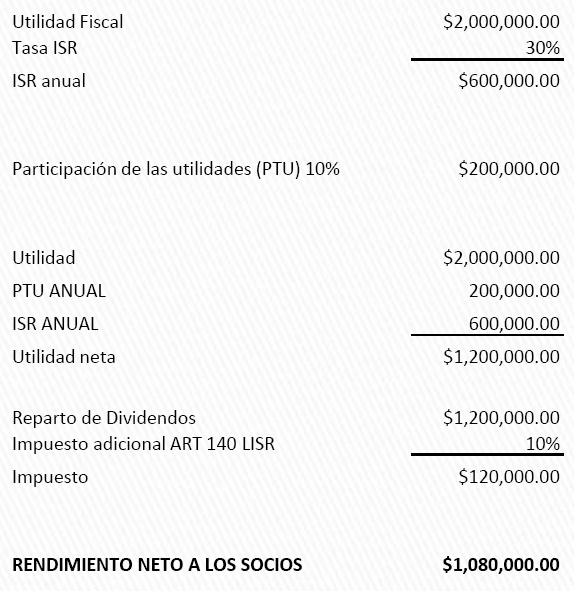

Citemos el ejemplo de una empresa que refleja una utilidad fiscal de $2,000,000 que implicaría:

Nota.- se ejemplifica de forma general, a efectos de ver el importe que se debe generar de utilidad hasta llegar al beneficio que puede tener finalmente el accionista. Se tomó la misma utilidad financiera que la fiscal para efectos prácticos.

Estamos hablando de casi el 50% de la utilidad que se generó antes de reparto de utilidades e impuesto es la que llegaría al bolsillo del accionista; dicho de otra manera, para que llegue un dividendo deseado al accionista se debe generar el doble del valor pretendido.

Ahora sabemos que en un gran porcentaje las empresas son familiares; en consecuencia, conforme estas se van consolidando, se incorporan miembros de la familia en puestos clave y generándose aspectos de gobierno corporativo con el fin de que la empresa vaya a más de una o dos generaciones; es decir, que perdure a través del tiempo, y es donde al momento de generar las utilidades y pagar el impuestos correspondiente debemos preguntarnos entre otras cosas lo siguiente:

- ¿Qué retos de inversión se vienen en un futuro para empresa?,

- ¿Qué provisiones estamos haciendo para remunerar en su salida a mi gente clave (bonos de retiro, primas de éxito o simplemente la liquidación)?

- ¿Qué sucede si de un día a otro se ve mermada la capacidad de parte de mi equipo clave o simplemente no está (la muerte es una realidad con la que vivimos a diario)?

Sobre dichos cuestionamientos simplemente es reconocer en el presente que en un futuro próximo nuestro negocio deberá modernizarse para seguir en el mercado o como bien lo decimos en la empresa familiar, algunos miembros de la familia desearan dedicarse a otros giros a los que actualmente tenemos (habrá que escindir y generar ese crecimiento) o bien que se van a llevar los miembros de la primera generación cuando cedan la estafeta del negocio; es decir, ¿sus bonos de retiro cuando se debieron generar en el presente que es cuando lo están generando o quedar como una carga para la segunda generación el estar pagando a los padres?

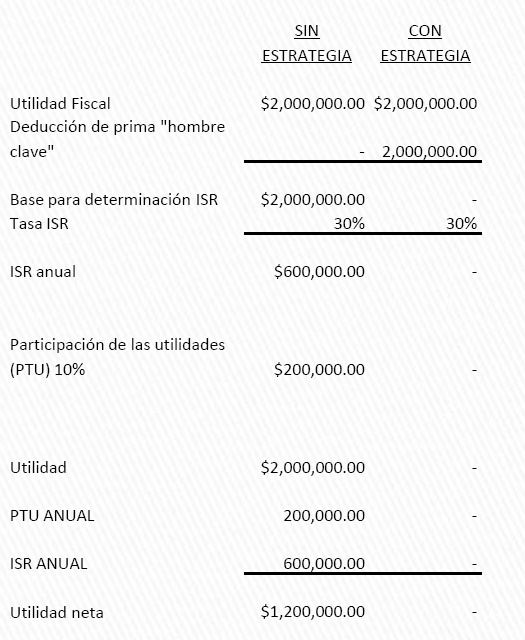

Que sucede con el ejemplo práctico que detallamos, si la empresa con esa utilidad de $2,0000,0000 decide invertirla en un fondo de inversión para en un futuro enfrentar las situaciones antes previstas, pues tendríamos que, esa utilidad generaría un Impuesto sobre la renta de $600,000 y un reparto de utilidades de $200,0000, es decir:

Es de ahí la importancia, que al proyectar nuestro cierre fiscal, se debe tener la visión de lo que tenemos que enfrentar a futuro y que deseamos tener como empresa y como efectuar el retiro de la gente que esta contribuyendo para la formación, desarrollo y consolidación de la misma, por lo tanto, revisar en la opciones nos da la misma ley del impuesto sobre la renta a efecto de realizar este tipo de previsiones y a su vez evitar el impacto impositivo, encontramos la opción de poder fijar ese fondo de inversión y a la vez también contar con un seguro para cubrir eventualidades en caso de fallecimiento de nuestra gente que es clave para el desarrollo de la empresa, para tal efecto tendríamos que remontarnos al artículo 27 fracción XII de la LISR que nos menciona los requisitos que deben reunir en este caso las deducciones de seguros como sigue:

“ARTICULO 27 LISR

(…)

XII. Que los pagos de primas por seguros o fianzas se hagan conforme a las leyes de la materia y correspondan a conceptos que esta Ley señala como deducibles o que en otras leyes se establezca la obligación de contratarlos y siempre que, tratándose de seguros, durante la vigencia de la póliza no se otorguen préstamos a persona alguna, por parte de la aseguradora, con garantía de las sumas aseguradas, de las primas pagadas o de las reservas matemáticas.

En los casos en que los seguros tengan por objeto otorgar beneficios a los trabajadores, deberá observarse lo dispuesto en la fracción anterior. Si mediante el seguro se trata de resarcir al contribuyente de la disminución que en su productividad pudiera causar la muerte, accidente o enfermedad, de técnicos o dirigentes, la deducción de las primas procederá siempre que el seguro se establezca en un plan en el cual se determine el procedimiento para fijar el monto de la prestación y se satisfagan los plazos y los requisitos que se fijen en disposiciones de carácter general.”

Al respecto el Reglamento de la Ley del Impuesto Sobre la Renta establece en su artículo 51:

“Artículo 51. Los planes relativos a seguros de técnicos o dirigentes a que se refiere el artículo 27, fracción XII, párrafo segundo de la Ley, deberán ajustarse a lo siguiente:

I.Los contratos de seguros serán temporales a un plazo no mayor de veinte años y de prima nivelada;

II. El asegurado deberá tener relación de trabajo con la empresa, o ser socio industrial en el caso de sociedades de personas o en comandita por acciones;

III.El contribuyente deberá reunir la calidad de contratante y beneficiario irrevocable, y

IV.En el caso de terminación del contrato de seguro, la póliza será rescatada y el contribuyente acumulará a sus ingresos el importe del rescate en el ejercicio en que esto ocurra.”

Tenemos que podemos deducir los seguros que establezcamos sobre nuestros técnicos y dirigentes, que nos sirvan para resarcir el daño que pueda ocasionar en la empresa la perdida de la o las personas clave de la misma, este seguro se puede determinar mediante el análisis financiero de los costos e impacto que tendría en la empresa la falta de dichos miembros, ya sea basándonos en su productividad y su impacto en las utilidades de la empresa, pero el mayor beneficio del llamado seguro de “hombre clave” es su carácter dotal, es decir, cumple dos objetivos protección y ahorro, ya que es la combinación de seguro de vida con la cobertura de supervivencia, dado que en caso de que no fallezca el “hombre(s) clave” la empresa recibirá el retorno de la suma asegurada garantizada. De ahí la importancia que señalamos que es un medio en el cual la empresa mediante una proyección financiera y fiscal puede establecer en función de los diversos funcionarios clave que cuenta, la liquidez que proyecte tener y los planes a futuro, las primas que sus parámetros financieros les permitan, lograr la deducción de las primas que vaya enterando y considerar este doble efecto de protección y ahorro.

Hay quienes mencionan “al final tendrás que acumular”. Si bien es cierto, es por eso que debes tener una proyección financiera y fiscal, en la cual, al termino del contrato dicho fondo podrá estar destinado para nuevas inversiones en las cuales apliques la deducción inmediata, o bien para bonos de retiro, desarrollo de un nuevo negocio, que se tendrían que ver las condiciones fiscales de dicho ejercicio que nos permitan minimizar el impacto de la acumulación de dicho ingreso, la realidad es que en el presente ejercicio te ayudara a generar un fondo para enfrentar los retos futuros de la empresa, deduciendo al 100% dicha prima que se pague.

NOTA.- En nuestro ejemplo, supongamos una empresa familiar tiene esta utilidad, aun y cuando ya en el ejercicio sus socios (integrantes de la familia) a su vez desarrollan puestos directivos claves por los cuales ya recibieron sus remuneraciones y prestaciones correspondientes, en consecuencia no se prevé una necesidad de dividendos, sino de guardar esa utilidad para cuestiones futuras, pues tendríamos que sus $2,000,000 por los efectos fiscales y de PTU, se harían un $1,200,000 a diferencia de si se aplica una(s) pólizas de seguro de hombre clave, quedaría en tu fondo los $2,000,000.00

Por último, dejar para la reflexión que actualmente este seguro contempla su deducción para las personas morales según se establece en el artículo 27 fracción XII de la LISR y el 51 del RISR, valdría la pena preguntarnos ¿y las personas físicas empresarias que cuentan con su organigrama dentro de su empresa y gente clave que ayuda al desarrollo de la misma?

Si bien es cierto, el artículo 105 fracciones V de la LISR, no están específico como el propio 27 fracción XII, nos detalla para el caso de los requisitos de las deducciones de las personas físicas:

“105.- Las deducciones autorizadas en esta Sección, además de cumplir con los requisitos establecidos en otras disposiciones fiscales, deberán reunir los siguientes:

(…)

V. Que los pagos de primas por seguros o fianzas se hagan conforme a las leyes de la materia y correspondan a conceptos que esta Ley señala como deducibles o que en otras leyes se establezca la obligación de contratarlos y siempre que, tratándose de seguros, durante la vigencia de la póliza no se otorguen préstamos por parte de la aseguradora a persona alguna, con garantía de las sumas aseguradas, de las primas pagadas o de las reservas matemáticas.”

Conclusiones.

En mi opinión al señalar la fracción V que dichos seguros correspondan a conceptos deducibles en la LISR y el articulo 27 fracción XII así lo contempla en dicha ley, la persona física empresaria tiene la opción de poder deducir los seguros de hombre clave, la sugerencia de un servidor seria ante esta imprecisión para el caso de personas físicas, si se desea llevar a cabo establecer el planteamiento correspondiente ante las autoridades fiscales competentes por medio de la Procuraduría del Defensa del Contribuyente.

Espero haber cumplido el objetivo con este boletín, de mostrar una alternativa más que tiene el empresario para poder planear fiscal y financieramente el futuro de su empresa, teniendo beneficios fiscales de forma inmediata.

Excelente aportación, sumamente útil e interesante. Valdría la pena hacer el cuestionamiento a la PRODECON para obtener el criterio sobre la deducibilidad de dichos seguros, en el caso de personas físicas.

Excelente artículo y muy necesario para PM. En referencia a las PF, le sugiero el PPR que contempla el Art 151 F-V de la LISR, además del ahorro para el retiro, la protección en caso de fallecimiento.