Los mitos de la eliminación del Dictamen Fiscal – Prácticamente sustituido con la DISIF…

MITOS DE LA ELIMINACIÓN DEL DICTAMEN FISCAL

POR: C.P.C. RICARDO JAVIER MENA RODRÍGUEZ

Integrante de la Comisión Fiscal del IMCP

Fuente: Fiscoactualidades del IMCP

Es importante mencionar que, desde hace algunos años, uno de los temas fiscales más prometidos por las autoridades hacendarias ha sido buscar una simplificación administrativa para los contribuyentes; sin embargo, en cada una de las reformas propuestas, sobre todo debido a los cambios en la política fiscal de cada gobierno, queda solo en buenos deseos y, finalmente, se establece más carga administrativa y mayor fiscalización a los mismos contribuyentes, con los costos que esto implica al tener que cumplir con más obligaciones de información.

Esta supuesta simplificación se da ahora en materia del dictamen fiscal, en la cual el Poder Ejecutivo envió al Congreso de la Unión una iniciativa, mencionando que con el objeto de que la administración tributaria ejerza sus funciones de fiscalización de manera más efectiva y eficiente, es necesario que cuente con información relevante de manera oportuna, y que considerando la eliminación del requisito de presentar el dictamen fiscal formulado por Contador Público, es necesario que la autoridad supla parte de la información por medio de solicitudes que haga a los contribuyentes.

Por ello, como medida complementaria al proceso de simplificación fiscal impulsado por la Secretaría de Hacienda y Crédito Público (SHCP), se propone eliminar la obligación de dictaminar los estados financieros por Contador Público Autorizado (C.P.A.), y se propone adicionar el artículo 32-H al Código Fiscal de la Federación (CFF) para prever la obligación de los contribuyentes de presentar una declaración informativa sobre su situación fiscal, la cual deberá exhibirse únicamente por los contribuyentes que sean competencia de la Administración General de Grandes Contribuyentes del SAT y se encuentren en los supuestos del artículo citado.

Es importante mencionar que, de acuerdo con la exposición de motivos, el dictamen se eliminó por lo siguiente:

[…] el dictamen fiscal como medio de fiscalización al servicio de la autoridad no ha cumplido el objetivo para el que fue creado […]

Asimismo, en la exposición de motivos se menciona que para tener congruencia con la simplificación administrativa, la información que se pretende solicitar será:

Únicamente aquella con la cual el SAT no cuente en sus archivos electrónicos y documentales […]

DECLARACIÓN INFORMATIVA SOBRE LA SITUACIÓN FISCAL (DISIF)

Finalmente, como se aprobó eliminar la obligación de dictaminar los estados financieros por Contador Público, se adicionó el artículo 32-H del CFF, en el cual se establece la obligación de los contribuyentes de presentar la DISIF, la cual se tendrá que presentar a más tardar el 30 de junio, respecto del ejercicio de 2014, con lo cual casi estamos frente a la misma obligación de información que se pide en el dictamen fiscal.

QUIÉNES ESTÁN OBLIGADOS A PRESENTAR ESTA DECLARACIÓN

Se establece que los contribuyentes que se ubiquen en los siguientes supuestos deben presentar la declaración informativa por medio del DISIF:

- I. Quienes tributen en términos del Título II de la Ley del Impuesto sobre la Renta, que en el último ejercicio fiscal inmediato anterior declarado cuenten con ingresos acumulables para efectos del ISR superiores a $644’599,005; así como aquellos que al cierre del ejercicio fiscal inmediato anterior tengan acciones colocadas entre el gran público inversionista, en bolsa de valores.

- II. Las sociedades mercantiles que pertenezcan al régimen fiscal opcional en los términos del Capítulo VI, Título II de la Ley del ISR.

- III. Las entidades paraestatales de la administración pública federal.

- IV. Las personas morales residentes en el extranjero que tengan establecimiento permanente en el país, únicamente por las actividades que desarrollen en dichos establecimientos.

- V. Cualquier persona moral residente en México, respecto de las operaciones llevadas a cabo con residentes en el extranjero.

Es importante mencionar que, desafortunadamente, como quedó la fracción V del artículo 32-H del CFF, se debe concluir que muchos contribuyentes están obligados a presentar la DISIF con todos sus anexos, por el solo hecho de llevar a cabo alguna operación con residentes en el extranjero, sea de ingreso o deducción sin importar el monto de la misma, lo cual resultaría en una carga administrativa excesiva. Los contribuyentes que manifestaron en la declaración anual optar por la presentación del dictamen fiscal, de acuerdo con el artículo 32-A del CFF tendrán por cumplida la obligación de presentar la DISIF. Para dar acatamiento a esta obligación, el SAT publicó en su página en Internet la herramienta DISIF, así como el instructivo para el llenado del mismo, que están disponibles en la siguiente liga:

Adicionalmente, el instructivo del DISIF señala los diferentes tipos de declaración aplicables a los contribuyentes que tienen la obligación de cumplirla; estos son los siguientes:

- Personas Morales en General. (19 Anexos)

- Instituciones de Crédito. (14 Anexos)

- Grupos Financieros. (14 Anexos)

- Intermediarios Financieros No Bancarios. (15 Anexos)

- Casas de Bolsa. (14 Anexos)

- Casas de Cambio. (14 Anexos)

- Instituciones de Seguro y Fianzas. (15 Anexos)

- Sociedades de Inversión. (14 Anexos)

- Sociedades Integradoras e Integradas. (23 Anexos)

- Establecimientos Permanentes (20 Anexos)

Al analizar las consecuencias de la fracción V, la autoridad publicó el día 24 de junio en su página del SAT la Tercera Resolución de Modificaciones a la Resolución Miscelánea Fiscal (RMF) para 2015, aclarando que los contribuyentes que realicen operaciones con el extranjero, solo estarán obligados a presentar el anexo que corresponda, de acuerdo con la operación realizada. Los anexos siguientes se aplicarían para este tipo de operaciones:

- Anexo 11. Operaciones Financieras Derivadas contratadas con residentes en el extranjero

- Anexo 12. Inversiones Permanentes en Subsidiarias, Asociadas y Afiliadas residentes en el extranjero

- Anexo 13. Socios o accionistas que tuvieron acciones o Partes Sociales

- Anexo 15. Operaciones con Partes Relacionadas

- Anexo 16. Información sobre sus operaciones con partes relacionadas

- Anexo 19. Operaciones llevadas a cabo con residentes en el extranjero

Asimismo, en la publicación comentada se establece que la fracción V solo se aplicaría para los contribuyentes cuyo importe total de sus operaciones llevadas a cabo con residentes en el extranjero en el ejercicio fiscal sea igual o superior a $30’000,000.

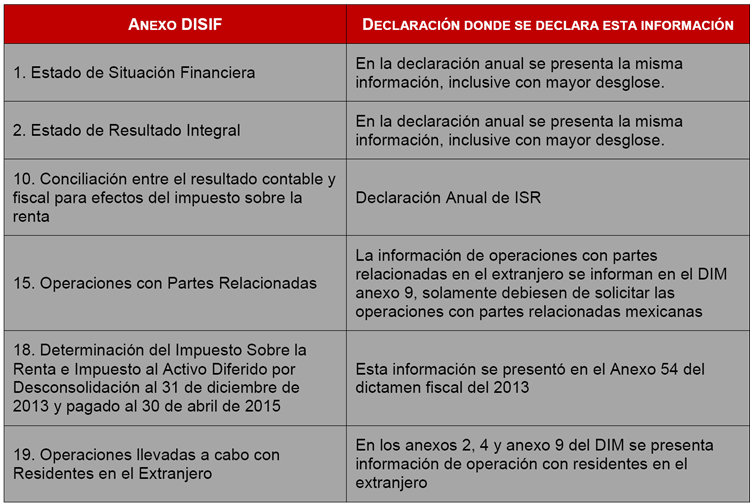

Sin embargo, al analizar los anexos del dictamen fiscal que se aplica para 2014, y la nueva declaración informativa sobre la situación fiscal, se puede concluir que la mayoría de los anexos de ambas obligaciones son muy parecidos en cuanto a la información que se solicita en cada uno de ellos; por lo cual no se justifica pedir información que ya tiene la autoridad, de acuerdo con la mencionada exposición de motivos que señalaron las autoridades, al establecer esta nueva obligación.

Por lo anterior, esta justificación no se cumple, ya que se puede ver que mucha de la información solicitada en esta declaración, el contribuyente ya la proporcionó a las autoridades mediante la presentación de las declaraciones anuales e informativas, las cuales están señaladas como obligatorias en las mismas disposiciones fiscales; por ejemplo, las siguientes:

Como se puede observar, con base en todo lo expuesto, se concluye que esta nueva obligación (Artículo 32-H del CFF), no contribuye a la simplificación administrativa, que era uno de los objetivos de la autoridad hacendaria al hacer cambios a las disposiciones en lo que se refiere al cumplimiento de obligaciones, ya que elimina la obligación del dictamen fiscal; sin embargo, establece la obligación de presentar la declaración mediante el DISIF, que es similar en cuanto a la información solicitada en los anexos.

Lo anterior, en el fondo, se traduce en que la eliminación de la obligatoriedad del dictamen fiscal se debe a que los Contadores que dictaminan, de acuerdo con la exposición de motivos, presentan dictámenes sin observaciones, lo cual difiere en algunos casos de las auditorías practicadas por las autoridades.

OBLIGACIÓN DE INFORMAR OPERACIONES RELEVANTES

Además, por el mismo motivo de haber eliminado el dictamen fiscal, y que para las autoridades es fundamental hacerse llegar información para ejercer sus funciones de forma efectiva y eficiente, a partir del ejercicio de 2014 se adiciona el artículo 31-A del CFF, mediante el cual se establece la obligación de informar las operaciones relevantes en la forma oficial que aprueben las autoridades fiscales, dentro de los 30 días siguientes a aquel en el que se hayan celebrado las operaciones señaladas en el formato.

INFORMACIÓN DE OPERACIONES RELEVANTES FORMA 76

Es importante mencionar que esta nueva obligación desde su entrada en vigor a la fecha ha tenido varios cambios en cuanto a la forma y fechas de cumplimiento, ya que se han prorrogado las fechas de vencimiento, se han realizado cambios a la forma 76 para cumplir con esta obligación y no existe una definición de lo que debe considerarse como una operación relevante.

INFORMACIÓN DE OPERACIONES RELEVANTES DE 2014

De acuerdo con la reglas de la miscelánea, la obligación de informar se debió empezar a cumplir a partir del 30 de octubre de 2014, por lo que respecta al primer trimestre de 2014; sin embargo, mediante el comunicado de prensa 140/2014, el SAT estableció que se ampliaba el plazo al 31 de enero de 2015, para todos los trimestres del ejercicio fiscal de 2014.

Del mismo modo, en la Segunda Resolución de Modificaciones a la RMF para 2015, en el Artículo Tercero se establece un nuevo plazo a la obligación por las operaciones realizadas en el ejercicio 2014 por las que se encuentren obligados a presentar la forma oficial 76, donde se señala que podrán cumplirla a más tardar el 31 de diciembre de 2015, presentando una sola forma oficial en la que se incluyan todas las operaciones realizadas en el ejercicio.

INFORMACIÓN DE OPERACIONES RELEVANTES DE 2015

Al día de hoy, por medio de la regla 2.8.1.16 de la RMF para 2015, las fechas límite para cumplir con esta obligación por las operaciones del ejercicio de 2015 serán las siguientes:

Adicionalmente, en la misma regla se menciona que los contribuyentes distintos de aquellos que componen el sistema financiero en términos de lo establecido en el artículo 7, tercer párrafo de la Ley del ISR, quedarán relevados de declarar las operaciones cuyo monto acumulado en el periodo de que trate sea inferior a $60’000,000 de pesos.

En referencia al párrafo anterior de la mencionada regla, en cuanto al monto y al periodo definido para tener la obligación de informar las operaciones, el instructivo de esta declaración señala que los contribuyentes quedarán relevados de presentar la forma oficial 76, “Información de Operaciones Relevantes”, cuando en el mes de que se trate no realicen las operaciones que en la misma se describen, o bien cuando habiendo realizado cualquier operación, su monto acumulado en el ejercicio sea inferior a $60’000,000 de pesos.

Lo anterior genera mayor duda, ya que por un lado la regla habla de periodo, entendiéndose por este el trimestre que se está declarando; y por el otro, el instructivo habla del monto acumulado en el ejercicio, lo cual difiere completamente de la regla publicada.

Es importante mencionar que a pesar de que la forma 76, ya generó los primeros cumplimientos en el mes de mayo de 2015 por las operaciones realizadas en el primer trimestre de 2015, se siguen teniendo dudas respecto a la información que se debe presentar; esto a pesar de que las autoridades ya han publicado precisiones mediante la regla 2.8.1.16 de la RMF para 2015, así como el “Instructivo de Preguntas Frecuentes” que se publican en la página del SAT, los cuales están disponibles en la siguiente liga de Internet:

http://www.sat.gob.mx/informacion_fiscal/Paginas/formato_76

En la referida forma 76 localizable en la página de Internet del SAT, se establece un catálogo de 36 operaciones que se consideran relevantes, las cuales están contenidas en cinco rubros:

- I. Operaciones financieras establecidas en los artículos 20 y 21 de la LISR.

- II. Operaciones de precios de transferencia.

- III. Participación en el capital y residencia fiscal.

- IV. Reorganizaciones y reestructuras.

- V. Otras operaciones relevantes.

SANCIONES

Los contribuyentes que no cumplen con la presentación de alguna de estas obligaciones, además de las sanciones que correspondan, no podrán llevar a cabo contratos con la Administración Pública Federal, Centralizada y Paraestatal, así como con la Procuraduría General de la República.

CONCLUSIÓN

Actualmente, muchas de las normas de nuestro sistema tributario están diseñadas de tal forma que resultan en una excesiva carga administrativa con el fin de que las autoridades puedan llevar a cabo sus funciones de fiscalización, pero que en algunos casos es información que ya se tiene entregada vía informativas, declaraciones anuales, contabilidad electrónica y comprobantes fiscales por Internet (CFDI); por eso, resulta de suma importancia establecer una verdadera simplificación en el cumplimiento de las obligaciones fiscales en consideración de lo siguiente:

- a. Depurar el universo de formularios, avisos y declaraciones que hoy se encuentran previstos en el CFF, leyes específicas y reglas administrativas.

- b. Simplificar los formularios al eliminar información que implica una excesiva carga administrativa para los contribuyentes, pero que en algunos casos no confiere mayor beneficio a las autoridades fiscales, ya que en caso de una revisión o una solicitud de devolución de saldo a favor, en la mayoría de los casos solicitan mayor información, con los tiempos y costos que esto implica.

Adicionalmente, es importante destacar la falta de certeza jurídica, ya que por medio de las reglas de miscelánea fiscal, las cuales son de vigencia anual, se establecen criterios y montos de estas nuevas obligaciones (DISIF y forma 76), las cuales en cualquier momento las autoridades pueden dejar de publicarlas o cambiarlas.