El Estado de Flujo de Efectivo y sus métodos de elaboración.

El Estado de Flujo de Efectivo

El Estado de Flujo de Efectivo

C.P.C. Mario Alberto Cuadras Álvarez

· Vicepresidencia Regional de relaciones y difusión del INCP.

· Auditor Financiero del CCPBCS 2022, 2023.

· Servicios de auditoría, contable y fiscales S.C.

El estado de flujo de efectivo se puede elaborar mediante dos tipos de procedimientos, que también condicionan su análisis.

En los negocios, como en cualquier ámbito de la vida, gastar el dinero es mucho más fácil que ganarlo. Por eso, el estado de flujo de efectivo es básico en cualquier empresa, ya sea que se utilice el método directo o indirecto para su elaboración.

Este reporte financiero cumple con una misión central para el éxito de las empresas, pues es el que arroja luz sobre el uso del dinero en efectivo y la liquidez real, que a su vez permite tomar decisiones sobre cuestiones clave, como las nuevas inversiones o el financiamiento.

¿Qué es el estado de flujo de efectivo?

Antes de abordar los métodos para elaborarlo, vale la pena recordar que el estado de flujo de efectivo es el reporte financiero o contable que muestra el origen y destino de los recursos empleados en las actividades operativas, de inversión y de financiamiento de una empresa, en un periodo determinado.

En otras palabras, es un reporte básico que le ayuda al negocio a comprender cuánto efectivo utiliza para realizar sus operaciones y pagar sus obligaciones de financiamiento, así como para efectuar inversiones dentro de la empresa.

Estructura básica del estado de flujo de efectivo

Tal como lo marca la NIF B-2, ésta es la estructura del estado de flujo de efectivo.

- Actividades de operación.

- Actividades de inversión.

- Actividades de financiamiento.

Para conocer todos los detalles, se recomienda consultar el artículo “Conoce la estructura del flujo de efectivo” o el texto completo de la mencionada norma financiera.

¿Cómo elaborar este estado financiero?

Primero, la empresa debe determinar y presentar los flujos de efectivo de las actividades de operación usando uno de los dos métodos siguientes:

- Método directo

- Método indirecto

1. Método directo para el estado de flujo de efectivo

Este método de determinación de flujos de caja utiliza directamente los registros contables de la empresa, con respecto a las partidas que se afectaron por entradas o por salidas de efectivo. Además, se modifican las partidas del estado de resultados integral.

En este método, deben de presentarse por separado las actividades de operación siguientes:

- Cobros en efectivo a clientes

- Pagos en efectivo a proveedores de bienes o servicios

- Pagos en efectivo a los empleados

- Pagos o cobros en efectivos a los impuestos a la utilidad

2. Método indirecto

Con este enfoque, los flujos de efectivo (entradas y salidas de dinero) de las actividades de operación parten de la utilidad o pérdida antes de impuestos a la utilidad.

Las actividades de inversión y financiamiento se presentan de forma separada. Dentro de las actividades de inversión, se considera la depreciación y la utilidad o pérdida en ventas de propiedad, planta y equipo, amortización de intangibles, las perdidas por deterioro de activos, entre otros. Como parte de las actividades de financiamiento, se incluyen los intereses a cargo sobre préstamos bancarios.

Análisis de la información

Análisis de la información

Para el elaborar el flujo de efectivo por el método indirecto, es necesario contar con la siguiente información:

- Estado de posición financiera y estado de resultados del periodo inicial.

- Estado de posición financiera y estado de resultados del periodo que se desea evaluar la variación.

El análisis de la información requiere que se revisen las variaciones de las cuentas del “Estado de posición financiera” correspondientes del periodo A vs el periodo B. Para establecer el flujo positivo y negativo, se toma en consideración lo siguiente:

Cuentas de activo:

Si el activo aumenta = flujo negativo

Si el activo disminuye = flujo positivo

Debido a la naturaleza de las cuentas de depreciación y amortización en el activo fijo, éstas se considerarán de forma contraria, es decir: si aumentan, representará flujo positivo; y si disminuyen, flujo negativo.

Cuentas de pasivo:

Si el pasivo o capital aumenta = flujo positivo

Si el pasivo o capital disminuye = flujo negativo

Lo anterior se ejemplifica con la siguiente tabla, determinando las variaciones en las cuentas de activo y pasivo aplicando las consideraciones antes mencionadas dentro del análisis.

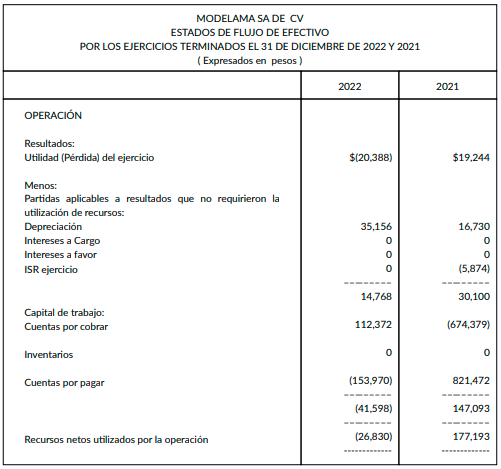

Una vez terminado el análisis, se elabora el estado de flujo de efectivo, en donde el resultado obtenido de las actividades de operación, de inversión y de financiamiento mostrará si el flujo de efectivo en cada una de estas es positivo o negativo.

Al final del reporte, a modo de comprobación se podrá ver si corresponde la cantidad de efectivo al final del periodo, con el presentado en el estado de situación financiera al cierre del periodo B, que se muestra en el estado de situación financiera dentro del total de bancos en el activo circulante.

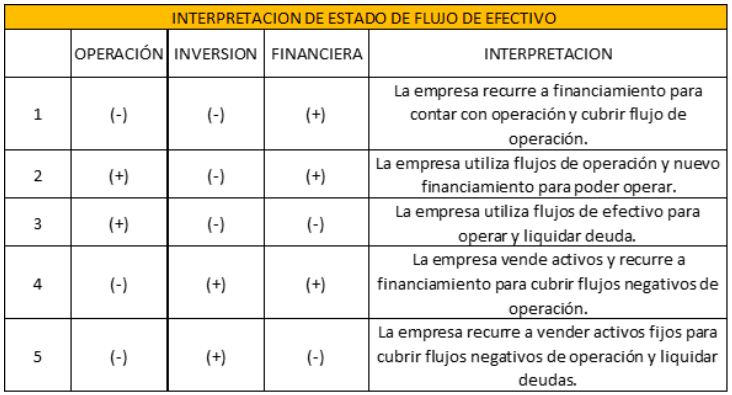

Método directo: cuadro de interpretación

Mediante el cuadro de interpretación de estado de flujo de efectivo método directo, se pueden obtener algunas breves interpretaciones de la situación actual del negocio. Por ejemplo, el supuesto “1” que puede interpretarse de la siguiente manera.

Si los flujos de operación y de inversión son negativos y el flujo de las operaciones financieras positivo se puede decir que: “La empresa recurre a financiamiento para mantener su operación, y poder cubrir el flujo de efectivo necesario para su operación”.

Por cortesía de INCP: