Deducciones Personales 2022. Revisa el visor en la pagina del SAT !!

Deducciones Personales 2022

Un derecho que puede generar un saldo a favor de ISR

Autor: C.P.C. Carlos Iván Salgado Cota

-Licenciado en Contaduría Egresado del

Instituto Tecnológico de la Paz

Introducción

Todo mexicano esta obligado a contribuir para los gastos públicos, así de la Federación, como de los Estados, de la Ciudad de México y del Municipio en que residan, de la manera proporcional y equitativa que dispongan las leyes.00

Las deducciones personales también llamadas deducciones no estructurales, son un derecho que tiene las personas físicas, en el cual dichas deducciones no tienen que ver con el giro o actividad del contribuyente, son con la persona, y éstas se aplican solamente en la declaración anual o del ejercicio.

De acuerdo con la Ley del Impuesto Sobre la Renta, en su artículo 150, las personas físicas están obligadas a pagar su impuesto anual mediante declaración que presentarán en el mes de abril del año siguiente, ante las oficinas autorizadas.

Las personas físicas calcularán el impuesto del ejercicio sumando, a los ingresos obtenidos conforme a los Capítulos del Título IV:

• Salarios

• Arrendamiento

• Enajenación de bienes

• Adquisición de bienes

• Intereses

• Ingresos por dividendos

• De los demás ingresos

Después de efectuar las deducciones autorizadas en dichos Capítulos.

En el caso de capitulo II (actividad empresarial y profesional) se considerará la utilidad gravable determinada conforme a la Sección I del Capítulo II de este Título IV, al resultado obtenido se le disminuirá, en su caso, las deducciones a que se refiere el artículo 151 de esta Ley (Deducciones Personales) a la cantidad que se obtenga se le aplicará la tarifa del articulo 152 de la Ley del Impuesto Sobre la Renta.

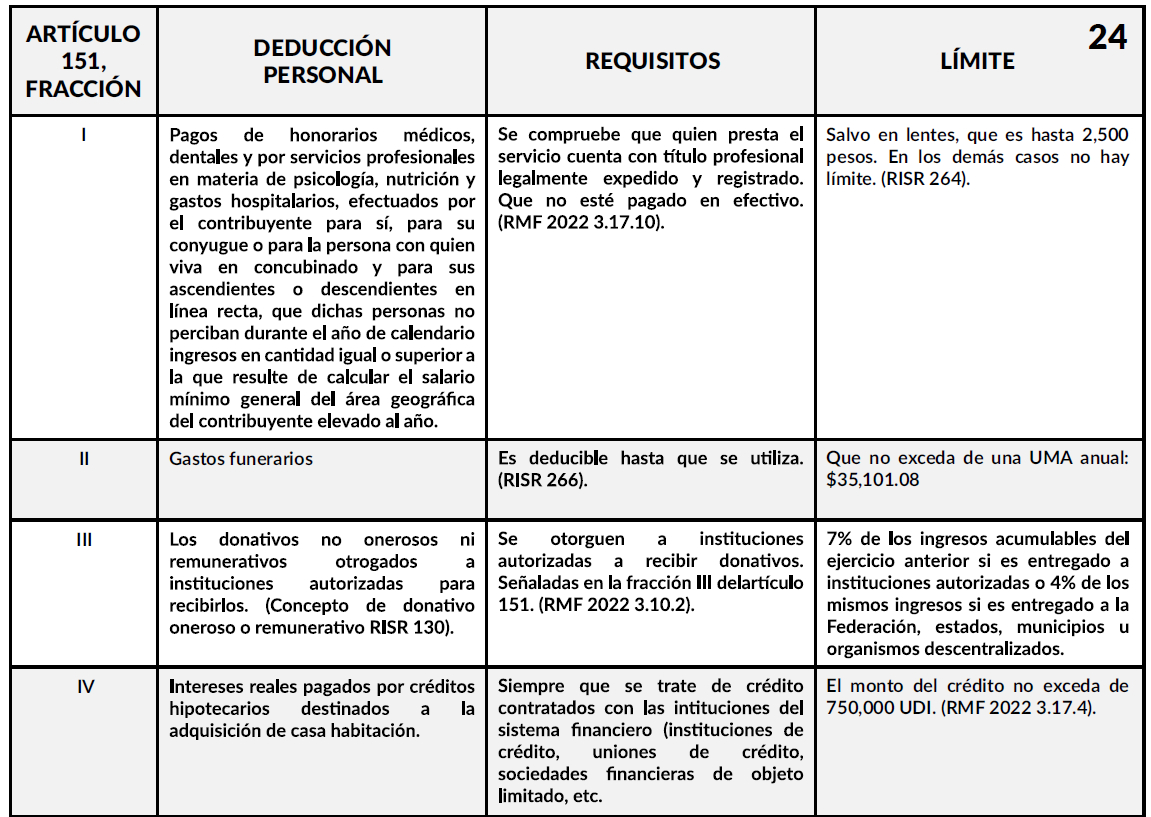

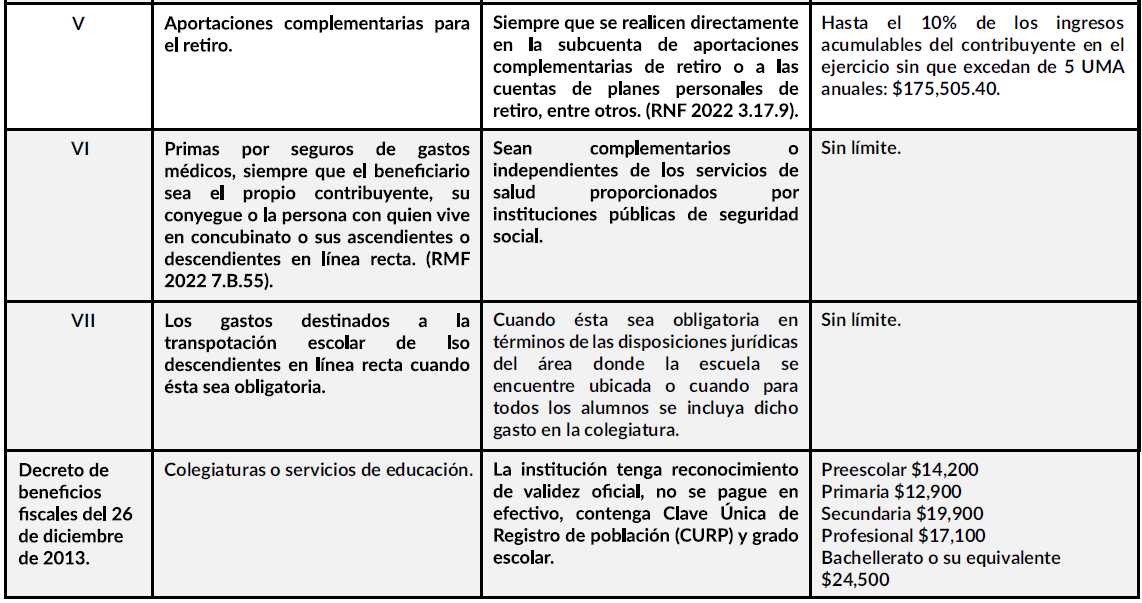

Deducciones Personales:

Las personas físicas residentes en el país que obtengan ingresos de los señalados en el Titulo IV, para calcular su impuesto anual, podrán hacer, además de las deducciones autorizadas en cada Capítulo de esta Ley que les correspondan, las siguientes deducciones personales:

Todas las deducciones tienen como límite hasta el 15% del total de los ingresos (antes de quitar ingresos exentos y deducciones autorizadas) o el equivalente a 5 UMA ($175,505.40) sin tomar en cuenta las aportaciones complementarias y colegiaturas; éstas son adicionales a los límites indicados.

Importante conciliar antes del cierre del ejercicio fiscal las deducciones personales consideradas en el portal del SAT, esto con el fin de realizar las correcciones y/o solicitud de comprobantes digitales en tiempo y forma.

https://www.sat.gob.mx/declaracion/94574/consulta-el-visor-de-deducciones-personales

No violación al principio de proporcionalidad tributaria, jurisprudencia, Registro digital:

2021588, Segunda Sala, Decima Época, Gaceta del Semanario Judicial de la Federación. Libro 75, febrero de 2020, Tomo I, página 673

En este punto es importante comentar que la corte determinó que las erogaciones concedidas como deducciones personales para realizarse en forma adicional a las «autorizadas en cada capítulo», en términos del artículo 151 de la Ley del Impuesto sobre la Renta, tienen el carácter de no estructurales, pues se refieren a los desembolsos efectuados con motivo de consumo personal, sea por su origen, por su propósito o por su efecto, es decir, se trata de gastos diversos y contingentes, dado que no son erogaciones que habitualmente deban realizarse para la generación de la utilidad o renta neta del tributo.

En consecuencia, las deducciones personales de las personas físicas, al no cumplir con el requisito de estricta vinculación con la generación del ingreso, no son del tipo de erogaciones que el legislador debe reconocer para acatar el principio de proporcionalidad tributaria, sino que constituyen gastos o beneficios fiscales, los cuales se conceden atendiendo a fines de política fiscal, social o económica.

Por tanto, son inoperantes los argumentos en el sentido de que el último párrafo del artículo 151 de la Ley del Impuesto sobre la Renta, al establecer un límite para las deducciones personales, viola el principio de proporcionalidad tributaria.

Conclusión:

Sin lugar a duda las deducciones personales, así como el beneficio fiscal del 26 de diciembre de 2013 en colegiaturas, son de suma importancia para los contribuyentes ya que nos pueden generar un saldo a favor en la presentación de la declaración anual del ejercicio que corresponda, como se mencionó con anterioridad es trascendental que los contribuyentes revisen el visor de deducciones personales publicado en el portal de la pagina del SAT https://www.sat.gob.mx/declaracion/94574/consulta-elvisor-de-deducciones-personales.

Por cortesía de: