¿Declarando en «Mi Contabilidad» del SAT?. Respuesta a preguntas frecuentes.

Pregunta destacada

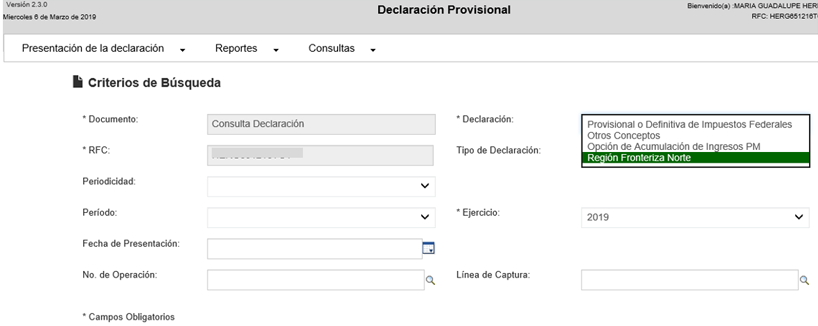

Soy contribuyente autorizado para aplicar uno o los dos estímulos de Región Fronteriza Norte y al tratar de consultar mis declaraciones, acuses o declaraciones pagadas, no las visualizo.

Si eres contribuyente autorizado para aplicar cualquiera de los estímulos de la Región Fronteriza Norte, para realizar tus consultas, tanto de las declaraciones, acuses y declaraciones pagadas, debes elegir del menú de Consultas “Consulta de la declaración”; en la siguiente ventana, en el rubro Declaración selecciona la opción “Región Fronteriza Norte”.

Preguntas frecuentes de Mi Contabilidad para personas físicas

1. ¿Qué personas físicas pueden utilizar Mi contabilidad?

Personas físicas que tributen en el régimen de Actividad Empresarial y Servicios Profesionales, así como de Arrendamiento.

Fundamento legal: Regla 2.8.1.23 de la Resolución Miscelánea Fiscal para 2018.

2. ¿Cómo funciona Mi contabilidad?

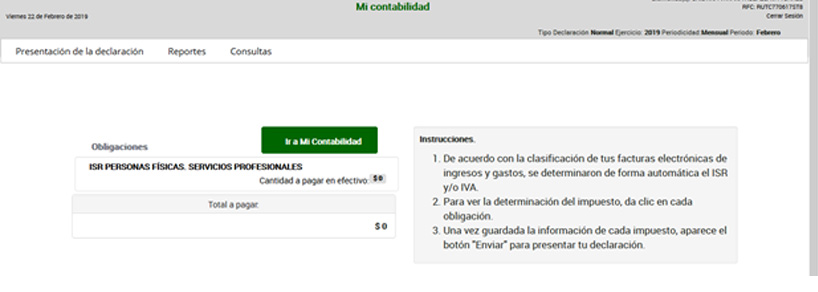

En esta herramienta los contribuyentes tienen dos opciones para presentar sus declaraciones de ISR e IVA.

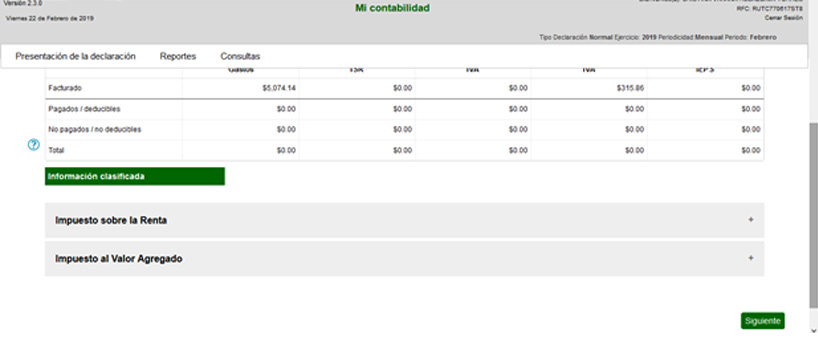

I. La primera es clasificando sus facturas electrónicas de ingresos y gastos para determinar de manera automática el ISR e IVA, en este supuesto quedan relevados de enviar su contabilidad electrónica al SAT y presentar la Declaración Informativa de Operaciones con Terceros (DIOT).

II. La segunda es sin clasificar sus facturas electrónicas de ingresos y gastos; en este supuesto deberán enviar su contabilidad electrónica al SAT y presentar la Declaración Informativa de Operaciones con Terceros (DIOT).

Fundamento legal: Reglas 2.8.1.23 y 2.8.1.26 de la Resolución Miscelánea Fiscal para 2018.

3. ¿Puedo alternar la opción dentro de Mi contabilidad de utilizar las facturas electrónicas para la determinación del impuesto?

No se puede alternar la opción, una vez elegida, ésta no podrá variar en el ejercicio.

Fundamento legal: Artículo 6 del Código Fiscal de la Federación y la regla 2.8.1.23 de la Resolución Miscelánea Fiscal para 2018.

4. ¿Cuáles son los beneficios de clasificar las facturas electrónicas en la aplicación Mi contabilidad?

Declarar más fácil y rápido los pagos provisionales del ISR y los pagos definitivos del IVA ya que la herramienta realiza el cálculo automático.

Además, si califican sus facturas ya no deberán presentar la Declaración Informativa de Operaciones con Terceros (DIOT), ni enviar la contabilidad electrónica al SAT.

Fundamento legal: Regla 2.8.1.25 de la Resolución Miscelánea Fiscal para 2018.

5. ¿Es obligatorio clasificar las facturas electrónicas emitidas y recibidas para declarar?

No es obligatorio, ya que existe la opción que te permite ingresar directamente a la determinación de los impuestos; sin embargo, esto implica que seguirás presentando la Declaración Informativa de Operaciones con Terceros (DIOT) y enviando la contabilidad electrónica al SAT.

Fundamento legal: Reglas 2.8.1.23. y 2.8.1.25 de la Resolución Miscelánea Fiscal para 2018.

6. ¿Las facturas electrónicas emitidas y recibidas se precargan en automático en Mi contabilidad?

Sí, se precargan automáticamente y, en caso de requerirlo, puedes agregar de forma manual otros ingresos o gastos que no se encuentren pre cargados en la aplicación.

7. ¿Si elijo la opción de clasificar las facturas electrónicas, debo considerar todos los comprobantes que el sistema me arroje?

No es obligatorio considerar todos los comprobantes que muestra la aplicación, ya que las facturas electrónicas de ingresos o gastos que no desees considerar los puedes clasificar como “No cobrado” en el caso de los de ingresos, y como “No deducibles” o “No considerar” en el caso de los de gastos.

8. Cuando agrego un ingreso o un gasto de manera manual, el aplicativo no permite registrar en el campo “Fecha de emisión” una fecha posterior al periodo de presentación; sin embargo, la factura electrónica fue pagada o cobrada en el periodo que se está declarando ¿qué debo hacer para registrar la factura de manera correcta?

Debes capturar en el campo “Fecha de emisión” la fecha en la que efectivamente se realizó el pago o cobro de la factura electrónica.

9. En la aplicación Mi contabilidad, ¿cómo puedo eliminar las facturas electrónicas de ingresos y gastos que ya fueron registrados en otros periodos, así como los que ya fueron cancelados?

En el apartado de “Detalle de ingresos” puedes clasificarlas como “No pagados”, con el fin de que no se consideren para el cálculo del impuesto del periodo.

En el apartado de “Detalle de gastos” se pueden clasificar como “No considerar”, para que no sean considerados en el cálculo del impuesto del periodo y a su vez no se muestren en los periodos subsecuentes.

10. ¿Con Mi contabilidad puedo presentar declaraciones complementarias de periodos anteriores y obtener los beneficios?

Sí, puedes presentar declaraciones complementarias de periodos anteriores a septiembre de 2018, pero no podrás clasificar facturas electrónicas de ingresos y gastos, razón por la cual no tendrás los beneficios de no presentar la Declaración Informativa de Operaciones con Terceros (DIOT) y no enviar contabilidad electrónica al SAT.

Fundamento legal: Regla 2.8.1.25 de la Resolución Miscelánea Fiscal para 2018.

11. Tengo la obligación de presentar el ISR de actividad empresarial, IVA propio y el entero de retenciones por sueldos y salarios, la aplicación Mi contabilidad no me permite presentarlos de manera conjunta ¿cómo debo presentarlos?

Debes de presentar tus obligaciones en dos eventos, eligiendo cualquiera de las siguientes opciones:

• Una vez que ingreses a la aplicación debes posicionar el cursor en el apartado “Presentación de la Declaración”, dar clic en la opción de Mi contabilidad, seleccionar el periodo a declarar, el tipo de declaración “Normal” y, posteriormente seleccionar las obligaciones de “ISR personas físicas. Actividad empresarial” e “Impuesto al Valor Agregado”, concluido el envío de esta declaración, deberás ingresar nuevamente a la aplicación, posicionar el cursor en el apartado “Presentación de la Declaración”, dar clic en “Otras obligaciones” y seleccionar el mismo periodo, en “Tipo de declaración” “Complementaria” y en “Tipo de complementaria” la opción “Obligación no presentada”, posteriormente seleccionar la obligación de “ISR Retenciones por salarios” y concluir con la captura y envío de la declaración.

• Una vez que ingreses a la aplicación debes posicionar el cursor en el apartado “Presentación de la Declaración”, dar clic en “Otras obligaciones” y seleccionar el periodo a declarar, “Tipo de declaración” “Normal” y posteriormente seleccionar la obligación de “ISR Retenciones por salarios”, concluido el envío de esta declaración, deberás ingresar nuevamente a la aplicación, posicionar el cursor en el apartado “Presentación de la Declaración”, dar clic en Mi contabilidad, seleccionar el mismo periodo, el tipo de declaración “Complementaria” y en “Tipo de complementaria” la opción “Obligación no presentada”, posteriormente seleccionar las obligaciones de “ISR personas físicas. Actividad empresarial” e “Impuesto al Valor Agregado” y concluir con la captura y envío de la declaración.

Es importante señalar que las declaraciones complementarias por “Obligación no presentada”, no computarán para el límite que establece el artículo 32 del Código Fiscal de la Federación.

Fundamento legal: Regla 2.10.2 de la Resolución Miscelánea Fiscal para 2018.

Actividad empresarial y/o servicios profesionales

12. En la aplicación Mi contabilidad ¿dónde registro el importe de la depreciación de ejercicios anteriores?

Se registra en el apartado “Determinación del impuesto” en el campo denominado “Deducción de inversiones de ejercicios anteriores”.

13. Cuando quiero presentar mi declaración de pago provisional y tengo ingresos por actividad empresarial y/o profesional, en la declaración dos obligaciones, pero al avanzar se desmarca servicios profesionales ¿cómo puedo presentarlas en conjunto?

En caso de que presentes actividad empresarial y servicios profesionales en conjunto, debes seleccionar las dos obligaciones, se habilitará la declaración de actividad empresarial y se tendrá por cumplidas las dos obligaciones.

Fundamento legal: Artículo 100 de la Ley del Impuesto sobre la Renta.

14. Soy médico y en algunos de mis gastos me trasladaron IVA, el cual no es acreditable, pero sí deducible; sin embargo, en el monto de mis gastos del periodo, este IVA no es considerado ¿qué puedo hacer para que se sumen en el importe de mis gastos del periodo?

El monto de tu IVA deducible lo puedes capturar en ingresando al apartado de “Totales”, Subapartado “Información Clasificada”, rubro de “Impuesto sobre la Renta”, campo denominado “IVA no acreditable por actividades exentas”.

Fundamento legal: Artículo 148, fracción VIII de la Ley del Impuesto sobre la Renta.

15. ¿Cómo puedo disminuir el importe del IEPS incluido en el subtotal de una factura de ingresos cargada en Mi contabilidad, ¿ya que la aplicación lo considera como ingreso acumulable y afecta el cálculo de mi ISR?

Las facturas que en el subtotal incluye IEPS, deben clasificarse como “No cobrada” y registrarlas manualmente, separando el importe del IEPS, este importe lo debes registrar en el campo denominado “IEPS trasladado”, así el monto del IEPS no se considerará como ingreso acumulable en la determinación.

16. Mis ingresos por actividad empresarial y/o profesional son de hasta 2 millones de pesos en el ejercicio ¿tengo que utilizar Mi contabilidad o “Mis Cuentas”?

Tienes que utilizar las dos aplicaciones:

• En “Mis cuentas” es para emitir facturas electrónicas y registrar las operaciones de ingresos y gastos.

• En Mi contabilidad es para presentar tus declaraciones provisionales del ISR y definitivas del IVA.

Fundamento legal: Artículo 110, fracción II de la Ley del Impuesto sobre la Renta y las Reglas 2.8.1.5, 2.8.1.23 y 2.8.1.26 de la Resolución Miscelánea Fiscal para 2018.

17. Mis ingresos por actividad empresarial y/o profesional son de hasta 2 millones de pesos en el ejercicio, ¿puedo optar por clasificar mis facturas electrónicas en Mi contabilidad para el cálculo automáticos de mis impuestos y con ello obtener el beneficio de no presentar la “Declaración Informativa de Operaciones con Terceros” (DIOT) y no enviar la contabilidad electrónica?

Sí, puedes optar por clasificar tus facturas electrónicas y obtener el beneficio de no presentar la “Declaración Informativa de Operaciones con Terceros” (DIOT).

Con respecto a la contabilidad electrónica, tendrás el beneficio de no enviarla, siempre que registres tus operaciones de ingresos y gastos en “Mis cuentas”.

Fundamento legal: Artículo 110, fracción II de la Ley del Impuesto sobre la Renta y las reglas 2.8.1.5, 2.8.1.9, 2.1.8.23 y 2.8.1.26 de la Resolución Miscelánea Fiscal para 2018.

18. Si mis ingresos por actividad empresarial y/o profesional son entre 2 y 4 millones de pesos, ¿en qué medio debo presentar la declaración para obtener el beneficio de no presentar la “Declaración Informativa de Operaciones con Terceros” (DIOT) y no enviar la contabilidad electrónica?

El único medio que tienes para presentar la declaración del pago provisional del ISR y definitivo del IVA es Mi contabilidad, en donde podrás optar por clasificar tus facturas electrónicas para el cálculo automático de tus impuestos y con ello obtener el beneficio de no presentar la “Declaración Informativa de Operaciones con Terceros” (DIOT) y no enviar la contabilidad electrónica.

En caso que optes por presentar la declaración sin clasificar tus facturas electrónicas; debes enviar la contabilidad electrónica al SAT y presentar la Declaración Informativa de Operaciones con Terceros (DIOT).

Fundamento legal: Artículo 110, fracción II de la Ley del Impuesto sobre la Renta y las Reglas 2.8.1.23 y 2.8.1.25 de la Resolución Miscelánea Fiscal para 2018.

Arrendamiento

19. Como puedo registrar el pago del impuesto predial en el aplicativo de Mi contabilidad

Si optaste por clasificar facturas y en el apartado de “Detalle de gastos” no está cargada la del pago del impuesto predial, la podrás agregar manualmente dando clic en el botón “Agregar gasto”.

En caso de que no hayas optado por clasificar facturas, podrás registrar el importe del pago del impuesto predial en el apartado de “Determinación del impuesto” en el campo “Deducciones autorizadas”.

Fundamento legal: Artículo 115 de la Ley del Impuesto sobre la Renta.

20. Soy contribuyente de arrendamiento por casa habitación no amueblada y en algunos gastos me trasladan IVA, el cual no es acreditable, pero sí deducible; sin embargo, en el monto de mis gastos del periodo este IVA no es considerado, ¿qué puedo hacer para se sumen en el importe de mis gastos del periodo?

El monto de tu IVA deducible lo puedes capturar en el apartado de “Totales”, Subapartado “Información Clasificada”, rubro “Impuesto sobre la Renta”, campo denominado “IVA no acreditable por actividades exentas”.

Fundamento legal: Artículo 148, fracción VIII de la Ley del Impuesto sobre la Renta.

Presentación de pagos provisionales de ISR y definitivos de IVA en Mi contabilidad para contribuyentes de región fronteriza norte

21. ¿Cómo aplico el estímulo del ISR en la declaración correspondiente al pago provisional de enero en el aplicativo de Mi contabilidad?

Por única ocasión, para el pago provisional de enero que se presenta en el mes de febrero, deberás calculará en papeles de trabajo el monto del estímulo que podrá aplicar contra el ISR causado en el periodo y capturarlo manualmente en el campo denominado “Pagos provisionales efectuados con anterioridad” ubicado en la determinación del impuesto.

Fundamento legal: Artículo Segundo del Decreto, Artículos 14, 106 y 199 de la Ley del Impuesto sobre la Renta.

22. Estoy autorizado para aplicar el beneficio de ISR e IVA de región fronteriza norte, pero al clasificar mis facturas de ingresos y gastos en Mi contabilidad la información de IVA no se muestra en el apartado de “Totales” ni en la “Determinación del impuesto” ¿qué debo hacer?

Si eres uno de los contribuyentes que puede aplicar los beneficios de ISR e IVA de región fronteriza norte, en esta primera etapa en Mi contabilidad, podrás clasificar tus facturas de ingresos y gastos para el cálculo automático de tu impuesto sobre la Renta, así mismo, para el cálculo automático del estímulo, deberás detallar el origen del total de ingresos del periodo en la determinación del impuesto.

Para la presentación del pago definitivo de IVA, por el momento deberás capturar manualmente los importes acumulados correspondientes al periodo que declaras.

Presentación de pagos provisionales o definitivos

23. ¿No visualizo mis obligaciones de pagos provisionales o definitivos a declarar?

Si no visualizas tus obligaciones dentro de la opción denominada “Provisionales” o Mi contabilidad, favor de ingresar a la opción “Otras obligaciones”.

Se hace la aclaración que la ubicación no afecta en ningún sentido en el cumplimiento de sus obligaciones.

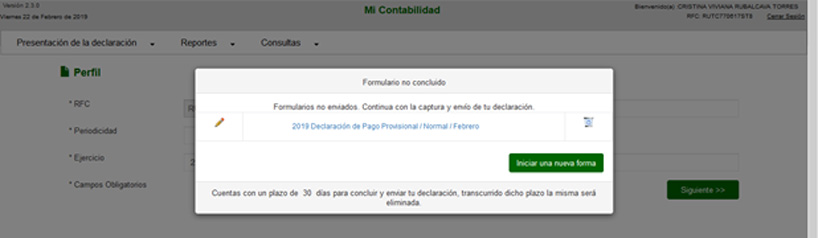

24. ¿Cómo puedo realizar el guardado temporal de mi declaración cuando opto por utilizar las facturas para determinar mis impuestos?

Una vez que clasifiques o agregues facturas, pasar al apartado de “totales” y al final de la pantalla dar clic sobre el botón “Siguiente”, se mostrará la pantalla del o los formularios a declarar, ingresar por lo menos a uno y dar clic sobre el botón “guardar”, ahí ya puedes regresar al clasificador o cerrar el formulario, tu declaración quedará guardada.

25. Soy contribuyente autorizado para aplicar uno o los dos estímulos de Región Fronteriza Norte y al tratar de consultar mis declaraciones, acuses o declaraciones pagadas, no las visualizo.

Si eres contribuyente autorizado para aplicar cualquiera de los estímulos de la Región Fronteriza Norte, para realizar tus consultas, tanto de las declaraciones, acuses y declaraciones pagadas, debes elegir del menú de Consultas “Consulta de la declaración”; en la siguiente ventana, en el rubro Declaración selecciona la opción “Región Fronteriza Norte”, como se muestra en las siguientes imágenes:

Muchas gracias me ayudan a mantenerme actualizado con estos comentarios de casos prácticos.

Buenas tardes

Gracias por los tips que nos dan ya que nos ayudan bastante.

Saludos cordiales

Buenas tardes

En MI CONTABILIDAD selecciono los gastos pero cuando paso a la seccion de TOTALES no aparece ninguna deduccion en el periodo que puedo hacer? ya que cuando reviso el pago del IVA ahi si me esta considerando el correspondiente a los gastos del mes.

Buenos días, tengo una pregunta, al utilizar la aplicación de «Mi contabilidad» para cumplir con el pago provisional de ISR por actividad de arrendamiento, tengo la duda con otra ingreso facturado, se trata de cobro de intereses sobre préstamo en moneda nacional (Otros Ingresos), la pregunta es, ¿Cómo puedo cumplir con el pago de IVA sobre los intereses cobrados? sin acumularlos a las facturas por rentas cobradas.

Gracias por su atención.

EN MI CONTABILIDAD PARA ANEXAR LAS INVERSIONES POR AUTOMOVILES AL PONER LA FECHA DE INICIO DE DEDUCCION NO ME DEJA PONER FECHA ANTERIOR DEL DIA EN QUE ESTA LA DECLARACION, ME PUEDEN DECIR COMO SE PONE

Quisiera saber si el catalogo que maneja el SAT para timbrar nominas es el mismo que manejan las dependencias de gobierno para timbrar las nominas de los que trabajan ahi, como servidores públicos o como apoyo administrativo?

Hola buenas tardes ya es mayo y aun no puedo presentar la de enero soy PERSONA FISICA HONORARIOS MEDICOS YA INTENTE VARIAS COSAS Y NO ME JALA LOS GASTOS A DEDUCIR EN TOTALES QUE PUEDO HACER TAL VEZ SEAN LAS NOTAS DE GASOLINA QUE CONSIDERO GASTO TOTAL POR PIEDAD AYUDENME YA ESTOY DESESPERADA ALGUIEN POR FAVOR

A mí me pasaba lo mismo, lo que pasaba, tenía notas de crédito en donde el importe era mayor a las deducciones del periodo, no consideré las notas de crédito, pero sí las deducciones del periodo. y el fundamento está en el anexo 20. después de tres mese de esperar una aclaración la resolví en el sat. esperó sea el caso. saludos mariana.

Contrate un contador Dra. Y quitese de problemas con el Sat y de incurrir en infracciones multas y hasta delitos por creerle al Sat de que no se requiere un profesional de los impueatos. Saludos

BUENAS TARDES.. YO ESTOY DADA DE ALTA COMO PERSONA FISICA CON ACTIVIDAD PROFESIONAL, PORQUE ESTOY INSCRITA EN LA MODALIDAD 40, ME PREGUNTA ES SI EL IMPORTE QUE PAGO MENSUALMENTE LO PUEDO DEDUCIR DEL ISR.

GRACIAS

Buen dia tengo ingresos por 1,200,000 en copropiedad los cuales sin problema declare en mi anual es esta situacion soy representante de la copropiedad y manifeste los ingresos totales y los de cada copropietario representando, pero tambien tengo ingresos en copropiedad como representado y esos no los pude declarar en los datos informativos dado que se anulaban los anteriores capturados y que la declaracion si contaba con la informacion precargada anterior, como podria informar o declarar esos ingresos en copropiedad como representado y ademas esos ingresos son los mayores y si bien el representante debio declararlos como tal pienso que tambien yo debi hacerlo, hasta el año 2017 si me permitia presentar ambos ingresos no asi este año o no pude o supe hacerlo. Agradezco de antemano sus comentarios y quedo atento a su respuesta. Gracias

Por que el sistema de mi contabilidad, aparecen las facturas emitidas canceladas, como las elimino?

Excelente Analisis… Saludos..