Ejercicio fiscal 2015. Las 10 preguntas y respuestas mas frecuentes.

10 Preguntas y Respuestas Fiscales para el Ejercicio 2015

Autor: CPC y Master en Impuestos Francisco Gámez Ponce *

www.mgimexico.com

Inicia el año 2015 con incertidumbre sobre el panorama económico y financiero de nuestro país por el cierre de 2014 y las variables presupuestadas en la economía nacional para 2015. Sin lugar a dudas es un año de grandes retos para el pequeño y mediano empresario donde más que nunca debe estar atento al entorno fiscal ya que a pesar de no haberse decretado una Reforma Fiscal para 2015 si existen novedades o implicaciones fiscales de importancia que iniciar su vigor en este año ya que fueron aprobadas en la Reforma Hacendaria 2014.

Las que consideramos como las 10 principales preguntas y sus repuestas en materia fiscal que se le presentan a los empresarios son las a continuación se señalan:

1- ¿Existen nuevos impuestos para 2015?

Debido al Acuerdo de Certidumbre Tributaria celebrado entre el titular de la Secretaría de Hacienda y los líderes de las principales organizaciones empresariales no se presentó iniciativas de aumento de impuestos para 2015, tampoco reducciones, por lo que en general está el Impuesto Sobre la Renta al 30%, el I.V.A. al 16% (con algunos productos y servicios a tasa 0%) y el Impuesto Especial Sobre Producción y Servicios (IEPS)

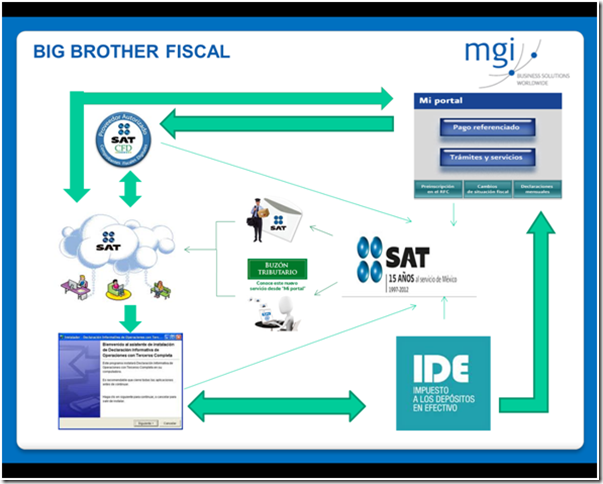

El Impuesto a los Depósitos en Efectivo (IDE) desapareció en 2014, sin embargo los bancos aún tienen la obligación de reportar al Servicio de Administración Tributaria (SAT) las depósitos en efectivo mensuales mayores a $15,000.00. Esta situación implica que sigue recibiendo información bancaria el fisco de los bancos por los movimientos en efectivo que hagan los cuentahabientes.

http://www.shcp.gob.mx/Biblioteca_noticias_home/acuerdo_gabinete_mexico_prospero_27022014.pdf

2- ¿Habrá nuevos estímulos y facilidades fiscales?

La Ley de Ingresos de la Federación para 2015 incluye una serie de estímulos fiscales que año con año se presentan, así como también existe un Decreto de Beneficios Fiscales publicado en Diciembre 2013 que aún está vigente. El tema que pudiera presentarse a corto plazo es un posible nuevo Decreto con estímulos fiscales, esto debido a que el Presidente de la República en Diciembre pasado al celebrar una reunión con el Consejo Coordinador Empresarial se comprometió a que se revisaría el tema de las deducciones limitadas para los contribuyentes y el posible regreso del estímulo fiscal de la deducción inmediata. Habrá que estar atentos a esa posible novedad en materia fiscal que se espera se publique pronto incluso aplicable para la declaración anual del ejercicio 2014.

http://www.elfinanciero.com.mx/politica/epn-ofrece-a-empresarios-revisar-baja-de-impuestos.html

3- ¿Quiénes son los contribuyentes obligados en Contabilidad Electrónica?

Finalmente se ha definido que solo los contribuyentes con ingresos mayores a $4,000,000 en 2013 estarán obligados cumplir con las obligaciones de Contabilidad Electrónica a partir de Enero 2015. Ya no hay obligación de subir las balanzas de comprobación de Julio a Diciembre 2014.

Sin importar el monto de ingresos la obligación de Contabilidad Electrónica iniciará en 2016 para las personas morales no contribuyentes y los contribuyentes que desarrollan actividades agrícolas, ganaderas, pesqueras y silvícolas.

http://www.sat.gob.mx/fichas_tematicas/buzon_tributario/Paginas/contabilidad_electronica.aspx

4- ¿Cuáles son las obligaciones que trae consigo la Contabilidad Electrónica?

Deberá enviarse en archivo XML el catálogo de cuentas por única vez y las Balanzas de Comprobación cada mes por los contribuyentes obligados. El plazo es del segundo mes posterior al vencimiento, en el día 3 para personas morales y día 5 para personas físicas.

Ejemplo: La Balanza de Comprobación de Enero 2015 deberá presentarse al portal del SAT el 3 de Marzo por una Sociedad Anónima.

En las pólizas contables debe estar adjunto el archivo XML del Comprobante Fiscal Digital por Internet que ampara los gastos o compras. A partir de 2015 la autoridad fiscal podrá requerir esa información en revisión de algún trámite de devoluciones o compensaciones o auditoría fiscal. Las personas físicas tendrán esa obligación a partir de 2015.

Es muy importante que en las empresas se actualicen los programas y procesos contables-administrativos para que puedan cumplir en tiempo y forma con estas nuevas obligaciones y la implicación de que el SAT tenga la información financiera mensual de los contribuyentes.

5- ¿Qué es el Buzón Tributario?

El Buzón tributario es un sistema de comunicación electrónico entre las Autoridades Fiscales y los contribuyentes. Funciona para las notificaciones de avisos, requerimientos, trámites e incluso auditorías. La autoridad enviará al Buzón Tributario del Contribuyente un aviso que deberá ser abierto en un plazo no mayor de 3 días.

Los contribuyentes asignan de uno a 5 correos electrónico para las notificaciones del buzón tributario (se recomiendan sean al menos 3 correos y de preferencias no personales de empleados del contribuyente). Desde Julio 2014 están obligados a utilizar el buzón tributario las personas morales y a partir de Enero 2015 lo están las personas físicas.

http://imcp.org.mx/wp-content/uploads/2014/06/ANEXO-NOTICIAS-FISCALES-180.pdf

6- ¿Hay cambios para los Contribuyentes del Régimen de Incorporación Fiscal?

Los Contribuyentes del Régimen de Incorporación Fiscal (RIF) tendrán el beneficio de reducción del pago del I.S.R. causado al 90% en el ejercicio 2015 y en materia de ventas con público al general ahora se tendrá un estímulo fiscal donde dependerá del tipo de actividad económica y un pago reducido del Impuesto al Valor Agregado y el IEPS por ese tipo de ingresos. Recordemos que en 2014 se tuvo en estos contribuyentes un estímulo fiscal de no pago del 100% del IVA por ventas al público en general

Ejemplo de un restaurante:

| CALCULO IVA BIMESTRAL | 1ER BIM |

| VENTAS AL PUBLICO EN GENERAL | 44,501.00 |

| VENTAS FACTURADAS A CLIENTES | 25,861.88 |

| VENTAS TOTALES | 70,362.88 |

| IVA PUBLICO EN GENERAL 8% | 3,560.08 |

| REDUCCION 90% | 3,204.07 |

| IVA PUBLICO EN GENERAL | 356.01 |

| IVA 16 % | 4,137.90 |

| IVA A PAGAR | 4,493.91 |

| COMPRAS AL 16% | 8,643.39 |

| COMPRAS AL 0% | 9,997.09 |

| 18,640.48 | |

| IVA 16% | 1,382.94 |

| RET DE IVA DEL MES | 0.00 |

| IVA ACREDITABLE | 1,382.94 |

| PORCENTAJE DE ACREDITAMIENTO | 58% |

| IVA EFECTIVAMENTE ACREDITABLE | 803.70 |

| IVA A CARGO | 3,690.21 |

Un dato importante es que las personas físicas que reúnan los requisitos para tributar en el RIF (ingresos por actividad empresarial no profesional menores a $2,000,000 y sin otros ingresos distintos de sueldos) podrán optar aún por cambio a este régimen fiscal si no lo habían hecho en 2014, para eso deberán presentar aviso de opción en Enero 2015

7- ¿Habrá auditorías electrónicas en 2015?

Una de nuevas las facultades fiscales que tienen las autoridades hacendarias es la de hacer auditorías electrónicas. Para eso estarán cotejando mes a mes los ingresos de facturación electrónica contra lo reportado por el contribuyente en sus declaraciones y otras medidas fiscalizadoras que existen ya. Las auditorias electrónicas serán mediante comunicados al buzón tributario del contribuyente otorgando un plazo para aclaraciones o pago de diferencias sin multas.

8- ¿En qué situación está el Dictamen Fiscal?

Debido a las reformas al Código Fiscal en 2014 solo podrán optar por presentar el Dictamen Fiscal ante el S.A.T. los contribuyentes con ingresos mayores a $100,000,000, desafortunadamente la autoridad fiscal a la fecha aún no otorga una facilidad mayor, sin embargo el Instituto Mexicano de Contadores Públicos continua en negociaciones para que se permita el dictamen fiscal para un mayor número de contribuyentes.

9- ¿Qué es la discrepancia fiscal?

La Ley del Impuesto Sobre la Renta señala que cuando un contribuyente tenga en un ejercicio fiscal gastos, inversiones y depósitos (incluso de tarjetas de crédito) mayores a los ingresos fiscales declarados.

Ej. Si un contribuyente compro un terreno por $800,000, el notario por Sistema reporta la operación al SAT y el SAT compara contra la declaración anual, si el ingreso de la persona física es menor, entonces notificara una posible discrepancia fiscal donde la diferencia se considera ingreso fiscal no reportado y estimará un crédito fiscal a pagar por el contribuyente salvo que aclare oportunamente.

http://www.sat.gob.mx/fichas_tematicas/reforma_fiscal/Paginas/discrepancia_fiscal_2014.aspx

10- ¿Qué recomendaciones debo seguir en las empresas?

- I. Analizar la situación fiscal actual de la empresa

- II. Evaluar el impacto de la Reforma Fiscal en el cierre 2014 y como se proyecta 2015

- III. Capacitación y cambio de procesos para cumplir con Contabilidad Electrónica

- IV. Mayor comunicación y coordinación entre la dirección, el departamento de contabilidad de la empresa y el asesor externo para disminuir los riesgos fiscales

- V. Planeación financiera y fiscal patrimonial para los dueños de las empresas

En relacion con el punto 6 referente al estimulo fiscal en el pago de IVA con un 8% y estimulo fiscal del 100% del IVA en operaciones con publico en general, donde puedo encontrar esta disposiciones? Agradecere su orientacion

DOF 10-SEPT-2014

Decreto por el que se otorgan beneficios fiscales a quienes tributan en el RIF

POR FAVOR ME PUEDEN AYUDAR CON MI DUDA LA SOCIEDADES CIVILES PRESENTARA DECLARACIONES MENSUALES COMO LAS PERSONAS FISICAS

Las SC tienen obligación de presentar pagos provisionales mensuales

Hola me puedes ayudar con esta duda:

Cual es el fundamento legal en el DOF o alguna resolución fiscal. Para indicar como deben de registrarse contablemente las nominas timbradas para la contabilidad electrónica, si deben de llevar el UUID por cada concepto de nomina por trabajador en los auxiliares contables. De antemano le agradezco.

Me parece que la proporcion de iva sobre las ventas del bimestres esta mal calculado…

Estimado Eduardo

En que parte del procedimiento, es tu opiniòn, tiene error el cálculo?

Agradecere tu retroalmentaciòn

Quienes son las personas Morales no contribuyentes que refieren en el punto tres de las 10 principales preguntas y sus respuestas. Gracias por la respuesta

Personas Morales No Contribuyentes:

Ej. Asociaciones Civiles sin fines de lucro, entidades de gobierno, donatarias, partidos políticos, sindicados

Gracias Frank. Precisando: Personas Fisicas con actividades Empresariales,Empresas con menos de $ 4,000,000 de Ingresos reportados no tienen la obligación en 2016?? Sigo si tenerlo claro

Saludos y Felicidades por mantener este excelente sitio. Espero lo tengamos por muchos años!!

Muy concretos los comentarios y recomendaciones, creo de lo mas importante, sera adecuar nuetrso procesos contables de caurdo a los requerimientos de la autoridad y estar vigilantes de obtener todos los archivos correspondientes a cada operacion, para soportarla de manera adecuada y avitar así cualquier posible contingencia.

Gracias amigo por tus comentarios igual a todos los lectores, me da gusto que esta información les sea de utilidad

referente al cambio de act. empr. p.f. al rif …si la prodecom dice que si se pueden cambiar si tributaron en el 2014,lo pueden hacer al 31 de enero del 2015… pero el sat dice que no , unicamente los que se dieron de alta en el 2014 y/o reanudaron act.en 2014….quien tiene la razon ver ver oficio 700-03-00-00-00-2014-0734 del 22 agosto2014 que dice las p.f. que tributan durante el 2014,pueden ejercer la opcion de tributar en terminos del rif en el ejer. 2015…..y entonces que algun me explique??? saludos..

Existe una regla en resolución misceléana muy clara sobre este punto, incluso en la página de PRODECON hay información al respecto

bt! si la respuesta es si se puede, que nos digan por que medio en los modilos ya no hay citas, el portal no funciona que pasara? seguiremos esperando saludos!

Es precisa y clara

me gustaria nmos dieras consejos tecnicos y claros sobre la ley de lavado de dinero

Dios te siga dando sabiduria e inteligencia

Gracias por sus bendiciones, igual para usted

El tema de ley antilavado de dinero no lo he estudiado lo suficiente para comentarlo en este foro

Otros colegas si lo han hecho recomiendo los consulteç

Me ha sido muy util esta informacion. anteriormente, me lo pintaban muy complejo y no lo entendia; me permite ahora, tomar mejores desiciones.

Gracias

Gracias Blanca por sus amables comentarios

Exposicion concreta, gracias.

Gracias!

Trato de usar un lenguage poco técnico

En realidad preparo notas para mis clientes por eso la redacción es sencilla