Proyectos de inversión en activo fijo. Solicitud de devolución de saldos a favor del IVA ante el SAT.

Solicitud de devolución de saldos a favor del IVA generado por proyectos de inversión en activo fijo

Solicitud de devolución de saldos a favor del IVA generado por proyectos de inversión en activo fijo

CPC. Alma Rosa Miramontes Soto

• Socio Consultoria en MIRAMONTES SOTO Y ASOCIADOS, S.C.

• Alma@miramontes.mx

Durante el transcurso de la vida de las entidades y particularmente en etapas de crecimiento o consolidación se pueden aprobar proyectos de inversión en activos fijos, ya sea infraestructura, maquinaria y equipo.

Si el contribuyente lleva a cabo actividades gravadas o realiza actividades de exportación como puede ser el caso de la Industria Maquiladora, el IVA que les es trasladado en las erogaciones que realicen en el proyecto de inversión, se puede convertir en un Saldo a Favor de IVA por el cual puede solicitar su devolución. (Art. 6.LIVA).

Para llevar a buen término este procedimiento es importante cumplir con lo establecido en la Regla 4.1.6 de la RMF 2024 “Devolución de saldos a favor del IVA generado por proyectos de inversión en activo fijo” y la ficha de trámite 170/CFF “Solicitud de devolución de saldos a favor del IVA Generado por proyectos de inversión en activo fijo” contenida en el Anexo 1-A de la RMF 2024, y de la cual resaltamos los puntos que consideramos más relevantes.

¿Qué tengo que hacer para realizar el trámite o servicio?

Referido a los datos a alimentar en el portal del SAT que identifiquen al contribuyente, la declaración donde se manifiesta el Saldo a Favor que se solicita, los datos de la CLABE bancaria donde el recurso será depositado al ser autorizado, y los documentos que se acompañan a la solicitud en formato .ZIP y máximo de 4MB cada uno. El envío se realiza con el uso de la e.firma y se genera el acuse de recibo.

¿Qué requisitos debo cumplir?

De los nueve puntos que contiene los ocho primeros se refieren a la forma de identificar y acreditar la representación del promovente; los registros contables y documentación soporte relacionada con la inversión, las estimaciones del saldo a favor, acuses de recibo en su caso de los avisos referidos en el Art. 17 de la LFPIORPI, y manifestación en escrito libre bajo protesta de decir verdad que la información y documentos que se proporciona es veraz.

Para atender el punto 9 presentar el proyecto de inversión firmado por el representante legal, acompañado de lo siguiente:

- Acta de asamblea protocolizada de la autorización de los socios o accionistas respecto a la inversión a realizar.

- Descripción general del proyecto de inversión, destino final, los motivos de su estricta indispensabilidad para efectos de ISR y en relación con las actividades por las que se esté obligado al pago del IVA.

- Calendario de inversión con estimación del monto total a invertir, desglosado en terrenos, construcción, equipo instalado y capital de explotación en cada etapa, precisando el tipo de ingresos que se generarán y su fecha probable de obtención;

- Fuentes y condiciones de financiamiento, registros contables y estados de cuenta donde se identifique la captación de los recursos, y en su caso las actas protocolizadas de aportación de capital.

- Planos de los lugares físicos en que se desarrollará el proyecto incluyendo proyección fotográfica del proyecto en su conclusión.

- Nombre, denominación o razón social y RFC de los proveedores que generen al menos el 70% del IVA acreditable relacionado con la devolución, exhibiendo los contratos celebrados.

- En inversiones en construcciones el aviso de obra otorgado por el IMSS,

- Tratándose de la adquisición de inmuebles, los títulos de propiedad de los inmuebles y su inscripción ante el RPPC.

¿Con qué condiciones debo cumplir?

Entre otras resaltamos la siguiente:

- Que el IVA acreditable de las inversiones represente cuando menos el 50% del IVA acreditable que se declare.

- El Saldo a favor que se solicita sea superior a un millón de pesos moneda nacional.

Del Apartado “Información Adicional” se resalta que:

- La información y documentación se presentará por única vez con la primera solicitud de devolución.

- En caso de que el proyecto de inversión se modifique en más de un 10% se deberá presentar información actualizada.

- Previo a la presentación de la primera solicitud, se podrá solicitar a la autoridad fiscal que revise la información, contando la autoridad con un plazo de 15 días para hacerlo, lo que no garantiza la procedencia de la solicitud de devolución.

De la Resolución del Trámite o Servicio:

Aun cuando en la ficha de trámite 170/CFF y la regla 4.1.8 RMF 2024 ya mencionadas se indica que la primera solicitud se resolverá en un plazo regular de cuarenta días y las subsecuentes en un plazo de veinte días, dichos plazos se ven interrumpidos por los siguientes motivos:

- La autoridad tiene 20 días para emitir el primer requerimiento de información adicional. El contribuyente tiene a su vez otros 20 días para atenderlo.

- La autoridad puede dentro de los 10 días siguientes posteriores a la fecha en que se haya cumplido con el primer requerimiento de información adicional, emitir un segundo, el contribuyente cuenta a su vez con otros 10 días para atenderlo.

- El contribuyente al presentar la solicitud de devolución se encuentra publicado en el portal del SAT derivado de créditos fiscales, no estar localizado, sentencia por comisión de delitos fiscales, por realizar actividades calificadas como inexistentes, o por solicitar la devolución al amparo de CFDI emitidos por contribuyentes que se encuentren publicados en dichos listados.

- Se identifique que sobre alguno de sus socios o representante legal sea a su vez socio o representante legal de otras personas morales en las que haya recaído resolución de cometer delitos fiscales.

- Tener los certificados de sellos digitales cancelados.

- Que el contribuyente o los proveedores que generen el 90% del impuesto acreditable no hayan presentado la DIOT.

- El contribuyente no haya habilitado el buzón tributario o señale medios de contactos erróneos o inexistentes.

- Para verificar la procedencia de la devolución la autoridad fiscal podrá ejercer las facultades de comprobación establecidos en el Art. 22 del CFF séptimo y décimo párrafo y el Art. 22-D del CFF en este caso la autoridad tiene un plazo de 90 días para concluir la revisión y otorgar un plazo de 20 días hábiles para que en su caso se desvirtúen las observaciones que surjan.

Agotado dicho plazo la autoridad deberá emitir la resolución que corresponda autorizando o negando la devolución. En caso de ser favorable la autoridad efectuará la devolución en un plazo de 10 días hábiles y en caso de ser desfavorable se podrá impugnar mediante recurso de revisión o juicio de nulidad.

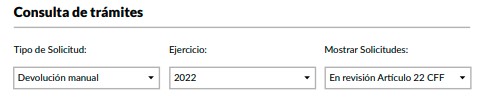

Del seguimiento del estatus de la solicitud se podrá hacer en el portal, el que nos mostrará la fase en que dicha solicitud se encuentre.

Por cortesía de INCP: