Listado de la etiqueta: tratamiento fiscal

🚀 ¡Empieza a facturar HOY mismo con 5 timbres de REGALO! 🎁

/

0 Comentarios

Al registrarte como nuevo usuario, te regalamos tus primeros 5 timbres para que comiences a facturar de inmediato.

Influencers, Youtubers, Onlyfans etc… Conoce su tratamiento fiscal.

¿Eres influencer? Conoce cómo debes declarar correctamente tus ingresos para no tener problemas con el SAT.

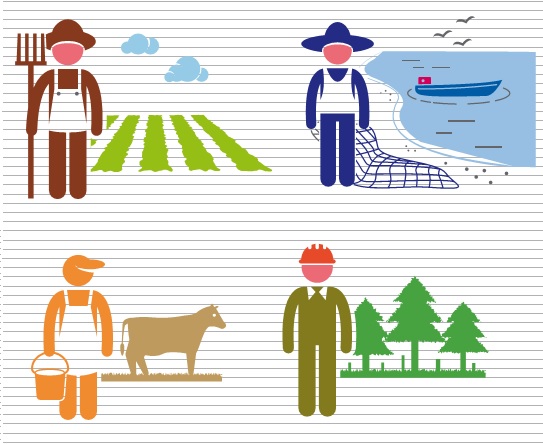

🐄 Aspectos jurídico-fiscales del régimen AGROPECUARIO 👨🌾

¿Tributas en régimen de actividades agropecuarias? Identifica y cumple con tus obligaciones fiscales.

Vídeo – Tratamiento Jurídico Fiscal de los Viáticos

Conoce el tratamiento fiscal de los viáticos y las consecuencias de no cumplir con los requisitos señalados en la ley.

Activos Intangibles. Su tratamiento Contable y Fiscal – Prácticas actuales –

Identifica y conoce la normatividad internacional y nacional aplicable al tratamiento fiscal y valuación de los Activos Intangibles.

Tratamiento fiscal de los comisionistas mercantiles. ¿RIF, Asimilado, subordinado o Independiente? Acá te decimos.

Es importante visualizar que el comisionista puede tributar en 4 diferentes formas: Asimilado a salarios, Asalariado, RIF (sección II), o persona física de la sección I (actividad empresarial).

Arrendamiento de bienes. Civil o puro, financiero. Régimen Fiscal

Los beneficios fiscales de optar por la figura de persona física, para el arrendamiento de inmuebles, son de los pocos que hay, al considerar una deducción directa...

Sector del Autotransporte. ISR en base a flujo de efectivo o devengado.

Cobra relevancia hacer un análisis a la esfera fiscal de ciertas situaciones que desde mi punto de vista dejan en desventaja a algunos contribuyentes.

Tratamiento Fiscal de los Términos Deducción – Acreditamiento. (Parte II)

Un acreditamiento indebido tiene como efecto la disminución del impuesto causado, resultando un impuesto a pagar menor al que correspondía legalmente y el acreditamiento improcedente afecta al erario.

Tratamiento Fiscal de los Términos Deducción – Acreditamiento. (Parte I)

En la practica diaria las personas físicas deben hacer el registro de sus operaciones en base al flujo de efectivo, es decir EFECTIVAMENTE COBRADO - EFECTIVAMENTE PAGADO por lo que respecta a PERSONAS MORALES es importante tomar en cuenta los momentos...

Asociaciones Civiles (No donatarias) – Algunos tratamientos fiscales.

Algunas asociaciones con tal de cumplir con los objetos sociales por las cuales fueron creadas, llevan a cabo diversos actos jurídicos, y que en muchos de los casos no son acorde a la naturaleza civil, además que en la mayoría recaen en actos mercantiles.

Tratamiento contable y fiscal de la PTU. Lectura muy recomendada.

Análisis van y análisis vienen, pero en esta ocasión me quiero referir a la PTU del ejercicio que es la que a final de cuentas se debe registrar como un pasivo, NO una provisión, un pasivo al cierre del ejercicio. Y como se debe registrar??? Veamos:

Sociedades de Producción Rural. Tratamiento fiscal, legal y administrativo.

Las empresas dedicadas exclusivamente a las actividades de agricultura, ganadería, pesca y silvícola, a través de los años han tenido diversos beneficios fiscales por medio de los regímenes que han tributado, por lo cual citare los antes mencionados.

Tratamiento fiscal: Transporte terrestre de pasaje y turístico..

Sin lugar a duda el transporte en nuestro país es un tema de vital importancia, por todo lo que conlleva en materia tributaria, en los últimos años ha sufrido grandes cambios, con las reformas fiscales del año...

Tratamiento fiscal a agricultores, ganaderos, pescadores y actividades silvícolas.

Las personas físicas y morales en este régimen no pagan el impuesto sobre la renta por los ingresos provenientes de dichas actividades hasta por un monto de...

El tratamiento fiscal para las donaciones en nuestra legislación resulta muy atractivo.

Ya que en términos generales cuando estas donaciones se realizan dentro de un mismo núcleo familiar, entre los cónyuges o entre padres e hijo, ya sea como mecanismo ordinario de economía del hogar o se realicen como parte de un proceso de planeación patrimonial, se consideran exentas del Impuesto Sobre La Renta y no son consideradas como actividad gravada para efectos del Impuesto al Valor Agregado.