Gastos Médicos. Deducción personal en Declaración Anual de Personas Físicas.

Gastos Médicos. Deducción personal en

Declaración Anual de Personas Físicas.

¿Qué Conceptos son Deducibles y qué Datos Requiere el CFDI 4.0?

Aun cuando hay una serie de conceptos que pueden considerarse como deducciones personales en la declaración anual de las personas físicas residentes en México, la presente trata exclusivamente sobre la deducción por concepto de gastos médicos.

La Ley del Impuesto Sobre la Renta establece qué deducciones personales podrán considerar las personas físicas al presentar su declaración anual, las cuales son:

• Honorarios médicos.

• Honorarios por servicios dentales. Se incluyen los pagos efectuados a estomatólogos en términos de la “NOM-013- SSA2-2006, para la prevención y control de enfermedades bucales, incluyendo al médico odontólogo, cirujano dentista, Lic. en estomatología, Lic. en odontología, Lic. en cirugía bucal, médico cirujano dentista, cirujano dentista militar y todo profesional de la salud bucal con licenciatura

• Servicios de psicología

• Nutriólogos.

• Gastos hospitalarios.

• Honorarios a enfermeras.

• Gastos estrictamente indispensables efectuados por concepto de compra o alquiler de aparatos para el restablecimiento rehabilitación del paciente.

• Medicinas que se incluyan en la factura (CFDI) que expidan los hospitales. No son deducibles los comprobantes de farmacias.

• Honorarios por análisis, estudios clínicos.

• Prótesis.

• La compra de lentes ópticos graduados para corregir defectos visuales por un monto que no exceda $2,500.00 en el año, el excedente no será deducible.

• Honorarios médicos, dentales o de enfermería, por análisis, estudios clínicos o prótesis, gastos hospitalarios, compra o alquiler de aparatos para el restablecimiento o rehabilitación del paciente, derivado de incapacidades, cuando se cuente con el certificado de incapacidad correspondiente. En el caso de incapacidad temporal, la deducción aplicará cuando esta sea igual o mayor a un 50% de la capacidad normal.

Contribuyente, Cónyuge, Ascendientes o Descendientes

La deducción aplica para los gastos efectuados por el contribuyente para sí, para su cónyuge o para la persona con quien viva en concubinato, para sus ascendientes o descendientes en línea recta, siempre que dichas peonas no perciban durante al año ingreso en cantidad igual o superior al equivalente del valor de la UMA elevado al año ($35,101.08 pesos mexicanos para 2022)

Para que sean deducibles, los gastos deberán cumplir con los siguientes requisitos:

2. Las erogaciones por gastos médicos deben pagarse mediante cheque nominativo del contribuyente, transferencia electrónica de fondos desde cuentas del contribuyente, o mediante tarjeta de crédito, de débito o de servicios.

Es muy importante que el contribuyente revise su comprobante y verifique el método de pago que se manifiesta en el comprobante. Los pagos cubiertos en efectivo no son deducibles. Cabe mencionar que las autoridades fiscales pueden liberar de la obligación de pagar mediante cheque, transferencia, tarjeta de crédito, débito o servicios, cuando las mismas se efectúen en poblaciones o zonas rurales sin servicios financieros.

3. Para hacer efectiva la deducción en la declaración anual se debe contar con el comprobante fiscal o CFDI que reúna requisitos fiscales, incluidos los que debe proporcionar el receptor que se enumeran más adelante.

4. En el caso de los lentes, en el comprobante se deben describir las características de los lentes graduados o contar con el diagnóstico del oftalmólogo u optometrista.

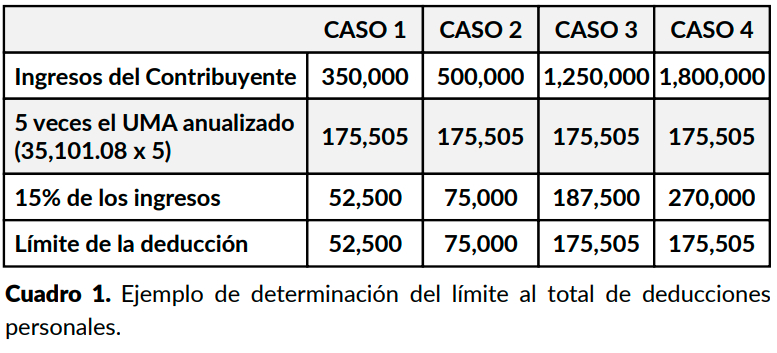

Límite a las Deducciones Personales

El último párrafo del artículo 151 establece que el total de las deducciones personales del contribuyente no podrá exceder de la cantidad que resulte menor entre 5 veces el valor anual del UMA, o el 15% del total de ingresos del contribuyente, incluyendo aquellos por los que no se pague el impuesto. Por ejemplo:

Datos del Receptor en el CFDI 4.0

Aún cuando la emisión del CFDI 4.0 inicia a partir de 2023, se ha recomendado iniciar la expedición del CFDI versión 4.0 a la brevedad posible, para evitar contratiempos que podrían complicar el proceso de facturación, además permitirá que los receptores se acostumbren a los nuevos datos requeridos.

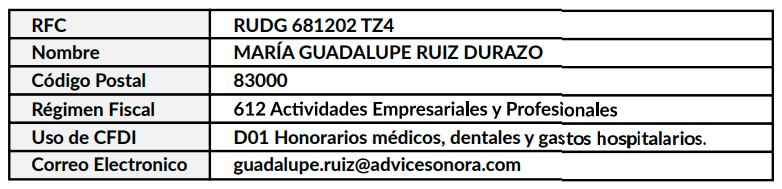

En el caso de comprobantes por concepto de gastos médicos, el receptor deberá proporcionar los siguientes datos:

1. Registro Federal de Contribuyentes.

2. Nombre completo, que debe coincidir exactamente con el registrado ante el RFC, respetando espacios y signos de puntuación.

3. El código postal del domicilio fiscal del receptor.

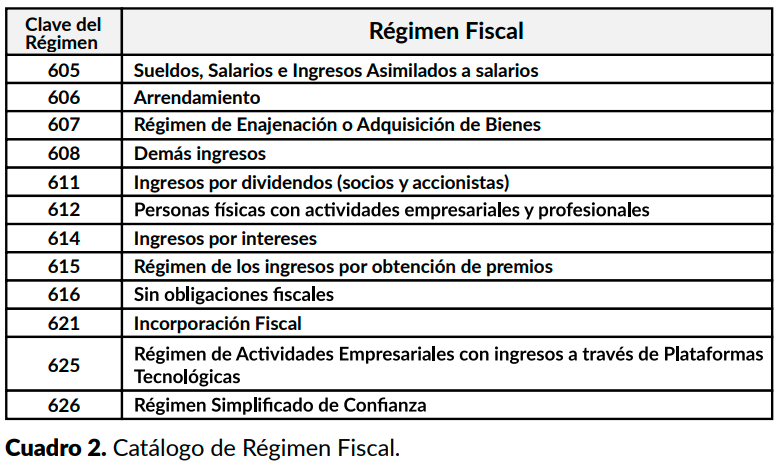

4. El régimen fiscal del receptor registrado ante el RFC, que podría ser uno de los datos más complicado para el contribuyente. Este no es un requisito establecido en el Código Fiscal de la Federación, pero se establece a través del Anexo 20 de la Resolución Miscelánea Fiscal para 2022 y el SAT, en sus respuestas a preguntas frecuentes, ha dicho que únicamente se podrá emitir factura electrónica si el receptor proporciona su régimen fiscal.

5. Uso que se dará al CFDI: D01 Honorarios médicos, dentales y gastos hospitalarios.

6. Correo electrónico del receptor. Este dato es opcional, pero se recomienda proporcionarlo para que el emisor envíe al receptor el comprobante fiscal.

No es recomendable y las autoridades así lo han manifestado reiteradamente, que los contribuyentes proporcionen su constancia de situación fiscal, que es el documento fuente que contiene los datos de identificación del contribuyente requeridos, sino solo los datos necesarios.

Conclusión

Es importante conocer los conceptos deducibles, los requisitos establecidos para la deducción de gastos médicos, así como los datos necesarios para obtener el comprobante fiscal; todo esto con la finalidad de disminuirlos de la base del impuesto en la declaración anual y reducir el impuesto a cargo o quizá, determinar un saldo a favor.

Bibliografía:

Ley del Impuesto sobre la Renta, artículo 151, fracción I y último párrafo.

Reglamento de la Ley del Impuesto sobre la Renta, artículo 264.

Resolución Miscelánea Fiscal para 2022. Regla 3.17.10 Deducción por servicios dentales.

NOM-013-SSA2-2006

INEGI, Comunicado de prensa núm. 10/22 del 7 de enero de 2022. Comunicado. Unidad de Medida y Actualización

(inegi.org.mx)

C_RegimenFiscal (Catálogo de Régimen Fiscal)

c_UsoCFDI (Catálogo del uso que dará al CFDI el receptor)

Catálogo de métodos de pago Catálogo de métodos de pago. | Servicio de Administración Tributaria | Gobierno | gob.mx (www.gob.mx)

Por cortesía de: