Deducciones de anticipos a remanente en el Régimen Simplificado de Confianza (RESICO).

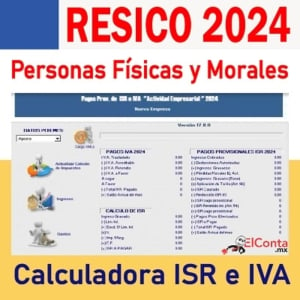

Régimen Simplificado de Confianza

Régimen Simplificado de Confianza

(RESICO)

Para personas morales, respeta los principios de proporcionalidad y equidad tributaria al no permitir la deducción de los anticipos a remanente que las sociedades civiles otorgan a sus socios.

Lic. y MI. Hernansol Hernández Cárdenas

• Socio fundador del corporativo jurídico Alfis Consultores,

• h.hernandez@alfis.mx

Introducción

En este artículo se analizará la sentencia emitida por la Segunda Sala de la Suprema Corte de Justicia de la Nación al resolver el amparo en revisión 462/2023, en donde se avocó al estudio e interpretación de los artículos 206, primer párrafo y 208 de la Ley del Impuesto Sobre la Renta vigente a partir del uno de enero de dos mil veintidós, relativos al RESICO de personas morales.

Lo anterior, ya que fijó un criterio de importancia y trascendencia en el ámbito fiscal nacional al determinar que dichos numerales no vulneran los principios de equidad y proporcionalidad tributaria contenidos en el artículo 31, fracción IV de la Constitución Política de los Estados Unidos Mexicanos.

Desarrollo

1. Equidad Tributaria.

En el presente artículo y, a efectos de dar claridad sobre el tema, conviene destacar que el estudio aquí efectuado versa sobre la supresión de la deducción de los anticipos a remanentes para las sociedades civiles sujetas al RESICO, regulada para los sujetos del régimen general en el artículo 25, fracción IX de la Ley del Impuesto sobre la Renta, que prevé que los contribuyentes podrán efectuar a manera de deducción, los anticipos y los rendimientos que paguen las sociedades cooperativas de producción, así como los anticipos que entreguen las sociedades y asociaciones civiles a sus miembros, cuando los distribuyan en los términos de la fracción II, del numeral 94 de dicha ley.

Misma supresión que es observable en los artículos 206, primer párrafo, en relación con el artículo 208 de la Ley del Impuesto Sobre la Renta, contenidos dentro del Capítulo XII, del Título VII.

Ahora bien, resulta necesario mencionar que la Suprema Corte de Justicia de la Nación ha fijado una importante doctrina en torno al principio de equidad tributaria, en donde a través de diversas sentencias ha estimado que dicho principio radica en que las disposiciones tributarias deben tratar de manera igual a quienes se encuentren en una situación idéntica y de manera desigual a los sujetos del gravamen que se ubiquen en una situación diversa, implicando, además, que para poder cumplir con este principio el legislador no solo está facultado sino que tiene la obligación de crear categorías o clasificaciones de contribuyentes, a condición de que éstas no sean caprichosas, arbitrarias, o creadas para hostilizar a determinadas clases o a un universo de causantes, y que pueden responder a finalidades económicas o sociales, razones de política fiscal o incluso extrafiscales.

De igual manera, con base en las tesis jurisprudenciales P./J. 41/97, registro digital 198403 y P./J. 24/2000, registro digital 192290, estableció la existencia de ciertos elementos objetivos que permiten delimitar el principio de equidad tributaria, observemos:

a. No toda desigualdad de trato por la ley supone una violación al artículo 31, fracción IV, de la Constitución Política de los Estados Unidos Mexicanos, sino que dicha violación se configura únicamente si aquella desigualdad produce distinción entre situaciones tributarias que pueden considerarse iguales sin que exista para ello una justificación objetiva y razonable;

b. A iguales supuestos de hecho deben corresponder idénticas consecuencias jurídicas;

c. No se prohíbe al legislador contemplar la desigualdad de trato, sino solo en los casos en que resulta artificiosa o injustificada la distinción; y

d. Para que la diferenciación tributaria sea acorde con el principio de igualdad, las consecuencias jurídicas que resultan de la ley deben ser adecuadas y proporcionadas, para conseguir el trato equitativo, de manera que la relación entre la medida adoptada, el resultado que produce y el fin pretendido por el legislador, superen un juicio de equilibrio en sede constitucional.”

En mérito de lo anterior, la Segunda Sala de la Suprema Corte de Justicia de la Nación reconoce que las sociedades civiles que tributan conforme al régimen simplificado de confianza para personas morales ya no están en posibilidad de deducir los anticipos de remanentes que entreguen a sus miembros (socios); sin embargo establece que ello obedece a que en ejercicio de la libertad de configuración de las leyes, el Legislador Ordinario previó la creación de un régimen, cuyos sujetos estén en posibilidades de incrementar sus niveles de inversión, impulsar su competitividad, así como de facilitar su inserción como proveedores de las cadenas productivas, propiciando así un círculo virtuoso de activación económica.

Menciona la SCJN que, para ello, el legislador previó una serie de beneficios propios para esos contribuyentes, por tanto, el hecho de que el Poder Legislativo suprimiera para el régimen simplificado de confianza para personas morales -no así para el régimen general-, la posibilidad de deducir los anticipos a remanente que las sociedades civiles otorguen a sus socios no puede considerarse que vulnere el principio de equidad tributaria.

Lo anterior, como lo menciona dicho Máximo Tribunal, ya que no toda desigualdad de trato por la ley supone una violación al artículo 31, fracción IV, de la Constitución Política de los Estados Unidos Mexicanos, por tanto, tomando en cuenta que los beneficios que las normas generales le otorgaron al régimen simplificado de confianza para personas morales no están previstos para el régimen general, basado, desde luego, como parámetro de comparación propuesto, generan un trato diferenciado que permite establecer elementos diferentes para unos y para otros. Por ende, es válido inferir que la supresión de la deducibilidad que se alega está jurídicamente justificada.

Análisis e interpretación que dio origen a la siguiente jurisprudencia:

Registro digital: 2028337

Tesis: 2a./J. 12/2024 (11a.)

RÉGIMEN SIMPLIFICADO DE CONFIANZA PARA PERSONAS MORALES EN EL IMPUESTO SOBRE LA RENTA. LOS ARTÍCULOS 206, PRIMER PÁRRAFO Y 208 DE LA LEY DEL IMPUESTO RELATIVO, AL NO PERMITIR LA DEDUCCIÓN DE LOS ANTICIPOS A REMANENTE QUE LAS SOCIEDADES CIVILES OTORGUEN A SUS SOCIOS, NO TRANSGREDEN EL PRINCIPIO DE EQUIDAD TRIBUTARIA (LEGISLACIÓN VIGENTE A PARTIR DEL 1 DE ENERO DE 2022).

Hechos: Una sociedad civil promovió juicio de amparo indirecto en el que planteó la inconstitucionalidad de los preceptos señalados, al considerar que su texto restringe de manera injustificada la posibilidad de realizar ciertas deducciones en el régimen simplificado de confianza (RESICO), lo cual repercute de manera negativa en su patrimonio por incrementar indebidamente su carga impositiva.

Criterio jurídico: La Segunda Sala de la Suprema Corte de Justicia de la Nación determina que los artículos 206, primer párrafo y 208 de la Ley del Impuesto sobre la Renta, al no permitir la deducción de los anticipos a remanente que las sociedades civiles otorguen a sus socios cuando los distribuyen en términos de la fracción II del artículo 94 del citado ordenamiento, no transgreden el principio de equidad tributaria.

Justificación: El régimen simplificado de confianza para personas morales en el impuesto sobre la renta, prevé una serie de beneficios tales como permitir que la acumulación de los ingresos y deducción de las erogaciones ocurra hasta que éstos efectivamente se perciban y se paguen (flujo de efectivo); dejar de realizar las declaraciones provisionales mediante el uso del coeficiente de utilidad obtenido de su declaración anual del ejercicio fiscal anterior; y un esquema de deducción de inversiones a menor plazo que podrán aplicar las personas morales que cumplan con sus obligaciones bajo este nuevo régimen, precisando que la referida deducción de inversiones se determinará mediante la aplicación del porcentaje que corresponda (menor al régimen general), dependiendo el tipo de bien y sobre el monto original de la inversión.

Así, el hecho de que el Poder Legislativo suprimiera para el régimen simplificado de confianza para personas morales –no así para el régimen general–, la posibilidad de deducir los anticipos a remanente que las sociedades civiles otorguen a sus socios, no puede considerarse contrario al principio de equidad tributaria, en tanto los beneficios contemplados en dicho régimen simplificado justifican la diferencia de trato en relación con las personas morales del régimen general, máxime que el legislador está facultado para modificar las condiciones de procedencia de las deducciones fiscales en materia de impuesto sobre la renta.

Amparo en revisión 462/2023. Martínez Hernández Abogados, S.C. 4 de octubre de 2023. Unanimidad de cuatro votos de los Ministros Yasmín Esquivel Mossa, Loretta Ortiz Ahlf, Javier Laynez Potisek y Luis María Aguilar Morales. Ausente: Alberto Pérez Dayán. Ponente: Yasmín Esquivel Mossa. Secretario: Luis Enrique García de la Mora. Tesis de jurisprudencia 12/2024 (11a.). Aprobada por la Segunda Sala de este Alto Tribunal, en sesión privada de catorce de febrero de dos mil veinticuatro.

2. Proporcionalidad Tributaria.

Respecto al principio de equidad tributaria, la SCJN destacó que también existe una amplia doctrina respecto a su interpretación, por lo que recordó que dicho principio radica en que los sujetos pasivos deben contribuir al gasto público en función de su respectiva capacidad contributiva, debiendo aportar una parte adecuada de sus ingresos, utilidades, rendimientos, o la manifestación de riqueza gravada.

Argumentó al definir que para que un gravamen sea proporcional, debe existir congruencia entre el impuesto creado por el Estado y la capacidad contributiva de los causantes, en la medida en que debe pagar más quien tenga una mayor capacidad contributiva y menos el que la tenga en menor proporción.

Argumentó al definir que para que un gravamen sea proporcional, debe existir congruencia entre el impuesto creado por el Estado y la capacidad contributiva de los causantes, en la medida en que debe pagar más quien tenga una mayor capacidad contributiva y menos el que la tenga en menor proporción.

Ahora, conforme a la ejecutoria en estudio, la SCJN estimó que el hecho de ya no permitir que las sociedades civiles deduzcan los anticipos de remanentes que las sociedades civiles entregan a sus socios no vulneran el principio de proporcionalidad tributaria. Ya que dicha supresión, encuentra plena justificación a la luz de los beneficios que se conceden al nuevo régimen simplificado de confianza, pues todos los elementos que se tomaron en cuenta como fines extrafiscales generaron beneficios que el régimen general no posee.

Aunado, a que nuestro Alto Tribunal considera que los anticipos que entregan las sociedades y asociaciones civiles a sus miembros no pueden considerarse propiamente una deducción estructural en el contexto del régimen simplificado de confianza para personas morales, porque al contener diversos beneficios que el régimen general no tiene, y tomando en cuenta que para tributar en aquél se exige un límite máximo de ingresos obtenidos en el ejercicio fiscal inmediato anterior (treinta y cinco millones de pesos) y ciertas características en las personas morales a las cuales se dirige, tales circunstancias impiden apreciar dichos anticipos como un instituto sustractivo que permita cuantificar en su exacta dimensión el hecho imponible, de manera que no puede ser considerado un elemento necesario para atender los postulados del principio de proporcionalidad tributaria.

Por tanto, si la graduación de la capacidad contributiva en dicho régimen especial es distinta a la que opera en el régimen general, ello significa que en el RESICO para personas morales sólo son admisibles como deducción aquellos conceptos que expresamente establezca el legislador en ejercicio de su facultad de libre configuración del sistema tributario.

Por tanto concluye la SCJN que, el hecho de ya no permitir que las sociedades civiles deduzcan los anticipos de remanentes que las sociedades civiles entregan a sus socios, como lo venían realizando antes de la creación del nuevo régimen simplificado de confianza, no vulnera el principio de proporcionalidad tributaria, pues por un lado, se consideraron fines extrafiscales que dieron origen a nuevos beneficios sólo para el régimen de que se trata y, por otro, dicho concepto no constituye una deducción estructural para efectos del RESICO para personas morales en el impuesto sobre la renta.

Análisis e interpretación que dio origen a la siguiente jurisprudencia:

Registro digital: 2028338

Tesis: 2a./J. 13/2024 (11a.)

RÉGIMEN SIMPLIFICADO DE CONFIANZA PARA PERSONAS MORALES EN EL IMPUESTO SOBRE LA RENTA. LOS ARTÍCULOS 206, PRIMER PÁRRAFO Y 208 DE LA LEY DEL IMPUESTO RELATIVO, AL NO PERMITIR LA DEDUCCIÓN DE LOS ANTICIPOS A REMANENTE QUE LAS SOCIEDADES CIVILES OTORGUEN A SUS SOCIOS, NO TRANSGREDEN EL PRINCIPIO DE PROPORCIONALIDAD TRIBUTARIA (LEGISLACIÓN VIGENTE A PARTIR DEL 1 DE ENERO DE 2022).

Hechos: Una sociedad civil promovió juicio de amparo indirecto en el que planteó la inconstitucionalidad de los preceptos señalados, al considerar que su texto restringe de manera injustificada la posibilidad de realizar ciertas deducciones en el régimen simplificado de confianza (RESICO), lo cual repercute de manera negativa en su patrimonio por incrementar indebidamente su carga impositiva.

Criterio jurídico: La Segunda Sala de la Suprema Corte de Justicia de la Nación determina que los artículos 206, primer párrafo y 208 de la Ley del Impuesto sobre la Renta, no transgreden el principio de proporcionalidad tributaria al no permitir la deducción de los anticipos a remanente que las sociedades civiles otorguen a sus socios cuando los distribuyen en términos de la fracción II del artículo 94 del citado ordenamiento.

Justificación: Las deducciones identificadas como “estructurales” son institutos sustractivos que, al operar desde el interior del tributo, contribuyen a la exacta definición y cuantificación del presupuesto de hecho, de la base imponible, del tipo de gravamen o de la cuota tributaria.

Pueden afectar a la riqueza o al sujeto gravado, con base en consideraciones que obedecen fundamentalmente a la aptitud de contribuir para sufragar los gastos públicos, o a la propia condición del sujeto y, por otro lado, no excluyen la posibilidad de asumir finalidades extrafiscales con carácter secundario. Así, los anticipos de remanentes que las sociedades civiles entregan a sus socios no pueden considerarse una deducción de carácter estructural en el contexto del régimen simplificado de confianza para personas morales, porque al contener diversos beneficios que el régimen general no tiene –tomando en cuenta que para tributar en aquél se exige un límite máximo de ingresos obtenidos en el ejercicio fiscal inmediato anterior (treinta y cinco millones de pesos) y ciertas características en las personas morales a las cuales se dirige–, tales circunstancias impiden apreciar dichos anticipos como un instituto sustractivo que permita cuantificar en su exacta dimensión el hecho imponible, de manera que no puede ser considerado un elemento necesario para atender los postulados del principio de proporcionalidad tributaria.

En ese sentido, si la graduación de la capacidad contributiva en dicho régimen especial es distinta a la que opera en el régimen general, ello significa que en el RESICO para personas morales sólo son admisibles como deducción aquellos conceptos que expresamente establezca el legislador en ejercicio de su facultad de libre configuración del sistema tributario.

Amparo en revisión 462/2023. Martínez Hernández Abogados, S.C. 4 de octubre de 2023. Unanimidad de cuatro votos de los Ministros Yasmín Esquivel Mossa, Loretta Ortiz Ahlf, Javier Laynez Potisek y Luis María Aguilar Morales. Ausente: Alberto Pérez Dayán. Ponente: Yasmín Esquivel Mossa. Secretario: Luis Enrique García de la Mora. Tesis de jurisprudencia 13/2024 (11a.). Aprobada por la Segunda Sala de este Alto Tribunal, en sesión privada de catorce de febrero de dos mil veinticuatro.

Conclusión

A la luz de los principios de equidad y proporcionalidad tributaria, es constitucionalmente valido que las sociedades civiles sujetas al régimen simplificado de confianza no puedan deducir los anticipos a remanentes que distribuyen a sus socios, pues dichos contribuyentes se encuentran en una especial situación en donde gozan de diversos beneficios que aquellos que tributan bajo el régimen general no poseen y, por ende, el trato diferenciado es justificado.

Aunado a que, por esa misma razón, el hecho de que no puedan efectuar la deducción mencionada en nada afecta a su real capacidad contributiva, pues al ser un régimen especial la capacidad contributiva no puede ser comparada con la que opera en el régimen general, por ende, solo son admisibles como deducciones aquellas que expresamente están contempladas para dicho régimen simplificado de confianza.