Beneficiario Controlador en Materia Fiscal. Y los fideicomisos….

El Beneficiario Controlador.

El Beneficiario Controlador.

En el Código Fiscal de la Federación (C.F.F.)

LCP. Francisco Javier Hernández Acevedo

Colaborador en Kreston BSG La Paz.

Miembro del Comité Fiscal de IMCPBCS.

Antes de entrar de lleno al tema de Beneficiario Controlador regulado por el Código Fiscal de la Federación (CFF) en sus artículos ART.32-B-TER, ART.32-B-QUATER y ART.32-B-QUINQUIES, debemos detenernos y dar un vistazo a sus antecedentes.

Antes de entrar de lleno al tema de Beneficiario Controlador regulado por el Código Fiscal de la Federación (CFF) en sus artículos ART.32-B-TER, ART.32-B-QUATER y ART.32-B-QUINQUIES, debemos detenernos y dar un vistazo a sus antecedentes.

Este término antes de ser obligación en materia fiscal, ya estaba considerado como un análisis de estudio y obligatoriedad de la siguiente manera;

- El Grupo de Acción Financiera Internacional (GAFI) tiene considerado este término dentro de sus cuarenta recomendaciones en la recomendación número 24 el apartado E.- Transparencia y titularidad real de las personas jurídicas; “Beneficiario Real.”

- La Ley Federal para la Prevención e Identificación de Operaciones con Recursos de Procedencia Ilícita (LFPIORPI) artículo.3 fracción III; “Beneficiario Controlador.”

- La Regulación de la Normatividad Bancaria artículo 115 de la Ley de Instituciones de Crédito y artículo 226 Bis de la Ley del Mercado de Valores: “Propietario Real.”

Las similitudes de los antecedentes antes mencionados tienen por objetivo lograr identificar a la personas o grupo de personas que sean los beneficiarios finales de los supuestos en los que caigan según el caso en el que se encuentren.

Ahora bien, la autoridad en materia fiscal a partir del 1º. De enero de 2022 adicionan artículos CFF en donde nace la obligación para las Personas Morales, Fiduciarias, Fideicomitentes o Fideicomisarios en caso de Fideicomisos y Contratantes o integrantes, en el caso de cualquier otra figura jurídica, así como los notarios, corredores y cualquier persona que intervenga en la formación o celebración de los contratos o actos jurídicos que den lugar a la constitución de dichas personas o celebración de fideicomisos y Entidades Financieras y los integrantes del sistema financiero para fines de la LIRS, de obtener y conservar como parte de la contabilidad la identificación del Beneficiario Controlador, siendo esta una información requerible por la autoridad fiscal.

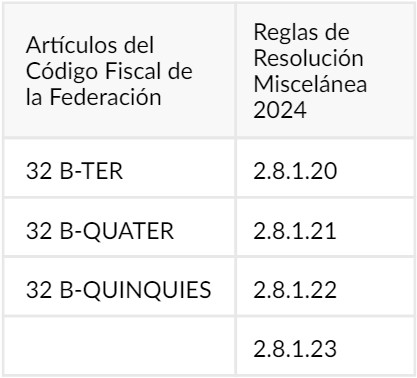

Su fundamento legal lo podemos encontrar en los siguientes artículos del C.F.F. y Reglas de Resolución Miscelánea 2024:

Entonces, ¿Qué es un Beneficiario Controlados en Materia Fiscal?

El CFF en su artículo 32 B-QUATER lo define de la siguiente manera: Para efectos de este Código se entenderá por beneficiario controlador a la persona física o grupo de personas físicas que:

I. Directamente o por medio de otra u otras o de cualquier acto jurídico, obtiene u obtienen el beneficio derivado de su participación en una persona moral, un fideicomiso o cualquier otra figura jurídica, así como de cualquier otro acto jurídico, o es quien o quienes en última instancia ejerce o ejercen los derechos de uso, goce, disfrute, aprovechamiento o disposición de un bien o servicio o en cuyo nombre se realiza una transacción, aun y cuando lo haga o hagan de forma contingente.

II. Directa, indirectamente o de forma contingente, ejerzan el control de la persona moral, fideicomiso o cualquier otra figura jurídica.

III. Se entiende que una persona física o grupo de personas físicas ejerce el control cuando, a través de la titularidad de valores, por contrato o por cualquier otro acto jurídico, puede o pueden:

A. Imponer, directa o indirectamente, decisiones en las asambleas generales de accionistas, socios u órganos equivalentes, o nombrar o destituir a la mayoría de los consejeros, administradores o sus equivalentes.

B. Mantener la titularidad de los derechos que permitan, directa o indirectamente, ejercer el voto respecto de más del 15% del capital social o bien.

C. Dirigir, directa o indirectamente, la administración, la estrategia o las principales políticas de la persona moral, fideicomiso o cualquier otra figura jurídica.

En los casos de Beneficiario Controlador en Fideicomisos:

- Tratándose de fideicomisos, se considerarán beneficiarios controladores el fideicomitente o fideicomitentes, el fiduciario, el fideicomisario o fideicomisarios, así como cualquier otra persona involucrada y que ejerza, en última instancia, el control efectivo en el contrato, aún de forma contingente. El Servicio de Administración Tributaria podrá emitir reglas de carácter general para la aplicación de este artículo.

Hasta este punto ya sabemos los antecedentes, entrada en vigor, sujetos obligados y el significado de Beneficiario Controlador; ¿Qué sigue?, ¿cómo se logra hacer su identificación? Y ¿Qué información se tiene que integrar?

Las respuestas a estas preguntas las encontramos en las Reglas de Resolución Miscelanea que nos marca la pauta de cómo identificar y que información debemos integrar.

- La Regla 2.8.1.21. 2024- nos dice los mecanismos para identificar, obtener y conservar la información actualizada sobre el beneficiario controlador. Donde se deberán implementar procedimientos de control internos debidamente documentados. Estos procedimientos serán todos aquellos que sean razonables y necesarios para obtener y conservar la información sobre la identificación de los beneficiarios controladores y se considerarán parte de la contabilidad que el SAT podrá requerir.

- La Regla 2.8.1.20. 2024- indica los criterios para la determinación de la condición de beneficiario controlador de las personas morales.

- La Regla 2.8.1.22. 2024- nos enlista la información que mantendrán las personas morales, las fiduciarias, los fideicomitentes o fideicomisarios, en el caso de fideicomisos, así como las partes contratantes o integrantes, en el caso de cualquier otra figura jurídica sobre sus beneficiarios controladores.

- La Regla 2.8.1.23. 2024- nos indica la información que mantendrán los notarios, corredores y cualquier otra persona sobre beneficiarios controladores.

Ahora bien, ¿Qué pasa sino cumplimos con la obligación de identificar al Beneficiario Controlador?

El artículo 84-M y 84-N nos indican las infracciones y multas relacionadas con Beneficiarios Controlador, quedado como siguen:

- No obtener, no conservar o no presentar la información de los beneficiarios controladores:

- De $1,500,000 a $2,000,000 por cada beneficiario controlador que forme parte de la persona moral, fideicomiso o figura jurídica de que se trate.

- No mantener actualizada la información relativa a los beneficiarios controladores:

- De $800,000 a $1,000,000 por cada beneficiario controlador que forme parte de la persona moral, fideicomiso o figura jurídica de que se trate.

- Presentar la información de los beneficiarios controladores de forma incompleta, inexacta, con errores o en forma distinta a lo señalado en las disposiciones aplicables:

- De $500,000 a $800,000 por cada beneficiario controlador que forme parte de la persona moral, fideicomiso o figura jurídica de que se trate.

Por último y dando por terminado el desarrollo del tema podemos concluir que nos encontramos ante una carga fiscal más por parte de la autoridad fiscal, en la que obliga prácticamente a todas las Personas Morales a incorporar como parte de su contabilidad la información del beneficiario controlador y que en caso de no cumplir se tiene la contingencia de hacerse acreedor a multas.

Nos corresponde a nosotros como contadores, asesores y/o fiscalistas, hacer labor de conciencia y convencimiento con nuestros clientes que se trata de una obligación que si bien no tiene periodos de presentación, en caso de ser requerida y no contar con ella; estarías en una situación de un costo financiero.

En el supuesto en el que se cumpla con la integración del expediente del Beneficiario Controlador, la autoridad (SAT) en este sentido si así fuese el caso, cuenta con diferentes medios que Coadyuvarán para corroborar la exactitud y veracidad de la información que sea proporcionada, como los que se mencionan a continuación:

Los registros públicos de la CD. De México y en los estados de la república.

- La UIF de la SHCP.

- Comisión Nacional de Seguros y Fianzas.

- Comisión Nacional Bancaria y de Valores.

- Comisión Nacional del Sistema de Ahorro para el Retiro.

Descargar Revista #107 Contaduría del Noroeste:

Descargar Revista #107 Contaduría del Noroeste: