Acreditamiento del IVA y la correcta fecha de emisión del CFDI.

Fecha de emisión de la factura electrónica al acreditarse el IVA

Fecha de emisión de la factura electrónica al acreditarse el IVA

CPC Gonzalo Cabanillas Cedano

• Socio de Contabilidad e Impuestos en Franco Cabanillas Consultores, S.C.

• Maestro del Instituto de Especialización para Ejecutivos, S.C.

Recientemente el Tribunal Federal de Justicia Administrativa resolvió contradicción de sentencias cuyo resolutivo formo Jurisprudencia, lo cual implica el atacamiento de sus tribunales de dicho criterio, por lo que me parece interesante el análisis de dicha sentencia el cual desarrolla un argumento en relación con la fecha de emisión de la factura electrónica que ampara el acreditamiento de Impuesto al Valor Agregado (IVA) en la mecánica de la determinación de dicho impuesto.

La jurisprudencia es la numero IXJ-SS-72 y se publicó en la revista del TFJA del mes de septiembre de 2023. Se transcribe la misma a continuación.

DEVOLUCIÓN DEL IMPUESTO AL VALOR AGREGADO.- LOS COMPROBANTES FISCALES DE INGRESOS DEBEN CUMPLIR CON LOS REQUISITOS QUE REFIEREN LOS ARTÍCULOS 29 Y 29-A DEL CÓDIGO FISCAL DE LA FEDERACIÓN (LEGISLACIONES VIGENTES EN 2016, 2017 y 2018).-

El artículo 5o. de la Ley del Impuesto al Valor Agregado no dispone expresamente que los comprobantes fiscales de ingresos en donde conste que el impuesto al valor agregado fue trasladado expresamente y por separado por el contribuyente deban ser emitidos en el periodo en el que se obtuvieron; sin embargo, para reconocer el derecho de un saldo a favor de acuerdo con la mecánica del acreditamiento del impuesto al valor agregado, la autoridad administrativa debe atender lo dispuesto en los artículos 1o., 2o.-A, 5o.-D, 32, fracción III de la Ley del Impuesto al Valor Agregado en relación con los numerales 29, 29-A, fracción IV del Código Fiscal de la Federación, y 39 de su Reglamento, esto es, verificar que los comprobantes fiscales cumplan, entre otros requisitos, el que hayan sido expedidos en el periodo en que se realizó la operación, además de que, se debe sujetar a la época o tiempo de pago del impuesto para que sean considerados como los medios de convicción mediante los cuales se pretenda acreditar el impuesto al valor agregado.

En ese orden de ideas, si el comprobante fiscal de ingreso no cumple con lo antes referido resulta inconcuso que la autoridad válidamente podrá negar la devolución de saldo a favor por concepto del impuesto al valor agregado, pues no puede ser utilizado como medio para sustentar el acreditamiento y por consiguiente a la devolución, por esa razón no resulta factible dejar a discreción del contribuyente la fecha de expedición del referido comprobante.

Como se observa en la sentencia, la sala superior del tribunal interpreto que para estar en condiciones de que se configure un saldo a favor de IVA y por tanto este sea factible para solicitarse en devolución, el contribuyente debe de hacerse del Comprobante Fiscal Digital por Internet y este “haya sido expedido en el periodo en que se realizó la operación”, aun cuando la propia ley de IVA no señala tal cual dicha situación.

¿Cómo llego la Sala Superior del Tribunal a Dicho Criterio?

En el engrose relacionado con la tesis, el propio tribunal señala que su interpretación de la Ley de IVA la hizo desde un punto de vista armónico y sistemático de la propia ley, refiriendo incluso que no es necesario la interpretación estricta de la norma jurídica toda vez que la Corte de nuestro país ya ha señalado que no existe impedimento alguno en acudir a formas de interpretación diferentes para el caso de estudio.

“…que a efecto de determinar cuál es el criterio que debe prevalecer respecto al punto de contradicción denunciado, este Pleno realizará una interpretación armónica y sistemática de las disposiciones de la Ley del Impuesto al Valor Agregado”

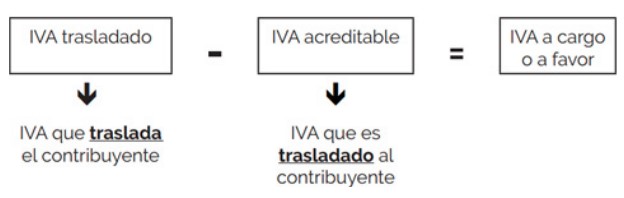

El tribunal inicia su análisis estudiando la mecánica de las figuras de traslado y acreditamiento del IVA, señalando que “el impuesto trasladado no es más que el impuesto que carga el contribuyente de forma expresa y por separado a las personas que adquieran los bienes, los usen o gocen temporalmente, o reciban los servicios y; por otro, el impuesto acreditable es aquel impuesto que el contribuyente paga al adquirir un bien, recibir un servicio, usar temporalmente un bien o importar bienes y/o servicios”, llegando incluso en esta primera idea expuesta por el tribunal a elaborar la siguiente imagen del procedimiento:

Por tanto, de existir en el calculo referido un IVA acreditable mayor al IVA trasladado, se generará un saldo a favor para ese periodo de dicho impuesto, el cual es susceptible de solicitar en devolución.

Ahora bien, sabemos que el IVA es un impuesto indirecto pagado por el consumidor final y este se determina por periodos de un mes, teniendo el carácter de definitivo, por lo que el punto de controversia del pleno del TFJA consistió en “analizar si para efectos de una solicitud de devolución de saldo a favor, el comprobante fiscal que ampara el ingreso por actos o actividades debe ser emitido dentro del mes en que se (sic) aun y cuando no se establece expresamente dicho requisito en las disposiciones aplicables” para el acreditamiento de IVA.

El tribunal refiere en el engrose de la sentencia el fundamento legal de la negativa de la devolución del IVA por parte de las autoridades en los distintos juicios de nulidad de los criterios analizados, siendo todas estas para los textos vigentes en 2016, 2017 y 2018. En la revista se señalan los fundamentos y números de juicios de nulidad los cuales se estudiaron.

Hace referencia a que la Primera Sala de nuestro Máximo Tribunal ya consideró que si bien existe una estrecha relación entre los comprobantes fiscales que cumplen los requisitos fiscales y el derecho a la deducción o a un acreditamiento; ello no conlleva a que se trate de un solo aspecto, sino que existen diferencias al respecto, principalmente, de que los comprobantes fiscales sean usados como medios para efectuar el acreditamiento y como fin, las posibles consecuencias que pudieran tener.

Ahora bien, dentro del análisis de las obligaciones de los contribuyentes en la Ley del IVA, hace referencia al artículo 32 fracción III que dice:

Artículo 32.-

Los obligados al pago de este impuesto y las personas que realicen los actos o actividades a que se refiere el artículo 2o.-A tienen, además de las obligaciones señaladas en otros artículos de esta Ley, las siguientes:

III. Expedir y entregar comprobantes fiscales.

Sobre esta norma la sala superior analiza que, tratándose de la obligación de expedir comprobantes fiscales por los actos o actividades que realicen los contribuyentes de IVA por así disponerlo en su artículo 32, fracción III de su ley, es posible ultimar que los comprobantes fiscales deben revestir las características y requisitos previstos por los artículos 29 y 29-A del Código Fiscal de la Federación.

Al respecto, la sala superior hace referencia a la motivación que tuvo el Legislativo para modificar dicha fracción en su ultima reforma en el año 2013, lo que da fuerza a su argumento de interpretación armónica:

F) COMPROBANTES FISCALES. En concordancia con las modificaciones que se han realizado al Código Fiscal de la Federación en materia de comprobantes fiscales y con las propuestas presentadas en esta Iniciativa en dicha materia, se propone adecuar los artículos 5o., fracción II, 7o., último párrafo, 32, fracciones I, III y V, y 33, así como adicionar un segundo párrafo al artículo 7o. de la Ley del Impuesto al Valor Agregado, a fin de que en ésta simplemente se establezca la obligación a los contribuyentes para expedir comprobantes fiscales, dado que las características y requisitos que deben contener los mismos, quedan regulados en el mencionado Código.

Desarrollo de razonamientos básicos, con base en explicaciones sencillas y diagramas que resumen el contenido de la ley que regula el IVA

Señalando la sala superior en su engrose que “se advierte que el Ejecutivo Federal acorde con las modificaciones que se han realizado al Código Fiscal de la Federación en materia de comprobantes fiscales, consideró necesaria la adecuación de los artículos 5o., fracción II, 7o., último párrafo, 32, fracciones I, III y V, y 33, así como adicionar un segundo párrafo al artículo 7o. de la Ley del Impuesto al Valor Agregado, a fin de que sólo se estableciera la obligación a los contribuyentes para expedir comprobantes fiscales, dado que las características y requisitos que deben contener los mismos, quedan regulados en el Código Fiscal de la Federación”.

De lo anteriormente señalado, la sala superior hace una interpretación sistemática de los artículos 1, 2-A, 4 y 32 fracción III, todos de la Ley del IVA con y llega a la convicción que las personas que actualicen un hecho imponible se encuentran obligadas a la expedición de comprobantes fiscales, los cuales deben cumplir con los requisitos previstos por los artículos 29 y 29-A del Código Fiscal de la Federación, para que puedan constituir los medios de convicción a través de los cuales se pueda efectuar un acreditamiento.

A partir de lo anterior, en el engrose se describe el procedimiento señalado en la fracción IV del artículo 29 del CFF y el 39 de su reglamento, los cuales señalan:

Artículo 29.

Cuando las leyes fiscales establezcan la obligación de expedir comprobantes fiscales… Los contribuyentes a que se refiere el párrafo anterior deberán cumplir con las obligaciones siguientes:

… IV. Remitir al Servicio de Administración Tributaria, antes de su expedición, el comprobante fiscal digital por Internet respectivo a través de los mecanismos digitales que para tal efecto determine dicho órgano desconcentrado mediante reglas de carácter general, con el objeto de que éste proceda a:

- Validar el cumplimiento de los requisitos establecidos en el artículo 29-A de este Código.

- Asignar el folio del comprobante fiscal digital.

- Incorporar el sello digital del Servicio de Administración Tributaria.

Artículo 39.

Para los efectos del artículo 29, segundo párrafo, fracción IV del Código, los contribuyentes deberán remitir al Servicio de Administración Tributaria o al proveedor de certificación de comprobantes fiscales digitales por Internet autorizados por dicho órgano desconcentrado, según sea el caso, el comprobante fiscal digital por Internet, a más tardar dentro de las veinticuatro horas siguientes a que haya tenido lugar la operación, acto o actividad de la que derivó la obligación de expedirlo.

De lo anterior, el tribunal interpreta que el contribuyente obligado a expedir comprobantes fiscales digitales por internet debe llevar a cabo los tres pasos descritos, dentro de las veinticuatro horas siguientes a que se generó la operación, a efecto de que dicho comprobante sea timbrado por el Servicio de Administración Tributaria y así, lo entregue o ponga a disposición de sus clientes el archivo electrónico del comprobante fiscal digital por internet, a través de los medios electrónicos que disponga el referido órgano desconcentrado.

Y continua en su análisis que el contribuyente obligado al pago del IVA por los actos o actividades gravadas por la Ley de la materia, se encuentra obligado a expedir el comprobante fiscal en el momento en el que percibe un ingreso, en el cual se observe que se trasladó el impuesto al valor agregado a las personas que adquieran los bienes, los usen o gocen temporalmente, o reciban los servicios, de forma expresa y por separado.

Por lo anteriormente expuesto llega a la conclusión que tomando en cuenta que el impuesto al valor agregado es una contribución que se calcula de manera mensual por así disponerlo en el artículo 5o.-D de la Ley del Impuesto al Valor Agregado, es viable considerar que el comprobante fiscal por medio del cual se pretenda acreditar el IVA debe ser expedido dentro del mes en el que se realiza la operación, siendo que el entero del mismo se realiza por las actividades que se llevan a cabo en el mes por el que se efectúa el pago a más tardar el día 17 del mes siguiente al que corresponda el pago, aunado a que como previamente se analizó, la obligación de expedir comprobantes fiscales digitales por internet nace en el momento en que se realiza la operación.

También la sala superior analiza la regla miscelánea 2.7.1.24 vigente en 2016 y 2017 la cual señala que en sus operaciones con el público en general podrán emitir sus comprobantes hasta en 72 horas después de sus operaciones con el público en general.

Su servidor considera respecto a lo señalado en esa regla que el análisis de la sala superior no tiene sentido, ya que las operaciones y comprobantes con el público en general no terminan por utilizarse al determinar el IVA acreditable del periodo, son importantes para determinar el IVA trasladado del contribuyente emisor del comprobante, más no del receptor de un comprobante, que no lo tienen, por que estos se emiten al público en general.

Continua en el engrose el análisis de la sala superior respecto del cálculo mensual de la contribución por así disponerlo en el artículo 5o.-D de la LIVA, y señala el tribunal que es viable considerar que el comprobante fiscal por medio del cual se pretenda acreditar el impuesto al valor agregado debe ser expedido dentro del mes en el que se realiza la operación, siendo que el entero del mismo se realiza por las actividades que se llevan a cabo en el mes por el que se efectúa el pago a más tardar el día 17 del mes siguiente al que corresponda el pago.

En un punto de su engrose también hace referencia a lo siguiente, “como sucedió en los juicios contenciosos administrativos, origen de las sentencias que contienen los criterios jurídicos discrepantes, si la actora en su solicitud de devolución de saldo a favor pretendió acreditar el impuesto al valor agregado con un comprobante fiscal de ingresos expedido con posterioridad (tres años o más), dicho comprobante fiscal no puede considerarse como un medio de convicción por el cual se efectúe el acreditamiento del impuesto al valor agregado en el que sustenta el saldo a favor, puesto que no cumple los requisitos para que sea considerado como tal”.

Es importante resaltar lo anterior, ya que señala que los comprobantes fueron emitidos hasta tres o mas años, sin embargo su servidor ignora por no señalarse en el engrose, si fue así en todos los juicios que se estudiaron, pero igual, lo anterior se vuelve secundario, respecto a lo determinado por la sala superior en su jurisprudencia por contradicciones.

Terminare el análisis de la sala con los siguientes dos párrafos de su propio engrose antes de pasar a los comentarios finales:

No pasa por desapercibido que la denunciante sostenga que el requisito de forma relativo a la expedición en un mes distinto de los comprobantes fiscales no se encuentra previsto por el artículo 5o. de la Ley del Impuesto al Valor Agregado, mismo que fue materia de interpretación por las Salas Regionales contendientes; sin embargo, como se evidenció en la presente resolución, la obligación de expedir comprobantes fiscales nace jurídicamente al momento en que se realiza la operación en la cual obtiene un ingreso por el valor de actos o actividades gravadas por la Ley de la materia.

Por tanto, para que el comprobante fiscal sea considerado como medio de convicción mediante el cual se pretenda acreditar el impuesto el valor agregado y por consiguiente se advierta la existencia de un derecho a la devolución de saldo a favor por dicho impuesto, no resulta factible dejar a discreción del contribuyente la fecha de expedición del comprobante fiscal partiendo del supuesto de que es un requisito formal, en virtud, de que no se debe pasar por desapercibido que previo a analizar la asistencia del derecho a la devolución se debe advertir si el comprobante fiscal es el medio idóneo por el cual se pretende efectuar el acreditamiento.

Comentarios Finales

- Al analizar los diversos artículos del CFF relacionados con la emisión de comprobantes, la sala superior se centra precisamente en la emisión de la factura electrónica, que estos se deben de emitir dentro de las 24 / 72 horas después de realizada la operación, pero no desarrolla un estudio desde el punto de vista del receptor, lo cual era importante hacer, ya que quien recibe el comprobante es quien acredita el IVA contenido en el mismo al cumplir el resto de los requisitos de la ley, uno de ellos es el pago por ejemplo.

2. En ningún momento se analizó la armonía existente entre la Ley del Impuesto sobre la Renta (LISR), la recepción de comprobantes para hacer deducible las operaciones en el marco de esta ley, el CFF y la LIVA.

Recordando también que la propia LIVA señala que para hacer acreditable el IVA de una operación, esta debe de ser estrictamente indispensable para la LISR, incluso la propia LIVA refiere en 28 ocasiones el impuesto sobre la renta en el texto de su ley.

3. Sin duda; y falta de reformas fiscales en los últimos años, la autoridad hacendaria podría utilizar esta Jurisprudencia como soporte para rechazar el acreditamiento de IVA y negar devoluciones de IVA o resolver de forma parcial la procedencia del saldo a favor, por lo que, si usted es un contribuyente que de forma regular solicita devoluciones de este impuesto, le recomiendo hacerse de los comprobantes previo a realizar su pago, para evitar este inconveniente.

4. No fue sino hasta finalizar el año 2018; último año en que se desarrollaron estos juicios de nulidad, en que termino por utilizarse de forma masiva el CFDI de pago, en el cual se señala de forma expresa la fecha de pago de la factura electrónica, adicionalmente, en los últimos años la autoridad ha desarrollado los procedimientos de cancelación y sustitución de comprobantes, por lo que su servidor considera que existen más operaciones con comprobantes para hacer valer los derechos de los contribuyentes respecto al acreditamiento de IVA al momento de la determinación de este impuesto.

Por cortesía de INCP:

Fecha de emisión de la factura electrónica al acreditarse el IVA

Fecha de emisión de la factura electrónica al acreditarse el IVA

Dejar un comentario

¿Quieres unirte a la conversación?Siéntete libre de contribuir!