Previsión Social. Comentario a criterios normativos respecto a la deducibilidad para el pagador (patrón).

La Previsión Social para efectos de la Ley del Impuesto Sobre la Renta

La Previsión Social para efectos de la Ley del Impuesto Sobre la Renta

(Segunda y última parte)

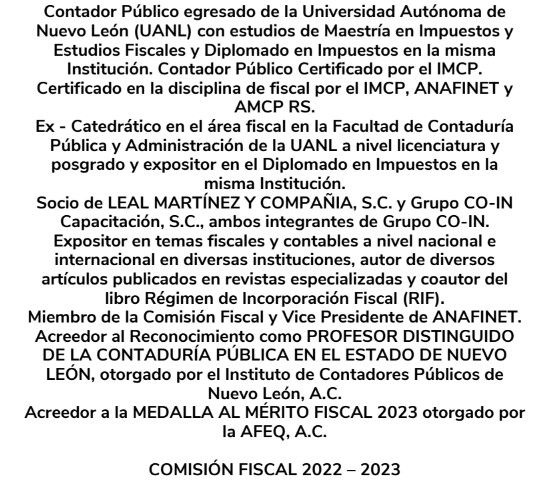

C.P.C. Y M.I. José Luis Leal Martínez

Grupo COIN

Articulo por cortesía de: Asociación Nacional de Fiscalistas

Revista Con-Ciencia Fiscal (Descarga disponible al final)

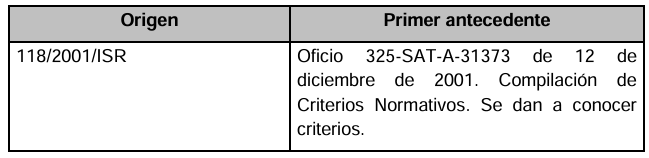

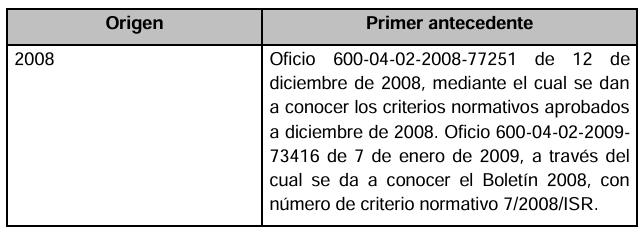

En la edición No. 18 de nuestra revista ConCiencia Fiscal de esta Comisión Fiscal deANAFINET, escribí la primera parte del tema“La Previsión Social para efectos de la Ley del Impuesto Sobre la Renta”, en la que abordé de manera muy precisa este concepto que lo define claramente la LISR. Sin embargo, no se estableció los casos de exención y requisitos de deducción de la misma. En esta ocasión analizo precisamente el tratamiento que se debe dar a este concepto desde la perspectiva del pagador (patrón) y del receptor (trabajador) de la prestación. Pero antes, me permito plasmar el contenido de los criterios normativos 32/ISR/N y 33/ISR/N publicados en el anexo 7 de la RMF para 2024 publicado en el D.O.F. el 5 de enero de 2024. A la letra establecen lo siguiente:

32/ISR/N

Premios por asistencia y puntualidad. No son prestaciones de naturaleza análoga a la previsión social. El artículo 93, fracción VIII de la Ley del ISR establece que no se pagará el impuesto por la obtención de ingresos percibidos con motivo de subsidios por incapacidad, becas educacionales para los trabajadores o sus hijos, guarderías infantiles, actividades culturales y deportivas, y otras prestaciones de previsión social, de naturaleza análoga, que se concedan de manera general, de acuerdo con las leyes o por contratos de trabajo.

El artículo 7, penúltimo párrafo de dicha Ley dispone que se considera previsión social, las erogaciones efectuadas por los patrones a favor de sus trabajadores, que tengan por objeto satisfacer contingencias o necesidades presentes o futuras, así como el otorgar beneficios a favor de dichos trabajadores tendientes a su superación física, social, económica o cultural, que les permitan el mejoramiento de su calidad de vida y la de su familia.

En tal virtud, los premios otorgados a los trabajadores por concepto de puntualidad y asistencia al ser conferidos como un estímulo a aquellos trabajadores que se encuentren en dichos supuestos, no tienen una naturaleza análoga a los ingresos exentos establecidos en el artículo 93, fracción VIII de la Ley del ISR, porque su finalidad no es hacer frente a contingencias futuras ni son conferidos de manera general.

33/ISR/N

Previsión Social. Cumplimiento del requisito de generalidad. El artículo 93, fracción VIII de la Ley del ISR establece que no se pagará ISR por aquellos ingresos obtenidos con motivo de subsidios por incapacidad, becas educacionales para los trabajadores o sus hijos, guarderías infantiles, actividades culturales y deportivas, y otras prestaciones de previsión social, de naturaleza análoga, que se concedan de manera general, de acuerdo con las leyes o por contratos de trabajo.

Se considera que el requisito de generalidad a que se refiere el artículo antes citado, se cumple cuando determinadas prestaciones de previsión social se concedan a la totalidad de los trabajadores que se coloquen en el supuesto que dio origen a dicho beneficio.

En consecuencia, los contribuyentes no pagarán ISR por los ingresos obtenidos con motivo de prestaciones de previsión social, cuando las mismas se concedan a todos los trabajadores que tengan derecho a dicho beneficio, conforme a las leyes o por contratos de trabajo.

Como se puede observar, el criterio 32 concluye, para mí equivocadamente, que la finalidad de estas prestaciones (premio de asistencia y puntualidad) no es hacer frente a contingencias futuras ni son conferidos de manera general, criterio totalmente incomprensible e inaceptable, entonces ¿para qué se otorgan, para qué !!? No entiendo. Además, que no se confieren de manera general, pues en la definición de previsión social que otorga el artículo 7 de la LISR, en ningún caso establece que para considerarse previsión social deben ser conferidos de manera general.

Ahora bien, el criterio 33 estipula exactamente lo contrario al establecer de manera exacta qué se debe entender por el requisito de generalidad al señalar en su segundo párrafo que esta característica se cumple cuando la prestación se conceda a un grupo homogéneo que cumpla con determinada característica. Por ejemplo, ¿a quien se le da el premio de puntualidad?, pues a quienes sean puntuales, y ¿a quien se le da el premio de asistencia?, pues al que no falte. ¿Alguna duda? Exactamente lo contrario del criterio anterior.

Ante esto, considero de manera muy personal, que estos criterios normativos sobran al estar perfectamente tipificado y definido el concepto de previsión social en la propia LISR.

En cuanto a la exención, considero que no debe haber problema siempre que se cumpla totalmente con lo que establece las fracciones VIII y IX del artículo 93 de la misma Ley; es decir, que se proporcionen de manera general y que se plasmen encontratos de trabajo.

Respecto a la deducibilidad para el pagador (patrón), observemos bien los requisitos establecidos en el artículo 27 en su fracción XI y no tendremos ningún inconveniente, pero tenemos un problema que en lo personal fue todo un robo en despoblado ya que no escuché a ningún diputado federal ni senador en su momento defender este tema, al adicionar una fracción XXX al artículo 28 para así destruir o disminuir por mucho cualquier beneficio que se pueda otorgar a los trabajadores al limitar la deducción a casi un 50% del valor de la exención. Pero lo bueno es que primero los más necesitados…

En fin, quiero dejar claro que todo lo aquí vertido por un servidor en las dos partes de este tema, no significa que las autoridades estén de acuerdo, es una opinión muy personal totalmente sustentada y que podrá no coincidir con muchos colegas o abogados, incluso con las mismas autoridades, pero que si vale la pena analizar siempre y soportar nuestras acciones para tener una correcta aplicación de las disposiciones fiscales para consolidar un cumplimiento de nuestras obligaciones fiscales de manera eficiente en nuestras finanzas.

Reitero mi agradecimiento a nuestro Presidente de la H. Comisión Fiscal de ANAFINET el C.P.C. Juan Carlos Gómez Sánchez por haberme considerado para integrar esta Comisión. Al coordinador de esta revista, el C.P. José de Jesús Ceballos Caballero le expreso mis respetos y apoyo. Siempre será un honor el colaborar con opiniones técnicas y criterios personales que apoyen a la difusión de la cultura fiscal en nuestro País. FELICIDADES A TODOS mis compañeros de la Comisión Fiscal y a todos los que nos leen y escuchan.

C.P.C. Y M.I. José Luis Leal Martínez

Por cortesía de ANAFINET: