Dictamen Fiscal y la responsabilidad penal del auditor y/o dictaminador ante los delitos fiscales. (Parte 2 de 5)

“La responsabilidad del auditor y/o dictaminador ante los delitos fiscales”

Dictamen Fiscal y la responsabilidad penal

Esta obra es de gran utilidad para las personas físicas y morales que realicen actividades vulnerables.

En los términos del artículo 32-A del Código Fiscal de la Federación se encuentran obligados a dictaminar sus estados financieros por Contador Público inscrito las personas morales que tributen en el Título II de la Ley del Impuesto sobre la Renta (ISR) que en el último ejercicio fiscal inmediato anterior declarado hayan consignado en sus declaraciones normales ingresos acumulables para efectos del impuesto sobre la renta iguales o superiores a $1,650,490,600 MXN, así como aquellas que al cierre del ejercicio fiscal inmediato anterior tengan acciones colocadas entre el gran público inversionista en bolsa de valores.

Infracciones relacionadas con el Dictamen Fiscal

El Articulo 91-A del Código Fiscal de la Federación señala que son infracciones relacionadas con el dictamen de estados financieros que deben elaborar los Contadores Públicos el que el Contador Público que dictamina

• No observar la omisión de contribuciones recaudadas, retenidas, trasladadas o propias del contribuyente, en el informe sobre la situación fiscal del mismo, por el periodo que cubren los estados financieros dictaminados;

• Cuando omita denunciar que el contribuyente ha incumplido con las disposiciones fiscales y aduaneras o que ha llevado a cabo alguna conducta que pueda constituir la comisión de un delito fiscal de conformidad con lo dispuesto en el artículo 52, fracción III, tercer párrafo del Código Fiscal de la Federación;

“Al dictaminador se le responsabiliza de tener que supervisar el cumplimiento de TODAS las obligaciones fiscales del contribuyente dictaminado, y en su caso, revelar las que puedan ser constitutivas de delitos ”

Delito de Encubrimiento

Art. 52 Fracc. III del CFF

… Cuando derivado de la elaboración del dictamen el contador público inscrito tenga conocimiento de que el contribuyente ha incumplido con las disposiciones fiscales y aduaneras o que ha llevado a cabo alguna conducta que pueda constituir la comisión de un delito fiscal, deberá informarlo a la autoridad fiscal, de acuerdo con las reglas de carácter general que para tales efectos emita el Servicio de Administración Tributaria.

Regla 2.10.28. Miscelánea Fiscal 2023

Ficha Técnica 318/CFF

Delito de Encubrimiento

Artículo 96.- Es responsable de encubrimiento en los delitos fiscales quien, sin previo acuerdo y sin haber participado en él, después de la ejecución del delito:

I. Con ánimo de lucro adquiera, reciba, traslade u oculte el objeto del delito a sabiendas de que provenía de éste, o si de acuerdo con las circunstancias debía presumir su ilegítima procedencia, o ayude a otro a los mismos fines.

II. Ayude en cualquier forma al imputado para eludir las investigaciones de la autoridad o sustraerse de la acción de esta u oculte, altere, destruya, o haga desaparecer los indicios, evidencia, vestigios, objetos, instrumentos o productos del hecho delictivo o asegure para el imputado el objeto o provecho del mismo.

III. Cuando derivado de la elaboración del dictamen de estados financieros, el contador público inscrito haya tenido conocimiento de un hecho probablemente constitutivo de delito sin haberlo informado en términos del artículo 52, fracción III, tercer párrafo de este Código.

Diario Oficial 9 de junio de 2022

Regla 2.10.28. Miscelánea Fiscal 2023

318/CFF Informe proporcionado por el Contador Público Inscrito respecto del incumplimiento a las disposiciones fiscales y aduaneras o de un hecho probablemente constitutivo de delito.

Este informe debe presentarse al SAT a partir de:

🗸 Se tenga conocimiento del hecho, o

🗸 30 días hábiles posteriores a la fecha en que debe de presentarse el dictamen.

Forma de cumplir con la Ficha Técnica 318/CFF

Hay que acudir a la Oficialía de Partes del SAT según te corresponda (presencial)

1. Entrega la documentación correspondiente a la autoridad fiscal que atenderá tu trámite.

2. Recibe y conserva copia de tu acuse de recibo.

Escrito libre el cual deberá incluir la siguiente información:

a) Tu nombre, Clave del Registro Federal de Contribuyentes y número con el que apareces registrado como Contador Público Inscrito ante el Servicio de Administración Tributaria.

b) Nombre y Clave del Registro Federal de Contribuyentes, del contribuyente respecto del cual dictaminaste los estados financieros;

c) Especifica el tipo de contribución y el periodo al que corresponde dicha contribución, respecto del cual encontraste el incumplimiento a las disposiciones fiscales o aduaneras o el hecho probablemente constitutivo de delito.

d) Explica de manera detallada e individualizada, el incumplimiento a las disposiciones fiscales o aduaneras o el hecho probablemente constitutivo de delito en el que incurrió el contribuyente respecto del cual dictaminaste los estados financieros.

e) La documentación e información que consideres suficiente para acreditar tu dicho.

¿Es necesario un programa de compliance?

Es conveniente analizar si los dictaminadores deben de exigir a sus clientes que tengan implementado un programa de compliance, como requisito para dictaminarlos, a fin de minimizar los riesgos del dictaminador, y evitar tener que revelar posibles actos de defraudación fiscal.

Alcances de la revisión del Auditor o del Dictaminador Fiscal

✓ Registros corporativos actualizados (SAT y Secretaría de Economía)

✓ Deducibilidad de pagos a empresas REPSE

✓ Cumplimiento de obligaciones en materia de Esquemas Reportables

✓ Cumplimiento de obligaciones revelación del Beneficiario Controlador

✓ Cumplimiento de obligaciones en materia de PLD

Facultades para comprobar la posible existencia de delitos fiscales

Artículo 42. CFF Las autoridades fiscales a fin de comprobar que los contribuyentes, los responsables solidarios, los terceros con ellos relacionados, los asesores fiscales, las instituciones financieras; las fiduciarias, los fideicomitentes o los fideicomisarios, en el caso de los fideicomisos, y las partes contratantes o integrantes, en el caso de cualquier otra figura jurídica, han cumplido con las disposiciones fiscales y aduaneras y, en su caso, determinar las contribuciones omitidas o los créditos fiscales, así como para comprobar la comisión de delitos fiscales y para proporcionar información a otras autoridades fiscales, estarán facultadas para:

XI Practicar visitas domiciliarias a los asesores fiscales a fin de verificar que hayan cumplido con las obligaciones previstas en los artículos 197 a 202 de este Código. (Esquemas Reportables)

Auditoría a los Asesores Fiscales “Esquemas Reportables”

Art. 202 Cuarto párrafo.

En caso que las autoridades fiscales ejerzan sus facultades de comprobación de conformidad con la fracción XI del artículo 42 de este Código, los asesores fiscales estarán obligados a proporcionar la documentación e información que soporte que han cumplido con las disposiciones de este Capítulo.

[ Aplica para asesores fiscales internos y/o externos ]

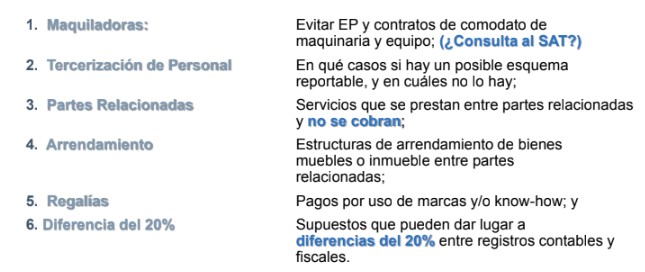

Actos jurídicos posiblemente reportables Art. 199 CFF

Los auditores y dictaminadores deben de realizar sinergias con abogados tributarios, para revisar conjuntamente las operaciones de las empresas, a fin de evaluar objetivamente el cumplimiento de las leyes; y detectar de manera oportuna los riesgos.

Clemente Ranero

[email protected]

Diego Urias

[email protected]

@raneroabogados

(664) 686-54-86 / (664) 681-58-59 / (664) 688-86-40

“Transformamos conocimiento en soluciones”

www.raneroabogados.com

Dejar un comentario

¿Quieres unirte a la conversación?Siéntete libre de contribuir!