El tiempo en la Reforma de Subcontratación ¿éxito o fracaso?

El tiempo en la Reforma de Subcontratación

El tiempo en la Reforma de Subcontratación

¿éxito o fracaso?

La necesidad de una prórroga real y sus efectos fiscales.

Autor colaborador:

Luis Alberto Resendiz Martínez

ZAR Tax Consultores y Asociados, S.C.

“Juntos generando negocios con talento”

Santiago de Querétaro, Querétaro a 02 de agosto de 2021.

Con motivo de la reforma de subcontratación laboral (Reforma) publicada en el Diario Oficial de la Federación (DOF) el pasado 23 de abril de 2021, en esta ocasión reflexionaremos sobre las complicaciones que las empresas se han encontrado al intentar implementarla y, por lo mismo, los efectos fiscales que deben medirse y proyectarse con la legislación vigente, esto sumado del factor tiempo, que resulta corto respecto del nivel de actividades por hacer y, en consecuencia, la necesidad de ampliarlo.

En Resumen:

- – Es una prórroga a las disposiciones fiscales principalmente y se considera solo un mes, es decir, hasta el 1ro de septiembre de 2021.

- – El IMSS se ajusta a esta prórroga a fin de ganar más tiempo para implementar la reforma.

- – La retención del 6% del IVA sigue vigente hasta el 31 de agosto, debemos administrar a nuestros proveedores para ampliar y actualizar el plan que se tenía por un mes más.

- – Respecto a la información que se busca obtener de sus proveedores de servicios especializados, sugerimos se continúe independientemente de la prórroga.

- – Se presione a los proveedores de servicios especializados a que obtengan su folio ante el REPSE independientemente de la prórroga.

- – Debido a que la Ley Federal del Trabajo entró en vigor desde el 24 de abril del presente año, la subcontratación laboral esta prohibida en México y solo se permite a través de los servicios especializados, eso incluye sus multas y posibles efectos fiscales al considerarse ilegal.

Nuestros comentarios

Previamente hemos advertido en el pasado sobre este tipo de reformas que buscaban regular la subcontratación en México y que la falta de planeación y empatía al momento de legislar han sido factores importantes que han incidido respecto a su futuro desde antes de que entraran en vigor.

Hoy, la reforma laboral en materia de subcontratación es un hecho y tiene altas probabilidades de alcanzar sus objetivos; sin embargo, el tiempo que se planteó para su implementación sigue siendo insuficiente y esto es lo que puede definir la línea delgada entre su éxito o fracaso ya que, al momento, hemos visto la intención de las empresas de ajustarse a estas nuevas disposiciones, pero la falta de tiempo ha llevado a que busquen otras alternativas con el único fin de no caer en la ilegalidad.

Entonces, si las empresas han mostrado su intención de cumplir de acuerdo a los números que las propias autoridades han dado a conocer; si se han expuesto las complicaciones que las empresas han tenido en los trámites y procedimientos para llevar a cabo la implementación de esta reforma y si se ha evidenciado la falta de comunicación entre las autoridades involucradas y las aplicaciones tecnológicas que utilizan, ¿por qué no buscar ampliar el plazo de manera adecuada para que las empresas puedan implementar sin la presión del tiempo que las forcé a tomar decisiones inadecuadas?

Recientemente hemos escuchado hablar sobre unas iniciativas que buscan ampliar el plazo de algunas disposiciones de la reforma laboral en donde el Presidente de México y otras cámaras y/o organizaciones han confirmado la necesidad de esta prórroga; sin embargo, estas iniciativas se han presentado y aprobado, a nuestro parecer, tarde ya que el hecho de presentarlas para discusión y aprobación cuando están por entrar en vigor las disposiciones en materia fiscal -que son uno de los principales pilares de esta reforma-, esto incrementa la incertidumbre para todos, primero para aquellas empresas que ya implementaron y que incluso ya cumplieron pensando en tener todo listo antes del 1ro de agosto del presente año y, segundo para aquellas empresas que aún no concluyen o que ni han comenzado, por las diferentes alternativas que han tomado o evaluado e incluso implementado.

Será importante seguir monitoreando este tipo de prórrogas, ya sea a través de estas iniciativas o de otros mecanismos legales o fiscales, todo esto considerando la lucha política entre nuestros legisladores que no se ponen de acuerdo, así como la necesidad de estos plazos adicionales confirmada por el presidente de México en días pasados y por las empresas en México.

También señalamos que derivado de estas iniciativas y la incertidumbre de cuándo se aprobarían y por cuánto tiempo, el IMSS, a través de su Consejo Técnico, dio a conocer en su página de Internet y a través de la publicación en el DOF el 30 de julio de 2021, un comunicado donde confirma la prórroga para las disposiciones en su materia y que más adelante señalaremos con un asterisco (*), esto independientemente de las iniciativas antes señaladas.

A continuación, les dejamos la publicación oficial en el DOF de la prorroga aprobada y el comunicado del IMSS:

Cabe señalar que para la aprobación de esta prórroga, la discusión se basó en si la establecían por un mes o hasta enero 2022, situación que evidencia cada vez más la poca sensibilidad y desconocimiento de los procedimientos para la implementación de esta reforma laboral pero también las repercusiones para aquellas empresas que ya cumplieron a la fecha; más adelante abordaremos a detalle sobre estas implicaciones para que aquellas empresas que han o no cumplido con las disposiciones actuales, cuidando las fechas límites vigentes.

Hasta aquí, podemos darnos cuenta de lo importante que es medir los plazos y tiempos al momento de legislar y lo desconectadas que pueden estar las autoridades en la práctica respecto a la disposición o letra vigente, por ello, nos encontramos con estas situaciones de reformas a la reforma hasta que los plazos están por vencer o ya vencieron; es importante señalar que esta advertencia de tiempo corto para la implementación de esta reforma esta desde que la iniciativa estaba en discusión en el pleno.

Además de lo anterior, ¿por qué para el sector público el tiempo para implementación fue mayor que para el sector privado? Éstas son algunas de las preguntas que hacen a esta Reforma tambalear ya que derivado de esto, la mayoría de los amparos interpuestos a la fecha y los que se vienen, giran en torno a esta desigualdad porque la mayoría de las empresas, asesores y organizaciones confirman la aceptación de que el plazo hasta el 2022 es un plazo adecuado para la implementación de esta Reforma, entonces, de fondo, las empresas no están buscando combatir la reforma en sí a través de la vía Legal, sino que buscan ampararse para obtener más tiempo con el único objetivo de no caer en la prohibición.

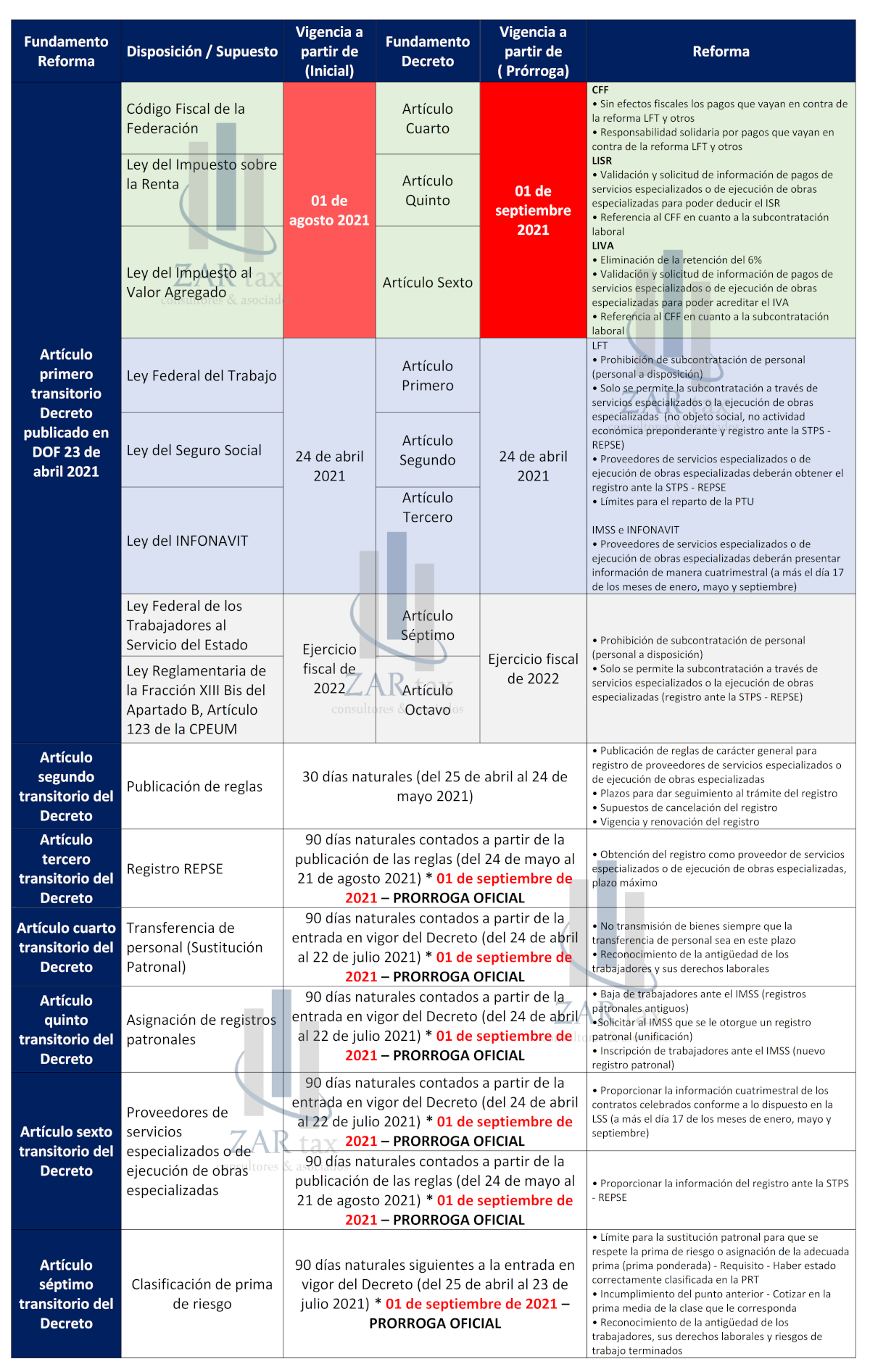

El factor tiempo en la reforma laboral es un poco complicado de explicar ya que para ciertas disposiciones su entrada en vigor no es uniforme respecto a otras y entonces es ahí donde las empresas pueden llegar a confundirse o desconocer las implicaciones que pudieran existir de no observar la diferencia entre las que entran en vigor antes respecto de las otras.

Por ello, la importancia de esquematizar las fechas actuales junto con las disposiciones aplicables a fin de distinguir aquellas que ya entraron en vigor respecto de las que están por entrar en vigor; a continuación, mostramos en la siguiente tabla un resumen de la Reforma Laboral considerando las fechas y periodos que se tienen para su entrada en vigor y los cambios en las mismas de la prórroga al 1 de septiembre aprobada y publicada en el DOF el pasado 31 de julio de 2021:

Efectos fiscales actuales

Además de lo que hemos advertido en la tabla anterior, es importante recordar para este apartado lo relevante de la reforma laboral que a continuación resumimos:

- Se prohíbe la subcontratación de personal, entendiéndose ésta cuando una persona física o moral proporciona o pone a disposición trabajadores propios en beneficio de otra.

- Se permite la subcontratación de servicios especializados o de ejecución de obras especializadas que no formen parte del objeto social ni de la actividad económica preponderante de la beneficiaria de estos, siempre que la contratista este registrada[1] ante la STPS[2].

- Para efectos laborales se determinó que para que surta efectos la sustitución patronal deberán transmitirse los bienes objeto de la empresa o establecimiento al patrón sustituto.

Mediante el artículo cuarto transitorio del Decreto, se estableció que no será requisito la transmisión de los bienes objeto de la empresa durante el plazo de 90 días naturales contados a partir de la entrada en vigor del Decreto, siempre que el contratista transfiera a la persona beneficiaria a los trabajadores en dicho plazo.

- Se establecieron dos parámetros como límite máximo para el reparto de utilidades a los trabajadores –tres meses del salario del trabajador o el promedio de la participación recibida en los últimos tres años– considerándose que se aplicará el que más favorezca al trabajador.

- En materia de seguridad social se estableció que para la contratación de servicios especializados o la ejecución de obras especializadas se deberán cumplir las condiciones y requisitos establecidos en la Ley Federal del Trabajo (LFT), mismas que detallamos en los puntos que preceden.

En ese sentido a través del artículo séptimo transitorio del Decreto se precisó que, para efectos del seguro social, durante los 90 días naturales siguientes a la entrada en vigor del Decreto, se considerará como sustitución patronal la migración de trabajadores de las empresas que operaban bajo el régimen de subcontratación laboral, siempre y cuando la empresa destino de los trabajadores reconozca sus derechos laborales, incluyendo la antigüedad de los mismos y los riesgos de trabajo terminados, ante las instancias legales correspondientes.

- También se estableció que el contratante será responsable solidario ante el IMSS e INFONAVIT por los servicios que reciba del contratista y que se ubiquen en dicho supuesto.

- Tanto para efectos del seguro social como para el INFONAVIT se dispuso la obligación de compartir cuatrimestralmente información de los contratos celebrados por la presentación de servicios especializados o la ejecución de obras especializadas.

- Se dispuso a través del Código Fiscal de la Federación (CFF) que no tendrán efectos fiscales de deducción ni de acreditamiento, los pagos o contraprestaciones realizados por concepto de subcontratación de personal para desempeñar actividades relacionadas tanto con el objeto social como con la actividad económica preponderante del contratante.

- Se establecieron requisitos para efectos del Impuesto sobre la Renta (ISR) y del IVA para que el contratante reciba del proveedor de servicios especializados documentación que ampare el cumplimiento de sus obligaciones ante el IMSS, INFONAVIT y fiscales con el objeto de que el primero tenga derecho a la deducción para el ISR y del acreditamiento para el IVA.

Se precisó a través del artículo primero transitorio del Decreto que las disposiciones establecidas para efectos del CFF, ISR e IVA entrarán en vigor a partir del 1 de agosto del 2021.

- En el artículo tercero transitorio se estableció que las personas físicas o morales que presten servicios de subcontratación deberán obtener el registro ante la STPS en un plazo de 90 días naturales, contados a partir de la publicación de las disposiciones de carácter general a que se refiere el artículo 15, párrafo sexto de la LFT, las cuales se publicaron el 24 de mayo del 2021.

Considerando lo anterior, sugerimos que las empresas en México, al menos, deben considerar lo siguiente, además de otros efectos legales que esta reforma genera:

A. Administración de proveedores de servicios

Si bien es cierto que, en una revisión por parte de la autoridad, ésta cuestiona, además de forma y otros aspectos, los requisitos de fondo respecto a los servicios, también es un hecho que lo hace echando mano de las disposiciones legales actuales como razón de negocio, materialidad incluyendo evidencia y entregable, y ahora con esta Reforma la autoridad buscará ir más allá.

Creemos que la carga de la prueba quedará a cargo de los contribuyentes cuando la autoridad quiera presumir que cualquier servicio que pagamos y pretendemos deducir para ISR, es subcontratación y por lo mismo, sugerimos a las empresas estar preparadas para eventuales cuestionamientos y/o requerimientos.

Recordemos el trabajo o filtro que realizamos cuando entró en vigor la retención del 6% del IVA, esta Reforma deberá ser la continuación de dicho trabajo, pero de manera formal, ya que ahora además de las consecuencias que ya conocíamos ahora se adicionan posibles multas (costosas) y hasta responsabilidad penal.

Entonces, nuestra sugerencia, para las empresas y cualquier otra persona que contrata servicios, será implementar una buena administración de proveedores de servicios en donde se tengan identificados aquellos que caen en el concepto de subcontratación laboral y los que no, y de los primeros, aquellos que son especializados y los que no lo son, cabe señalar que de éstos últimos está prohibida su contratación desde el 24 de abril de 2021.

Ahora bien, una vez que se tengan identificados y clasificados a los proveedores, se deberán establecer mecanismos de solicitud y obtención de información o documentación de los propios proveedores ya que, como lo comentamos, la carga de la prueba quedará de parte del contratante y entonces, en su momento, el éxito de que libren algún riesgo con motivo de esta Reforma dependerá de la forma como se implementó y documentó, esto incluye la contratación de tus proveedores de servicios de manera general.

¿Puedes imaginar que la autoridad podría presumir un servicio como “subcontratación laboral” cuando en realidad no lo es, pero por falta de documentación e información no lo puedas aclarar?

Además de la información y documentación que solicites a tus proveedores de servicios para salvaguardar su estatus dentro de la empresa, será importante incluir aquella que, con motivo de esta reforma, como contratante te toque documentar y en los tiempos que se señalan (último día del mes inmediato posterior en que se celebra y/o se paga).

Respecto a los proveedores de servicios especializados que contrates, el monitoreo a su folio obtenido en el REPSE es muy importante y lo que deberás vigilar como contratante será su vigencia al momento de celebrar o pagar cualquier servicio e, incluso, hasta que la actividad que registraron y que fue autorizada haga sentido con el servicio que contratas y que te facturan.

Podría suceder que, por ejemplo, el registro obtenido ante la STPS fue por una actividad de servicios de alimentación y lo que contratas y te facturan es por un servicio de vigilancia.

También será importante que tengan actualizado un comparativo de actividades económicas preponderantes junto con el objeto social de la empresa y que se tenga a la mano cada que contratan un servicio ya que recordemos que no podrás subcontratar algún servicio especializado si este tiene relación con dicha actividad preponderante y con el objeto social.

Por último, respecto a este apartado, conforme a la publicación en el DOF el 31 de julio de 2021 del DECRETO por el que se reforman los Artículos Transitorios Primero, Tercero, Cuarto, Quinto, Sexto y Séptimo del “Decreto por el que se reforman, adicionan y derogan diversas disposiciones de la Ley Federal del Trabajo; de la Ley del Seguro Social; de la Ley del Instituto del Fondo Nacional de la Vivienda para los Trabajadores; del Código Fiscal de la Federación; de la Ley del Impuesto sobre la Renta; de la Ley del Impuesto al Valor Agregado; de la Ley Federal de los Trabajadores al Servicio del Estado, Reglamentaria del Apartado B) del Artículo 123 Constitucional; de la Ley Reglamentaria de la Fracción XIII Bis del Apartado B, del Artículo 123 de la Constitución Política de los Estados Unidos Mexicanos, en materia de Subcontratación Laboral”, publicado el 23 de abril de 2021, la mencionada prórroga entrará en vigor a partir del 1 de agosto de 2021, con lo cual se amplía el plazo hasta el 1ro de septiembre 2021, y entonces , aquellas empresas que tienen trabajado este asunto con sus proveedores, nuestra sugerencia es continuar con el mismo a fin de fortalecer los procesos, afinar detalles de la implementación, definir y revisar la información que cada proveedor deberá proporcionarles en los momentos establecidos y mitigar al máximo los riesgos que más adelante detallaremos.

Es decir, esta prórroga dará un respiro para seguir implementando controles internos que hagan más sencilla la parte administrativa en cuanto a la solicitud y recepción de la información y documentación en las empresas contratistas. Sería complicado suspender el proyecto con los proveedores que ya comenzaron a proporcionar o adaptarse a estos nuevos requerimientos, todo ello con motivo de dichas prórrogas.

En cambio, si en tu empresa no han actuado sobre este asunto, esta prórroga da un respiro para iniciar a la brevedad posible, ya que consideramos que las posibilidades de que exista otra prórroga es baja por el nivel de discusión que genera este asunto políticamente.

B. Retención del 6% del IVA

Como ya lo establecimos anteriormente, con motivo de esta reforma laboral, una modificación que llama la atención es la eliminación de la obligación de retener el 6% del IVA dispuesta en la fracción IV del artículo 1-A de la Ley del IVA, misma que sucederá una vez que entre en vigor a partir del 1 de agosto de 2021 conforme a lo establecido en el artículo Primero transitorio del Decreto de esta reforma o hasta el 1 de septiembre conforme a la prórroga antes señalada.

Recordemos que esta obligación de retener nació para fiscalizar los servicios de subcontratación con una definición tan amplia que llegaba a confundir; sin embargo, al final de cuentas la esencia de ésta fue encaminada a la subcontratación de personal con disposición e instrucciones al personal en las instalaciones de las empresas contratantes.

Entonces, con esta reforma laboral, la autoridad esperaría que al menos, como contratante, le des carácter de proveedor de servicios especializados a aquellos a los que habías retenido el 6% del IVA con motivo de esta obligación, en caso contrario, las empresas deberán documentar esta situación en los siguientes pagos, a partir de su entrada en vigor.

Debemos tener en cuenta que la fecha límite era el 31 de julio para efectuar la retención del 6% del IVA ya que a partir del 1ro de agosto de 2021, conforme a la disposición vigente en el Decreto publicado el 23 de abril del 2021, la obligación de retención ya no existirá; sin embargo, con motivo de la prórroga antes señalada, la eliminación de la retención del 6% del IVA se recorre hasta el 1ro de septiembre de 2021, al momento, es decir, que lo que habíamos instruido a nuestros proveedores en el supuesto de esta retención, debemos actualizarlo con estas nuevas fechas y entonces se deberán seguir recibiendo y pagando las facturas correspondientes con esta retención hasta el nuevo límite.

Sabemos que muchas empresas decidieron liquidar sus cuentas por pagar con estos proveedores a fin de no arrastrar saldos con retención de este IVA a partir de agosto; sin embargo, tendremos que prorrogar esta situación hasta el 1ro de septiembre, es decir, debemos prepararnos para que lo mismo que hicimos en julio lo hagamos para agosto, precisamente a esto nos referimos respecto a que este tipo de modificaciones al final termina afectando a los que han buscado cumplir en tiempo y forma.

Suponiendo que ya nos encontramos próximos a esta nueva fecha límite, entonces surge la pregunta ¿Qué sucederá con los comprobantes fiscales que se hayan emitido con retención antes de esta fecha (en la cual queda eliminada la obligación de retener este IVA) y que se paguen con posterioridad?

Recordemos que el IVA se causa en el momento del flujo de efectivo, es decir, en el momento en que se cobra o paga y, las retenciones de este impuesto tienen la misma suerte, entonces si se llegará a pagar una factura con retención del 6% del IVA después del 1 de septiembre de 2021, entonces se debería pagar sin efectuar esa retención, ya que en ese momento la obligación ya no existirá en tanto las autoridades fiscales no publiquen algo contrario.

Es importante considerar que en este escenario podríamos recurrir a la figura de la refacturación con tu proveedor a fin de eliminar la retención en dicho comprobante, no generar diferencias con el SAT en cuanto a las retenciones en facturas y las que efectivamente realizamos y le enteramos, además de que el importe total en número o letra coincida contra el pago realizado.

En esa tesitura, es importante señalar que anteriormente la autoridad publicaba disposiciones legales en las cuales determinaba algún procedimiento específico a seguir, dando certeza respecto a la obligación de la retención y, en su caso, la opción de llevar a cabo la refacturación señalando cierta fecha para dar los efectos transitorios a la reforma en cuestión.

C. Otros aspectos ¿Qué pasa con la prórroga?

Como lo hemos vivido desde la discusión de la iniciativa de esta Reforma y hasta ahora al intentar prorrogar los plazos de esta, algo que no se discutió en la Cámara de Diputados y que no hemos escuchado en los medios, es aquella discordancia que existe entre los inicios de vigencias de las diferentes disposiciones reformadas.

En la tabla previamente mostrada, destacamos que, independientemente de la prórroga antes indicada, la reforma a la Ley Federal del Trabajo (LFT) entró en vigor a partir del 24 de abril de 2021 y ésta no ha sido discusión de prórroga ni nada por el estilo.

Pero ¿Qué se reforma en la LFT? Pues nada más y nada menos que la prohibición de la subcontratación laboral en México y admisión de ésta a través de servicios especializados con ciertas particularidades y requisitos, además de establecer los nuevos límites de distribución de la PTU y las posibles multas por no cumplir con lo anterior.

Entonces, si las reformas a la LFT no se buscan prorrogar, pero si los efectos fiscales y procedimientos adicionales, esto quiere decir que ¿Está bien seguir haciendo actividades prohibidas en tanto no entren en vigor los efectos fiscales y demás disposiciones que se prorrogan?

Independientemente de la prórroga, la diferencia de la entrada en vigor de la LFT respecto a todas las demás disposiciones de esta Reforma, pone en riesgo a todas las empresas que en México usan o usaban la figura de la subcontratación (mejor conocida como outsourcing e insourcing), esto debido a que a partir del 24 de abril de 2021 ya está prohibida y que, independientemente del plazo de implementación y corrección que las autoridades dieron, la prohibición surtió efectos, es decir, que todos aquellos pagos realizados o servicios contratados bajo la figura de subcontratación a partir del 24 de abril y hasta la fecha en que se cumplió con esta reforma laboral, pudieran ser sujetos a una inspección por parte de STPS e incluso motivo de multas por este tema.

Además, para efectos fiscales, la reforma laboral considera que las consecuencias fiscales son la no deducción para el ISR y el no acreditamiento para el IVA en caso de que no se recabe la información que sugieren estas disposiciones o que se lleve a cabo la subcontratación que no califique como servicios especializados; sin embargo, hemos visualizado otras consecuencias que, independientemente de la prórroga, consideramos estaban habilitadas desde antes de esta reforma cuando hablamos de situaciones de hecho prohibidas o ilegales establecidas en otras leyes.

Recordemos que las autoridades pueden apoyarse de otras leyes aunque no sean fiscales con el único fin de revisar el cumplimiento de obligaciones fiscales, un claro ejemplo es el requisito de que todas las deducciones deberán estar debidamente registradas en contabilidad y el articulo 28 del CFF nos señala que debemos entender por contabilidad y de esa definición podemos ver que abre paso a lo que pueden llegar a señalar otras leyes pero siempre en cumplimiento de la información o documentación de los ingresos y gastos de las empresas.

Por lo anterior, podemos advertir que además de las consecuencias que existen en la LFT también pudieran comprometerse las deducciones para el ISR y el acreditamiento para el IVA por aquellas operaciones de subcontratación llevadas a cabo a partir del 24 de abril y hasta la fecha en que se cumpla con esta reforma laboral.

Entonces, sabemos que independientemente de la prórroga que se busca, existe un riesgo con la entrada en vigor de las reformas a la LFT y hasta en tanto no se deje de usar la figura de la subcontratación, incluyendo servicios especializados hasta que se cumplan con todos los requisitos y sin importar la prórroga que se está otorgando para que se pueda obtener el folio en el REPSE, ya que la LFT te permite seguir con la subcontratación a través de estos servicios especializados siempre que se cuente con este folio del REPSE, sin considerar el periodo que se pueden tardar en obtenerlo.

Será importante destacar que, a manera de ejemplo, un supuesto defendible será que los servicios especializados pagados en julio tuvieron su registro hasta agosto y que la inspección del STPS se dio hasta septiembre, claramente se cumplió con el requisito, tal vez de manera desfasada pero antes de la inspección por parte de la autoridad, así creemos que podemos atender este tipo de situaciones, entre otras.

Sin embargo, es un hecho que el riesgo existe y las empresas que ya trabajaron e implementaron esta reforma lo minimizan a este periodo, el problema será para las empresas que aún no concluyen, ya que el riesgo sigue incrementándose hasta en tanto no cumplan con esta Reforma.

Ahora bien, con motivo esta prórroga que hemos advertido a lo largo de la presente, recomendamos lo siguiente:

- Que se continúe con ese plan que se tenía al 1ro de agosto y si no se tenía que se inicie a la brevedad posible a la luz del riesgo que hemos señalado en donde la subcontratación de personal está prohibida y solo se permite a través de servicios especializados desde el 24 de abril de 2021.

- Se documente el folio en el REPSE ante la STPS de los proveedores que ya tienen identificados como especializados, esto deberá ser lo más pronto posible.

- De manera opcional, se documente la información y documentación que indican las reformas del ISR e IVA, aún y cuando existe la prórroga antes señalada, todo ello porque la autoridad pudiera solicitarla por el simple hecho de que para efectos fiscales las deducciones autorizadas se confirman hasta que se envía la declaración anual del ISR, es decir, hasta el 31 de marzo de 2022 como fecha límite.

- El mensaje de los contratantes a los prestadores de servicios deberá ser contundente advirtiendo que este riesgo alcanza tanto al contratante como para el que presta el servicio, repetimos que para efectos de la LFT la subcontratación de personal está prohibida y solo se puede a través de servicios especializados.

- La retención del IVA del 6% deberá seguirse realizando en tanto no entre en vigor la eliminación de ésta, es decir, efectuarse hasta el 31 de agosto del 2021.

- Si eres proveedor de servicios especializados, será importante alinearte respecto a lo anterior frente a tus clientes a fin de no comprometerlos, pero tampoco comprometiéndote. Además, la información que deberás presentar ante el IMSS y el INFONAVIT consideramos deberá ser enviada a partir de septiembre 2021 de los proveedores que se tengan, a la luz de la entrada en vigor de la LFT y la prórroga para las demás disposiciones, a menos que la autoridad publique algo contrario.

Por último, es de suma importancia que las empresas tomen en consideración estos comentarios y no se confíen con que sean otorgadas otras prórrogas, lo que es un hecho es que esta reforma es real, en algún momento estará vigente en su totalidad, entonces el que la implementen ahorita o después no pudiera dar lugar a diferencias considerables con los escenarios que actualmente hayan evaluado.

Por ejemplo, si con la prórroga aprobada a partir de septiembre de 2021, el impacto de la PTU sería el mismo ya que seguimos en el entendido de que si o si se deberá repartir en 2022 conforme a las nuevas reglas, incluso le tocaría, en su caso, determinarla y pagar a las empresas de servicios y las operativas.

Además, en el hipotético caso de que exista una prórroga adicional para que inicie su vigencia hasta el 1ro de enero de 2022, aun así el impacto pudiera terminar en el mismo escenario actual, ya que pareciera conveniente esperando a que termine el año y todo surta efectos hasta el siguiente año, así el impacto de la PTU no te alcanzaría en 2021; sin embargo, el riesgo que comentábamos sobre las posibles multas por continuar con la figura de subcontratación prohibida y vigente a partir del 24 de abril de 2021 contrarrestaría ese posible beneficio para las empresas.

En ZAR Tax Consultores y Asociados, S.C. recomendamos que esta Reforma la implementen con la seriedad que se merece y de la mano de los especialistas en la materia, ya que consideramos que es más costoso corregir a implementar de manera adecuada.

Atentamente,

ZAR Tax Consultores y Asociados, S.C.

“Juntos generando negocios con talento”

Luis Alberto Resendiz Martínez

Consultor de negocios

(442) 378 9637 / (442) 674 2695

Disclaimer:

Nuestros comentarios y conclusiones se encuentran basadas tanto en la precisión como en la integridad de la información proporcionada, así como de nuestro correcto entendimiento de los antecedentes, por lo que es indispensable que si dicha información no es precisa o es incompleta se nos notifique a la brevedad posible; lo anterior, en virtud de que esta situación podría repercutir directamente en nuestros comentarios y conclusiones.

Cabe señalar, que nuestros comentarios se basan en los ordenamientos fiscales y legales aplicables, así como en interpretaciones judiciales y administrativas adaptables al caso en concreto vigentes a la fecha de emisión del presente; sin embargo, es importante mencionar que los instrumentos anteriormente señalados pueden ser modificados por subsecuentes decisiones legislativas, administrativas o judiciales, pudiendo afectar dichos cambios la validez de nuestras conclusiones.

Por lo anteriormente expuesto, es importante puntualizar que dichas conclusiones no serán actualizadas de conformidad con cambios que ocurran después del envío del presente, salvo que nos sea solicitado expresamente y de acuerdo a los procedimientos internos que tenemos para prestar nuestros servicios.

Las autoridades competentes podrían estar en desacuerdo con las conclusiones vertidas en el presente y, aunque consideramos que existen elementos razonables de defensa en el eventual caso de que aquéllas emitan una resolución desfavorable, no puede garantizarse el resultado positivo de un eventual litigio por su propia naturaleza procesal.

La opinión contenida en la presente asesoría constituye únicamente una interpretación unilateral de los temas aquí tratados; por lo tanto, de ninguna forma se ubica en las hipótesis previstas en las fracciones I, II y III del artículo 89 del Código Fiscal de la federación, y la presente no pretende contravenir las disposiciones e interpretaciones que pueden ser diversas a los criterios dados a conocer por las autoridades fiscales en términos del inciso h) de la fracción I del artículo 33 del CFF.

Se prohíbe la reproducción total o parcial del contenido de esta esta página, si requieres usar el contenido de esta página favor de solicitar autorización a través del correo [email protected].

[1] Registro de Prestadores de Servicios Especializados u Obras Especializadas (REPSE)

[2] Secretaría del Trabajo y Previsión Social (STPS)

Creo que es muy poco tiempo un mes de prórroga.