Deducción de pérdidas por Créditos Incobrables. Por la consumación de su plazo de prescripción / Por notoria la imposibilidad práctica de cobro.

Deducción de pérdidas por Créditos Incobrables

Deducción de pérdidas por Créditos Incobrables

CPC. y MDF. Jesús Alonso Mexía Sánchez

• Socio de MXGA.

• Vicepresidente de Calidad y Miembro de

la Comisión Fiscal del ICCPS.

• [email protected]

Introducción

Introducción

Uno de los efectos adversos que enfrentan las empresas en el actual entorno económico y de negocios, es la dificultad de recuperar sus cuentas por cobrar.

Es necesario precisar que existe la deducibilidad de cuentas incobrables, figura que puede ser utilizada por los acreedores para disminuir su base tributaria por motivos de incumplimiento por parte de los deudores, dependiendo del momento en que se pretende aplicar la deducción, de la cuantía del crédito y del tipo de deudor de que se trate.

Desarrollo

Acorde con lo establecido en el artículo 25, fracción V, en relación con el artículo 27, fracción XV de la Ley del ISR, los contribuyentes podrán efectuar la deducción de pérdidas por créditos incobrables en los siguientes supuestos:

1. Por la consumación de su plazo de prescripción y

2. Por notoria la imposibilidad práctica de cobro.

Prescripción

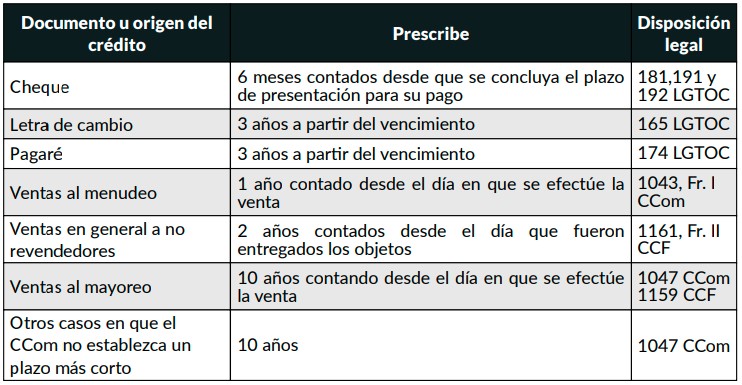

Para determinar cuándo se ha consumado el plazo de prescripción de los créditos contraídos entre particulares se deberá acudir de manera supletoria a lo dispuesto en las diversas disposiciones legales, dependiendo del tipo de documento en el que se consagra el derecho del crédito o el origen del mismo, como pueden ser a manera enunciativa:

Para el caso de los créditos que únicamente estén soportados en un comprobante fiscal digital por internet (CFDI) no existe fundamento legal en el cual se establezca que el CFDI esté sujeto a un término de prescripción, por lo cual deberá atenderse a lo establecido en la legislación mercantil o civil, según sea el origen del crédito, así como a la relación contractual que haya dado origen al mismo.

Bajo ese contexto, también resulta aplicable el hecho de que una vez identificada la naturaleza jurídica del acto que originó el crédito, se apliquen las normas de prescripción según el caso.

Imposibilidad práctica de cobro.

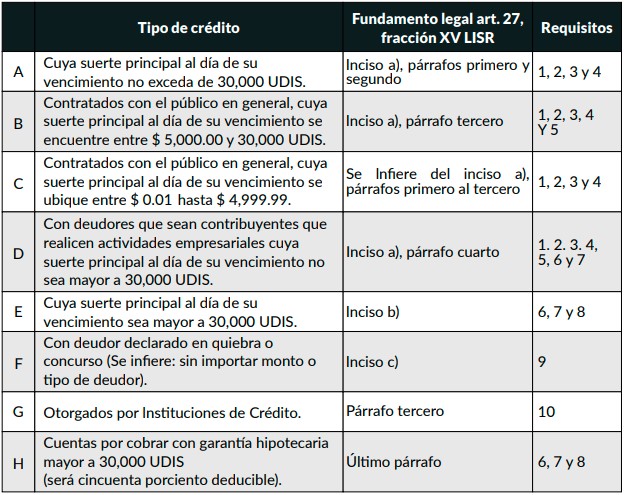

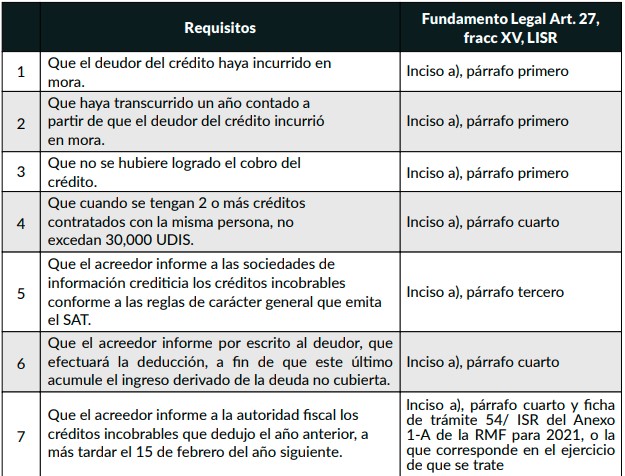

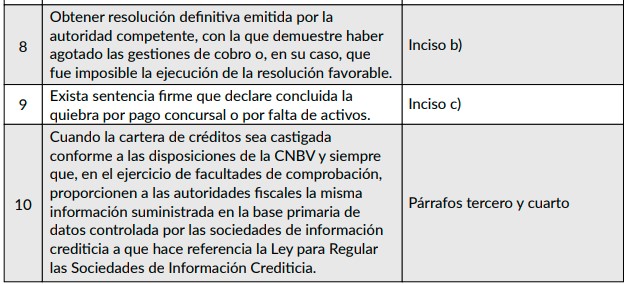

Se considera que existe imposibilidad práctica de cobro, entre otros, en los siguientes casos:

Conclusión

Si no puede recuperar sus cuentas por cobrar por lo menos deduzca, para ello es importante conocer los supuestos de prescripción conforme a las leyes aplicables, así como los requisitos para considerar que existe una imposibilidad práctica de cobro conforme a la LISR, lo que le permitirá eliminar el efecto de la acumulación del ingreso por la venta o el servicio prestado por el que ya se pagó un ISR sin haber realizado su cobro.

Por cortesía de INCP:

Deducción de pérdidas por Créditos Incobrables

Deducción de pérdidas por Créditos Incobrables

Dejar un comentario

¿Quieres unirte a la conversación?Siéntete libre de contribuir!