Acreditamiento del ISR por DIVIDENDOS recibidos del extranjero

Dividendos pagados por residentes en el extranjero

Dividendos pagados por residentes en el extranjero

CPC. Sebastián Colio Constante

• Miembro de la Comisión Fiscal Regional.

Antes de realizar una inversión en el extranjero una de las principales preguntas que se hacen los inversionistas y las empresas residentes en México que invierten en compañías residentes el extranjero, es que los ingresos que perciban por estas últimas, No vuelvas a pagar en México el Impuesto sobre las utilidades generadas por la obtención de los ingresos de fuente extranjera y así evitar una doble tributación.

Es por ello que en este artículo se abordarán las disposiciones fiscales y legales que permitirán alcanzar los beneficios de acreditar contra el Impuesto Sobre la Renta (ISR) que tengan a su cargo en México, un Impuesto equivalente al Impuesto corporativo pagado en el extranjero.

En importante señalar que, a través del reparto y pago de dividendos, las empresas residentes para efectos fiscales en México repatrian capitales que son invertidos en otros países.

La Ley del Impuesto Sobre la Renta en su Artículo 5, establece que los dividendos que obtengan las empresas residentes en México de empresas residentes en el extranjero, podrán acreditar el monto proporcional del impuesto pagado por dichas sociedades.

Artículo 5 de la LISR a la letra dice. – Tratándose de ingresos por dividendos o utilidades distribuidos por sociedades residentes en el extranjero a personas morales residentes en México, también se podrá acreditar el monto proporcional del impuesto sobre la renta pagado por dichas sociedades que corresponda al dividendo o utilidad percibido por el residente en México.

Así mismo y de manera muy precisa, en el segundo párrafo del artículo 5, nos indica los elementos claves para efectuar un correcto acreditamiento:

Quien efectúe el acreditamiento a que se refiere este párrafo considerará como ingreso acumulable, además del dividendo o utilidad percibido, sin disminuir la retención o pago del impuesto sobre la renta que en su caso se haya efectuado por su distribución, el monto proporcional del impuesto sobre la renta corporativo pagado por la sociedad, correspondiente al dividendo o utilidad percibido por el residente en México.

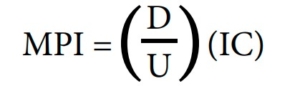

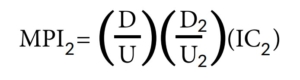

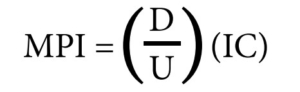

Para los efectos del párrafo anterior, el monto proporcional del impuesto sobre la renta, pagado en el extranjero por la sociedad residente en otro país correspondiente al dividendo o utilidad percibido por la persona moral residente en México, se obtendrá aplicando la siguiente fórmula:

Donde:

MPI: Monto proporcional del impuesto sobre la renta pagado en el extranjero por la sociedad residente en el extranjero en primer nivel corporativo que distribuye dividendos o utilidades de manera directa a la persona moral residente en México.

D: Dividendo o utilidad distribuido por la sociedad residente en el extranjero a la persona moral residente en México sin disminuir la retención o pago del impuesto sobre la renta que en su caso se haya efectuado por su distribución.

U: Utilidad que sirvió de base para repartir los dividendos, después del pago del impuesto sobre la renta en primer nivel corporativo, obtenida por la sociedad v residente en el extranjero que distribuye dividendos a la persona moral residente en México.

IC: Impuesto sobre la renta corporativo pagado en el extranjero por la sociedad residente en el extranjero que distribuyó dividendos a la persona moral residente en México.

Consideramos de suma importancia que antes de efectuar cualquier acreditamiento se tengan los registros del ISR acreditable y las utilidades o dividendos de cada uno de los años pendientes de distribuir, apagándose a lo que establece el siguiente párrafo del artículo 5 de la LISR.

Las personas morales residentes en México que obtengan ingresos por dividendos o utilidades distribuidos por sociedades residentes en el extranjero, deberán calcular los montos proporcionales de los impuestos y el límite a que se refiere el párrafo séptimo de este artículo, por cada ejercicio fiscal del cual provengan los dividendos distribuidos.

Para efectos de lo anterior, las personas morales residentes en México estarán obligadas a llevar un registro que permita identificar el ejercicio al cual corresponden los dividendos o utilidades distribuidas por la sociedad residente en el extranjero.

A continuación, se muestra un ejemplo de cómo determinar el límite del acreditamiento del Impuesto Sobre la Renta acreditable.

PASO 1

Requisitos para tener derecho al acreditamiento del Impuesto pagado.

- Se trate de ISR pagado en el extranjero y se tengan ganancias retenidas.

- Se trate de ingresos de fuente extranjera obligados a pagar impuesto en México.

- Que la persona moral mexicana sea propietaria de más del 10% del capital.

- Que el ingreso acumulado incluya el ISR pagado en el extranjero.

- Documentación comprobatoria.

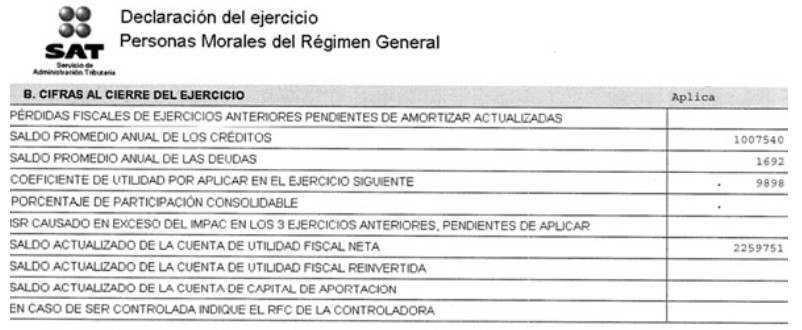

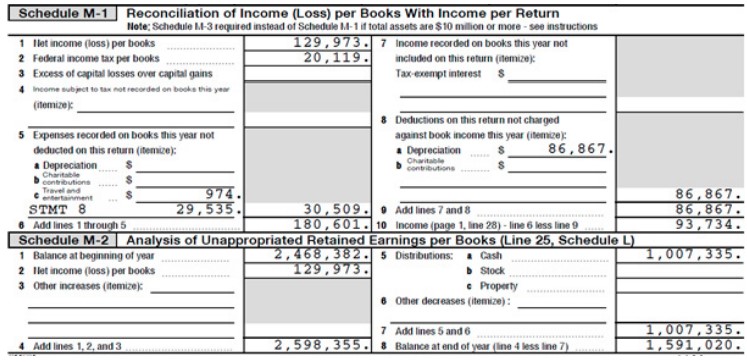

Como se indica en el punto numero 1, es necesario verificar que, en la declaración anual de la empresa residente en el extranjero, estén manifestadas las ganancias retenidas, tal y como se muestra en el apartado denominado anexo M-2 análisis de las ganancias retenidas, ver cuadro siguiente:

PASO 2

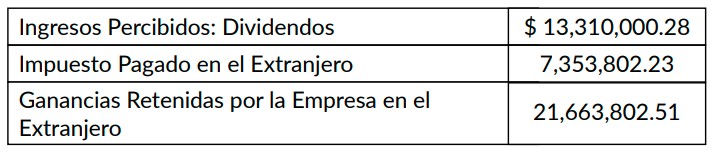

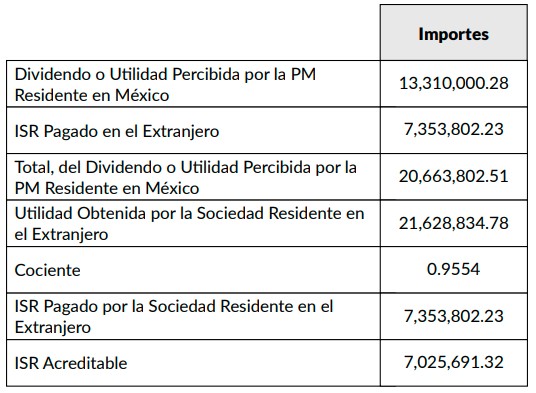

EMPRESA S.A. DE C.V. DETERMINACION DEL ISR ACREDITABLE PAGADO EN EL EXTRANJERO

Participación Directa Acreditamiento a Primer Nivel:

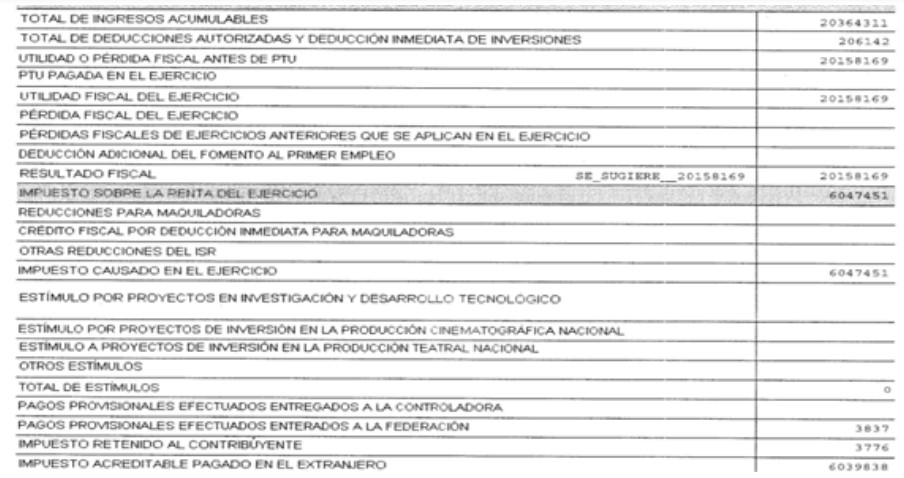

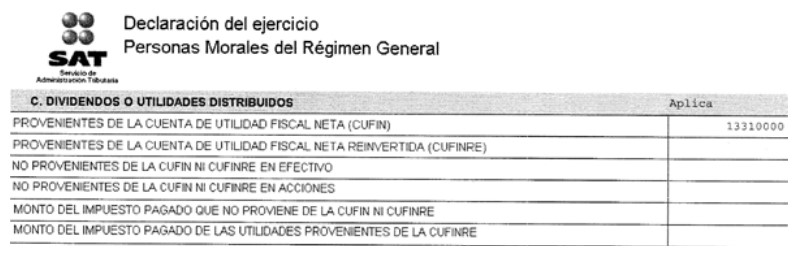

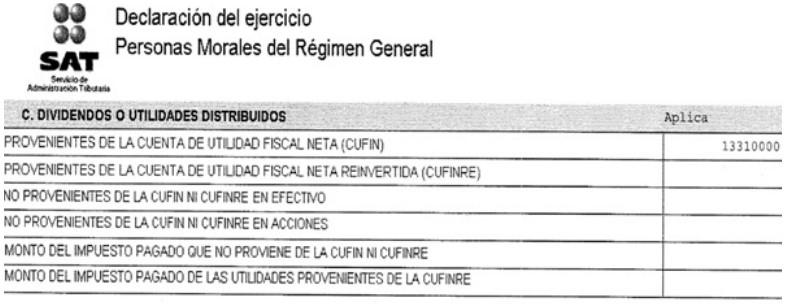

DECLARACIÓN ANUAL DETERMINACIÓN ISR A CARGO EMPRESA RESIDENTE EN MÉXICO

Otro de los aspectos importantes a considerar es que los Dividendos Percibidos por residentes en el extranjero no acumulan para pagos provisionales, esto nos permite no realizar pagos que al final del ejercicio pudieran resultar como saldos a favor, lo anterior de conformidad con el artículo 14 de la LISR.

Artículo 14 Ley del Impuesto sobre la Renta. Los contribuyentes, para determinar los pagos provisionales a que se refiere el presente artículo, estarán a lo siguiente:

- No se considerarán los ingresos de fuente de riqueza ubicada en el extranjero que hayan sido objeto de retención por concepto de impuesto sobre la renta ni los ingresos atribuibles a sus establecimientos ubicados en el extranjero que estén sujetos al pago del impuesto sobre la renta en el país donde se encuentren ubicados estos establecimientos.

PASO 3

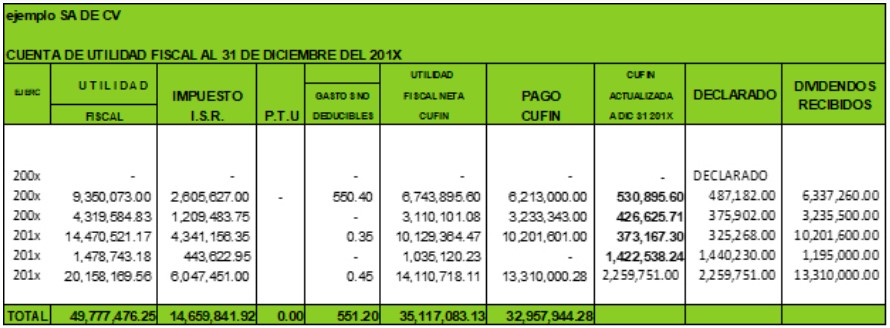

Una vez que sé que se calculó el ISR a cargo de la empresa residente en México y se acreditó el Impuesto pagado en el extranjero, precederemos a determinar la CUFIN, con la finalidad de distribuir a los accionistas (personas físicas en nuestro ejemplo) los dividendos obtenidos por la empresa residente en México.

Conclusión:

Conclusión:

Es importante recordar que para efectos de tener derecho al acreditamiento se deberá de dar cumplimiento a cada uno de los requisitos establecidos en la LISR, con la finalidad de que los inversionistas tengan su retorno de inversión pagando una solo vez el impuesto, evitando así una doble tributación.

Por cortesía de INCP:

Dividendos pagados por residentes en el extranjero

Dividendos pagados por residentes en el extranjero

Dejar un comentario

¿Quieres unirte a la conversación?Siéntete libre de contribuir!